В настоящее время широкое распространение получила деятельность компаний, связанная с приобретением или созданием объектов недвижимости с целью их последующей передачи в операционную аренду. При этом необходимо рассмотреть вопросы отражения в финансовой отчетности указанного имущества, которые регулируются МСФО 40 «Инвестиционная собственность».

Рассмотрим следующие понятия, применяемые в ходе проведения МСФО.

Инвестиционная собственность представляет собой имущество в виде земельных участков и (или) зданий (части зданий - помещений), которым организация распоряжается на основании права собственности или договора финансовой аренды (лизинга) и которое предназначено исключительно для целевого использования путем передачи в аренду и (или) получения дохода от повышения стоимости капитала (увеличения стоимости имущества).

Собственность, занимаемая владельцем, представляет собой имущество в виде земельных участков и (или) зданий (части зданий - помещений), которым организация распоряжается на основании права собственности или договора финансовой аренды (лизинга) и которое предназначено исключительно для целевого использования в процессе производства и (или) поставки продукции или в административных целях. Данное имущество должно отражаться в отчетности в соответствии МСФО 16 «Основные средства».

Справедливая стоимость - стоимость актива, указанная в сделке между хорошо осведомленными сторонами, которые имеют намерение совершить указанную сделку и независимы друг от друга.

Остаточная (балансовая) стоимость - стоимость, по которой актив признается в финансовой отчетности (бухгалтерском балансе), уменьшенная на величину накопленной амортизации и убытков от обесценения.

Перечисленные условия должны иметь место на момент первоначального признания актива. При этом организация может получить будущие экономические выгоды от владения инвестиционной собственностью только при переходе к ней всех рисков и преимуществ, связанных с владением данным активом.

Стоимость имущества, как правило, оценить достаточно легко. Она может быть определена, например, на основании условий договора купли-продажи.

Инвестиционная собственность первоначально учитывается в МСФО по фактической себестоимости, которая включает в себя непосредственно стоимость приобретения, а также иные прямые затраты, связанные с приобретением актива.

Для последующей оценки инвестиционной собственности в МСФО организация в соответствии с учетной политикой выбирает одну из двух возможных моделей учета:

- учет по первоначальной стоимости приобретения (затратная модель учета);

- учет по справедливой стоимости (модель учета по справедливой стоимости).

При учете указанного имущества по справедливой стоимости после его переклассификации в качестве стоимости запасов или основных средств (имущества, занимаемого владельцем) будет выступать справедливая стоимость инвестиционной собственности на дату изменения способа его использования.

Организации в процессе осуществления хозяйственной деятельности самостоятельно создают, приобретают у третьих лиц или отчуждают в пользу третьих лиц разнообразное имущество, которое может быть классифицировано по различным основаниям. Каждому виду указанного имущества присущи свои особенности, связанные с его отражением в финансовой отчетности организации. Для того чтобы иметь возможность достоверного отражения операций с имуществом в МСФО, необходимо:

- наличие надежных критериев классификации имущества организации;

- знать и успешно применять особенности отражения в отчетности операций с каждым видом имущества.

Принципиальное различие заключается в том, что при учете основных средств по переоцененной стоимости превышение балансовой стоимости актива над фактической стоимостью является приростом стоимости имущества по переоценке и не относится на финансовый результат (не отражается в отчете о прибыли и убытках). Согласно способу учета по справедливой стоимости все изменения справедливой стоимости находят отражение в отчете о прибылях и убытках. При этом к объектам инвестиционной собственности, учет которых ведется по справедливой стоимости, положения МСФО 36 «Обесценение активов» не применяются.

Выбор способа учета (по остаточной или справедливой стоимости) осуществляется организацией самостоятельно и на добровольной основе. Данное решение должно найти отражение в учетной политике организации. Организация обязана применять выбранный способ учета по отношению ко всем имеющимся у нее объектам инвестиционной собственности. Изменение выбранного способа учета должно быть убедительно обоснованно. Его изменение возможно только в случае, если это приведет к более экономически обоснованному формированию отчетности.

Устанавливает, что изменение учетной политики по собственной инициативе организации возможно только в том случае, если такое изменение приводит к представлению в финансовой отчетности надежной и более уместной информации о влиянии, оказываемом операциями, другими событиями или условиям на финансовое положение, финансовые результаты или денежные потоки организации. Весьма маловероятно, что переход от модели учета по справедливой стоимости к модели учета по первоначальной стоимости приведет к более уместному представлению информации.

32 Настоящий стандарт требует, чтобы все организации оценивали справедливую стоимость инвестиционной недвижимости как для целей оценки (если организация использует модель учета по справедливой стоимости), так и для целей раскрытия информации (если организация использует модель учета по первоначальной стоимости). Приветствуется, но не является обязательным, чтобы организация оценивала справедливую стоимость инвестиционной недвижимости на основе оценки, сделанной независимым оценщиком, который обладает признанной и соответствующей профессиональной квалификацией, а также недавним опытом проведения оценки недвижимости той же категории и местонахождения, что и оцениваемая инвестиционная недвижимость.

32A Организация может:

(a) выбрать либо модель учета по справедливой стоимости, либо модель учета по первоначальной стоимости для всей инвестиционной недвижимости, обеспечивающей обязательства, по которым выплачивается доход, напрямую связанный со справедливой стоимостью или с доходностью определенных активов, включающих указанную инвестиционную недвижимость; и(b) выбрать либо модель учета по справедливой стоимости, либо модель учета по первоначальной стоимости для всех остальных объектов инвестиционной недвижимости независимо от выбора, сделанного в подпункте (a).

32B Некоторые страховщики и другие организации управляют внутренним фондом недвижимости, который выпускает номинальные паи, при этом некоторые паи удерживаются инвесторами по связанным договорам, а другие удерживаются самой организацией. Пункт не разрешает организации оценивать недвижимость, удерживаемую фондом, частично по первоначальной стоимости и частично по справедливой стоимости.

32C Если организация выбирает разные модели для двух категорий, обозначенных в пункте , то все продажи инвестиционной недвижимости между пулами активов, оцениваемых с использованием разных моделей, должны признаваться по справедливой стоимости, и кумулятивное изменение справедливой стоимости должно признаваться в составе прибыли или убытка. Следовательно, если та или иная инвестиционная недвижимость продается из пула, в котором используется модель учета по справедливой стоимости, в пул, в котором используется модель учета по первоначальной стоимости, справедливая стоимость этой недвижимости на дату ее продажи становится ее условной первоначальной стоимостью.

Модель учета по справедливой стоимости

33 После первоначального признания организация, выбравшая модель учета по справедливой стоимости, должна оценивать всю свою инвестиционную недвижимость по справедливой стоимости, за исключением случаев, описанных в пункте .

35 Прибыль или убыток от изменения справедливой стоимости инвестиционной недвижимости подлежат признанию в составе прибыли или убытка за тот период, в котором они возникли.

36 - 39 [Удалены]

40 При оценке справедливой стоимости инвестиционной недвижимости в соответствии с МСФО (IFRS) 13 организация должна убедиться, что справедливая стоимость отражает, среди прочего, арендные доходы от действующих договоров аренды, а также прочие допущения, которые использовались бы участниками рынка при определении цены на инвестиционную недвижимость в текущих рыночных условиях.

40A Когда арендатор использует модель учета по справедливой стоимости для оценки инвестиционной недвижимости, которая удерживается в качестве актива в форме права пользования, он должен оценивать актив в форме права пользования, а не соответствующую недвижимость, по справедливой стоимости.

41 МСФО (IFRS) 16 определяет основу для первоначального признания первоначальной стоимости инвестиционной недвижимости, удерживаемой арендатором в качестве актива в форме права пользования. Пункт требует, чтобы при необходимости инвестиционная недвижимость, удерживаемая арендатором в качестве актива в форме права пользования, переоценивалась до справедливой стоимости, если организация выбирает модель учета по справедливой стоимости. Когда арендные платежи осуществляются по рыночным ставкам, справедливая стоимость инвестиционной недвижимости, удерживаемой арендатором в качестве актива в форме права пользования, в момент приобретения, за вычетом всех ожидаемых арендных платежей (включая те, которые относятся к признанным обязательствам по аренде), должна быть равна нулю. Таким образом, переоценка актива в форме права пользования, с первоначальной стоимости, определенной в соответствии с МСФО (IFRS) 16, до справедливой стоимости в соответствии с пунктом (с учетом требований пункта 50) не должна приводить к возникновению каких-либо первоначальных прибылей или убытков, кроме случаев, когда справедливая стоимость оценивается в разные моменты времени. Это может иметь место, когда решение о применении модели учета по справедливой стоимости принимается после первоначального признания.

42 - 47 [Удалены]

48 В исключительных случаях в тот момент, когда организация впервые приобретает инвестиционную недвижимость (или когда имеющаяся недвижимость впервые становится инвестиционной недвижимостью после изменения характера ее использования), существуют очевидные свидетельства того, что разброс значений в диапазоне обоснованных оценок справедливой стоимости будет настолько велик и вероятности различных результатов будет настолько сложно оценить, что польза от выбора одного оценочного показателя справедливой стоимости сводится на нет. Это может указывать на невозможность надежной оценки справедливой стоимости инвестиционной недвижимости на продолжающейся основе (см. пункт ).

50 При определении балансовой стоимости инвестиционной недвижимости в соответствии с моделью учета по справедливой стоимости организация не допускает повторного счета в отношении активов или обязательств, которые признаны в качестве отдельных активов или обязательств. Например:

(a) оборудование, такое как лифты и система кондиционирования воздуха, часто составляет неотъемлемую часть здания и, как правило, включается в справедливую стоимость соответствующей инвестиционной недвижимости, а не признается отдельно в качестве основных средств;(b) если в аренду сдается меблированный офис, то в справедливую стоимость офиса, как правило, включается справедливая стоимость мебели, поскольку арендные доходы относятся к меблированному офису. Когда мебель включается в справедливую стоимость инвестиционной недвижимости, организация не признает эту мебель в качестве отдельного актива;

(c) в справедливую стоимость инвестиционной недвижимости не включается предоплаченный или начисленный доход по договору операционной аренды, поскольку организация признает его в качестве отдельного обязательства или актива;

(d) справедливая стоимость инвестиционной недвижимости, удерживаемой арендатором в качестве актива в форме права пользования, отражает ожидаемые денежные потоки (включая переменные арендные платежи, которые ожидается выплатить). Следовательно, если полученная оценка той или иной недвижимости определена за вычетом всех платежей, которые, как ожидается, будут осуществлены, то необходимо будет включить обратно величину признанного обязательства по аренде, чтобы получить балансовую стоимость этой инвестиционной недвижимости на основе модели учета по справедливой стоимости.

51 [Удален]

52 В некоторых случаях организация ожидает, что приведенная стоимость ее платежей, связанных с той или иной инвестиционной недвижимостью (кроме платежей, связанных с признанными обязательствами), превысит приведенную стоимость соответствующих денежных поступлений. Организация применяет МСФО (IAS) 37 "Оценочные обязательства, условные обязательства и условные активы" , чтобы решить, признавать ли обязательство и, если признавать, как его оценивать.

Невозможность надежной оценки справедливой стоимости

53 Существует опровержимое допущение о том, что организация имеет возможность надежно оценивать справедливую стоимость той или иной инвестиционной недвижимости на продолжающейся основе. Однако в исключительных случаях может быть, что в момент, когда организация впервые приобретает инвестиционную недвижимость (или когда имеющаяся недвижимость впервые становится инвестиционной недвижимостью вследствие изменения характера ее использования), существуют очевидные свидетельства того, что справедливая стоимость данной инвестиционной недвижимости не поддается надежной оценке на продолжающейся основе. Такая ситуация возникает тогда и только тогда, когда рынок для сопоставимых объектов недвижимости является неактивным (например, за последнее время проводилось небольшое количество операций, котировки цен не являются текущими или наблюдаемые цены сделок указывают на то, что продавец был вынужден осуществить продажу) и альтернативные надежные оценки справедливой стоимости (например, основанные на прогнозах дисконтированных денежных потоков) отсутствуют. Если организация заключает, что справедливая стоимость строящегося объекта инвестиционной недвижимости не поддается надежной оценке, но ожидает, что справедливую стоимость этой недвижимости возможно будет с надежностью оценить по завершении строительства, организация должна оценивать этот строящийся объект инвестиционной недвижимости по первоначальной стоимости до тех пор, пока либо его справедливая стоимость не станет поддаваться надежной оценке, либо не будет завершено строительство (в зависимости от того, какое из этих событий наступит раньше). Если организация заключает, что справедливая стоимость инвестиционной недвижимости (кроме строящегося объекта инвестиционной недвижимости) не поддается надежной оценке на продолжающейся основе, организация должна оценивать эту инвестиционную недвижимость, используя модель учета по первоначальной стоимости в соответствии с МСФО (IAS) 16 в случае инвестиционной недвижимости, находящейся в собственности, или в соответствии с МСФО (IFRS) 16 в случае инвестиционной недвижимости, удерживаемой арендатором в качестве актива в форме права пользования. Ликвидационная стоимость такой инвестиционной недвижимости должна приниматься равной нулю. Организация должна продолжить применять МСФО (IAS) 16 или МСФО (IFRS) 16 вплоть до выбытия данной инвестиционной недвижимости.

53A Как только организация сможет надежно оценить справедливую стоимость строящегося объекта инвестиционной недвижимости, который ранее оценивался по первоначальной стоимости, она должна оценивать данную недвижимость по справедливой стоимости. Предполагается, что в момент завершения строительства такой недвижимости становится возможной надежная оценка справедливой стоимости. Если это не соответствует действительности, то согласно пункту эту недвижимость следует учитывать с использованием модели учета по первоначальной стоимости в соответствии с МСФО (IAS) 16 в случае активов, находящихся в собственности, или в соответствии с МСФО (IFRS) 16 в случае инвестиционной недвижимости, удерживаемой арендатором в качестве актива в форме права пользования.

53B Предположение о том, что справедливая стоимость строящегося объекта инвестиционной недвижимости поддается надежной оценке, может быть опровергнуто только при первоначальном признании. Организация, которая оценила строящийся объект инвестиционной недвижимости по справедливой стоимости, не может сделать вывод, что справедливая стоимость завершенного объекта инвестиционной недвижимости не поддается надежной оценке.

54 В исключительных случаях, когда по причинам, указанным в пункте , организация вынуждена оценивать инвестиционную недвижимость с использованием модели учета по первоначальной стоимости в соответствии с МСФО (IAS) 16 или МСФО (IFRS) 16, она оценивает всю остальную инвестиционную недвижимость по справедливой стоимости, включая строящиеся объекты инвестиционной недвижимости. В таких случаях, несмотря на то, что организация может использовать модель учета по первоначальной стоимости для одной инвестиционной недвижимости, она должна продолжать учитывать каждый из оставшихся видов недвижимости с использованием модели учета по справедливой стоимости.

55 В том случае, если ранее организация оценивала ту или иную инвестиционную недвижимость по справедливой стоимости, она должна продолжать оценивать эту недвижимость по справедливой стоимости до момента ее выбытия (или до момента, когда данная недвижимость станет недвижимостью, занимаемой владельцем, или когда организация начнет развивать данную недвижимость для последующей ее продажи в ходе обычной деятельности), даже если сопоставимые рыночные сделки станут менее частыми или рыночные цены станут менее доступными.

Модель учета по первоначальной стоимости

56 После первоначального признания организация, которая выбирает модель учета по первоначальной стоимости, должна оценивать инвестиционную недвижимость:

(a) в соответствии с МСФО (IFRS) 5 "Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность" , если она отвечает критериям классификации в качестве предназначенной для продажи (или включена в выбывающую группу, классифицированную как предназначенная для продажи);(b) в соответствии с МСФО (IFRS) 16, если она удерживается арендатором в качестве актива в форме права пользования и не предназначена для продажи в соответствии с МСФО (IFRS) 5; и

(c) в соответствии с требованиями в МСФО (IAS) 16 для модели учета по первоначальной стоимости во всех остальных случаях.

Стандарт IAS 40 «Инвестиционная недвижимость» применяется в связи с признанием, оценкой и раскрытием информации по инвестиционной собственности, которая предназначена для получения прибыли от сдачи ее в аренду или с целью увеличения стоимости капитала, или по обеим причинам.

Что такое инвестиционная недвижимость?

Инвестиционная недвижимость - имущество, находящееся в распоряжении собственника или арендатора по договору финансовой аренды с целью получения арендных платежей, доходов от прироста стоимости капитала, или того и другого, но не для:

- использования в производстве или поставках товаров или услуг, либо для административных целей;

- продажи в ходе обычной деятельности.

Инвестиционная недвижимость предназначена для получения арендной платы или доходов от прироста стоимости капитала, либо того и другого. Поэтому денежные потоки, генерируемые инвестиционной недвижимостью, как правило, не связаны с остальными активами кредитной организации.

При классификации материального объекта в качестве инвестиционной недвижимости необходимо определить цель его использования и вид дохода, получаемого собственником от использования данного имущества. Правда, бывают исключения, когда временное функциональное использование собственности не позволяет признать ее в качестве объекта инвестиционной недвижимости.

Пример

Банк решил приобрести здание для сдачи его в аренду. В период оформления всех документов и государственной регистрации договора купли-продажи нежилого помещения потенциального арендатора найти не удалось. В связи с этим временно данное здание используется банком под офис. Исходя из функционального использования приобретенное банком здание должно быть учтено в качестве материального объекта в соответствии с МСФО 16 «Основные средства». После сдачи здания в аренду данный объект в финансовой отчетности может быть признан в качестве объекта инвестиционной недвижимости.

Какие объекты могут быть отнесены к инвестиционной недвижимости?

- Земля, удерживаемая для получения выгод от прироста капитала в долгосрочной перспективе, а не для реализации в краткосрочной перспективе в ходе обычной деятельности.

- Земля, дальнейшее использование которой на данный момент не определено. Если кредитная организация не приняла решение, будет ли она использовать землю в качестве недвижимости, занимаемой владельцем, или для реализации в краткосрочной перспективе в ходе обычной деятельности, то считается, что эта земля предназначена для прироста капитала.

- Здание, находящееся в собственности кредитной организации или находящееся в распоряжении кредитной организации по договору финансовой аренды и предоставленное в аренду по одному или нескольким договорам операционной аренды.

- Здание, не занятое в настоящее время, но предназначенное для сдачи в аренду по одному или нескольким договорам операционной аренды.

Какие объекты не могут быть отнесены к объектам инвестиционной недвижимости?

- Недвижимость, предназначенная для продажи в ходе обычной деятельности или находящаяся в стадии сооружения или развития с целью продажи, например, недвижимость, приобретенная исключительно для последующей реализации в ближайшем будущем или для развития и перепродажи.

- Недвижимость, находящаяся в стадии сооружения или развития по поручению третьих лиц.

- Недвижимость, занимаемая владельцем, занимаемая наемными работниками организации независимо от того, платят ли они арендную плату по рыночным ставкам или нет, а также недвижимость, занимаемая владельцем и предназначенная для выбытия.

- Недвижимость, находящаяся в стадии сооружения или развития с целью дальнейшего использования в качестве инвестиционной недвижимости. Объект недвижимости, переданный другой организации по договору финансовой аренды.

- В отдельных случаях часть объекта может использоваться для получения арендной платы или прироста стоимости капитала, а другая часть - для производства или поставки товаров или услуг, либо для административных целей. Если такие части объекта могут быть реализованы независимо друг от друга (или независимо друг от друга отданы в финансовую аренду), кредитная организация ведет их обособленный учет, то есть учитывает указанные части объекта по отдельности. Если же части объекта нельзя реализовать по отдельности, объект считается инвестиционной недвижимостью только в том случае, если лишь незначительная часть этого объекта предназначена для производства или поставки товаров или услуг, либо для административных целей.

Пример

Банку на праве собственности принадлежит здание. 25% площади здания занимает дополнительный офис банка, другая же часть здания (75%) сдается банком в аренду сторонним организациям. В данном случае это здание в соответствии с профессиональным суждением специалиста кредитной организации следует признать объектом инвестиционной недвижимости, поскольку доля площади, используемой кредитной организацией в своей собственной деятельности, незначительна. В случае же, если доли площади здания, занимаемые банком и арендаторами, сопоставимы или равны, то здание учитывается в качестве объекта основных средств, инвестиционная недвижимость в таком случае не признается.

Определение соответствия объекта статусу инвестиционной недвижимости требует профессионального суждения. Кредитная организация самостоятельно разрабатывает критерии для последовательного использования такого профессионального суждения. В соответствии с требованиями международных стандартов по раскрытию информации кредитная организация обязана раскрывать такие критерии в случаях, когда классификация объекта представляется затруднительной.

Иногда кредитная организация владеет недвижимостью, которую арендует и занимает материнская организация или другая дочерняя организация. Такая недвижимость не может быть классифицирована в финансовой отчетности как инвестиционная, поскольку с позиции группы, она является занимаемой владельцем. Однако с точки зрения организации, владеющей этой недвижимостью, она является инвестиционной, поэтому в своей финансовой отчетности арендодатель отражает указанную недвижимость в составе инвестиционной недвижимости.

Пример

Банк входит в крупный строительный холдинг. Одно из зданий было сдано банком в аренду своей материнской компании. В финансовой отчетности банка данное здание отражается в качестве объекта инвестиционной недвижимости, в консолидированной финансовой отчетности строительного холдинга данное здание будет учитываться как объект основных средств.

Самое интересное, что объектом инвестиционной недвижимости может быть признана и операционная аренда кредитной организации. На практике такая ситуация встречается нередко. Например, в соответствии с договором аренды банк имеет право сдавать арендуемые помещения в субаренду третьим лицам. Так вот, сдаваемые банком в субаренду помещения в финансовой отчетности МСФО будут признаваться в качестве объектов инвестиционной недвижимости.

В каких случаях инвестиционную недвижимость можно признавать в качестве актива?

Инвестиционную недвижимость разрешается признавать в качестве актива только в том случае, когда:

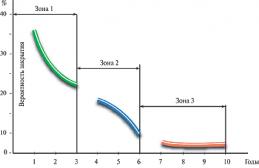

- существует вероятность притока в организацию будущих экономических выгод, связанных с данной инвестиционной недвижимостью;

- стоимость данной инвестиционной недвижимости поддается достоверной оценке.

В соответствии с этим принципом признания кредитная организация оценивает все свои затраты по инвестиционной недвижимости на момент их понесения. Эти затраты включают как те, которые были понесены изначально в связи с приобретением инвестиционной недвижимости, так и те, которые были понесены впоследствии в связи с ее приращением, частичным замещением или обслуживанием.

Согласно принципу признания кредитная организация не признает в балансовой стоимости объекта инвестиционной недвижимости затраты на повседневное обслуживание такой недвижимости. Вместо этого такие затраты признаются в прибыли или убытке по мере их понесения. Затраты на повседневное обслуживание состоят главным образом из затрат на рабочую силу и расходные материалы, а также могут включать затраты на приобретение комплектующих частей. Такие расходы признаются как расходы на ремонт объекта недвижимости и отражаются в отчете о прибылях и убытках по мере их возникновения.

Следовательно, специалисту необходимо разграничивать затраты, связанные с объектом инвестиционной недвижимости. Некоторые затраты, скажем, оплата консультационных услуг при приобретении недвижимости, будут классифицироваться как «прямые» затраты по сделке и учитываться в себестоимости объекта инвестиционной недвижимости, а затраты, связанные с поддержанием собственности в надлежащем состоянии, будут рассматриваться в качестве затрат на содержание собственности и признаваться в прибыли или убытке.

Некоторые части средств могут включаться в стоимость объекта инвестиционной недвижимости в результате произведенной их замены. Например, в здании может быть произведена замена внутренних стен. Следует обратить внимание, что в составе стоимости объекта инвестиционной недвижимости будет учитываться разница между стоимостью новой и старой конструктивной части.

По какой стоимости производится первоначальная оценка инвестиционной недвижимости?

Первоначальная оценка инвестиционной недвижимости должна производиться по ее себестоимости. В первоначальную оценку необходимо включать затраты по сделке.

В состав себестоимости приобретенной инвестиционной недвижимости входят цена приобретения и любые прямые затраты. Прямые затраты включают, например, стоимость профессиональных юридических услуг, налоги и прочие затраты по сделке.

Себестоимость инвестиционной недвижимости не повышается в связи со следующими условиями:

- затратами на пусковые работы (кроме случаев, когда они необходимы для приведения объекта недвижимости в состояние, пригодное для его использования в соответствии с намерениями руководства);

- операционными убытками до выхода на запланированный уровень сдачи помещений в аренду;

- сверхнормативными затратами сырья, труда или других ресурсов, понесенными при сооружении или развитии объекта недвижимости.

Пример

Банк приобрел здание по рыночной цене, которая составляет 15 млн рублей. Для приведения здания в надлежащее состояние банком была произведена реконструкция стоимостью 4 млн рублей. Таким образом, справедливая стоимость здания будет равняться 19 млн рублей. Обращаем внимание, что справедливая стоимость здания увеличивается только после того, как затраты на реконструкцию фактически произведены.

В случае если продавцом предоставляется рассрочка платежа за объект инвестиционной недвижимости, то его стоимость признается в учете покупателя по цене, не включающей процент за рассрочку. Разница между общим объемом выплат и согласованной ценой признается в течение периода рассрочки платежа в качестве расходов на выплату процентов.

Первоначальная стоимость права в недвижимости, переданного по договору аренды и классифицированного в качестве инвестиционной недвижимости, подлежит признанию по меньшей из двух величин: справедливой стоимости объекта недвижимости и дисконтированной стоимости минимальных арендных платежей. Сумма, эквивалентная установленной оценке объекта, подлежит признанию в качестве обязательства.

Один или более объектов инвестиционной недвижимости могут быть приобретены в обмен на неденежный актив или активы, либо на сочетание денежных и неденежных активов. Себестоимость такого объекта инвестиционной недвижимости оценивается по справедливой стоимости, за исключением случаев, когда:

- операция обмена не имеет коммерческого содержания;

- справедливая стоимость и полученного, и переданного актива не поддается достоверной оценке. Приобретенный актив оценивается именно таким образом, даже если организация не может немедленно прекратить признание переданного актива. Если приобретенный актив не оценивается по справедливой стоимости, его себестоимость определяется по балансовой стоимости переданного актива.

Как оценить объект инвестиционной собственности после его признания?

Способ учета должен быть определен кредитной организацией самостоятельно и закреплен в учетной политике.

Кредитная организация должна выбрать в качестве своей учетной политики либо модель учета по справедливой стоимости, либо модель учета по себестоимости и обязана применять такую политику ко всей своей инвестиционной недвижимости.

Справедливая стоимость - та сумма, на которую можно обменять актив при совершении сделки между хорошо осведомленными, желающими совершить такую сделку и независимыми друг от друга сторонами.

Определение справедливой стоимости предполагает одновременную передачу объекта собственности при продаже и его оплату покупателем. Когда право на недвижимость, которым обладает арендатор по договору операционной аренды, классифицируется как инвестиционная недвижимость, должна применяться модель учета по справедливой стоимости. Прибыль или убыток от изменения справедливой стоимости инвестиционной недвижимости необходимо относить на прибыль или убыток за тот период, в котором они возникли. Этот порядок учета принципиально отличается от альтернативного порядка учета основных средств по переоцененной стоимости (МСФО 16): по МСФО 16 такие разницы относятся вначале на счета капитала «Фонд переоценки основных средств», минуя отчет о прибылях и убытках.

Пример

Балансовая стоимость здания составляет 10 млн рублей. В результате переоценки здания, являющегося объектом инвестиционной собственности, стоимость здания увеличилась на 6 млн рублей. В финансовой отчетности данная операция должна быть отражена следующим образом:

Дт

«Инвестиционная собственность»

Кт «Прочие операционные доходы» - 6 млн руб.

Справедливой стоимостью не является расчетная цена, зяавышенная или заниженная в результате особых условий или обстоятельств, таких как нетипичные схемы финансирования, операции продажи с обратной арендой, льготные условия возмещения или скидки, предоставляемые любой стороной, связанной со сделкой купли-продажи. Рыночная цена, определенная принципом «по наибольшей цене, в разумные сроки», не должна учитывать состояние конкретного владельца, которое могло бы снизить цену сделки (например, из-за срочной потребности в наличных или из-за юридических и налоговых ограничений, наложенных на владельца). Напротив, она рассчитывается для продавца, который заинтересован в максимальной цене, а не в кратчайших сроках сделки.

Справедливая стоимость объекта инвестиционной недвижимости определяется без учета расходов, возникающих при его продаже.

Справедливая стоимость инвестиционной недвижимости должна отражать рыночные условия на отчетную дату. Поскольку рыночные условия могут меняться, сумма, представленная как справедливая стоимость, может оказаться неточной или неправильной при оценке на другую дату. Кроме того, определение справедливой стоимости предполагает обмен активами и исполнение договора купли-продажи в одно и то же время без какого-либо изменения цены, которое может произойти в процессе сделки между хорошо осведомленными, желающими совершить такую сделку, независимыми друг от друга сторонами в случае, когда обмен активами и исполнение договора происходят в разное время.

Наилучшим подтверждением справедливой стоимости являются действующие цены на активном рынке аналогичной недвижимости, которая расположена на той же территории, находится в том же состоянии, и на которую распространяются схожие условия аренды и прочих договоров. Задача организации - выявить любые различия в характере, местоположении и состоянии данной недвижимости, а также в условиях, касающихся ее договоров аренды и других договоров.

При отсутствии действующих цен на активном рынке, кредитная организация учитывает информацию из различных источников, таких как:

- действующие цены на активном рынке других видов недвижимости, в другом состоянии или на другой территории (либо недвижимости, на которую распространяются другие условия договоров аренды или иных договоров), скорректированные с учетом этих различий;

- наиболее близкие по времени цены на менее активных рынках, скорректированные с учетом любых изменений экономических условий после даты заключения сделок по этим ценам;

- прогнозы дисконтированных денежных потоков исходя из достоверных оценок будущих денежных потоков, в основе которых лежат условия действующих договоров аренды и иных контрактов, а также (когда это возможно) данные из внешних источников, такие как действующие тарифы за аренду аналогичной недвижимости на той же территории. при этом используются коэффициенты дисконтирования, отражающие оцениваемую рынком степень неопределенности в отношении размера и сроков поступления денежных потоков.

В некоторых случаях различные источники информации могут обусловливать разные оценки справедливой стоимости инвестиционной недвижимости. Кредитная организация самостоятельно определяет причины этих расхождений для получения наиболее надежной оценки справедливой стоимости.

При этом МСФО 40 не настаивает на привлечении независимого оценщика для определения справедливой стоимости. Поощряется, но не требуется, чтобы кредитная организация определяла справедливую стоимость инвестиционной недвижимости исходя из оценки независимого оценщика, обладающего признанной и соответствующей профессиональной квалификацией, а также недавним опытом проведения оценки инвестиционной недвижимости аналогичной категории и расположенной на той же территории.

Обращаем внимание на тот факт, что под «признанной и соответствующей профессиональной квалификацией» понимается квалификация международно признанных оценочных компаний, репутация которых подтверждена многими годами успешной работы на рынке.

При определении справедливой стоимости инвестиционной недвижимости кредитная организация не учитывает повторно активы или обязательства, признанные как отдельные активы или обязательства.

Пример

Оборудование, такое как лифты и системы кондиционирования воздуха, часто составляет неотъемлемую часть здания, поэтому оно, как правило, включается в справедливую стоимость инвестиционной недвижимости и не отражается отдельно в составе основных средств.

Если в аренду сдается меблированный офис, в справедливую стоимость офиса, как правило, включается справедливая стоимость мебели, поскольку арендная плата берется за меблированный офис. При включении стоимости мебели в состав справедливой стоимости инвестиционной недвижимости организация не признает мебель в качестве отдельного актива.

В справедливой стоимости инвестиционной недвижимости не отражаются ни предстоящие капитальные затраты на недвижимость в целях ее обновления или улучшения, ни будущие экономические выгоды от таких затрат.

Существует предположение о том, что кредитная организация может достоверно оценивать справедливую стоимость инвестиционной недвижимости на постоянной основе. Исключение составляют случаи, когда в момент приобретения объекта инвестиционной недвижимости становится очевидно, что кредитная организация не сможет достоверно определять справедливую стоимость инвестиционной недвижимости. Это происходит лишь в тех случаях, когда сопоставимые сделки на рынке осуществляются нечасто, и отсутствуют альтернативные оценки справедливой стоимости. В таких случаях кредитная организация должна оценивать эту инвестиционную недвижимость с помощью модели учета по себестоимости в соответствии с МСФО 16 «Основные средства», при этом выбранный метод учета кредитная организация обязана применять в течение всей жизни актива, даже когда стоимость можно будет надежно определить. Порядок оценки конкретного актива выбирается при его первом признании и не может быть изменен. Аналогично, если актив изначально учитывался по справедливой стоимости, а в последующем ее определение становится невозможным, то кредитная организация продолжает применять метод по справедливой стоимости.

В тех случаях, когда кредитная организация вынуждена оценивать объект инвестиционной недвижимости по себестоимости, она продолжает отражать все остальные объекты инвестиционной недвижимости по справедливой стоимости. Несмотря на то что кредитная организация может использовать модель учета по себестоимости применительно к одному объекту инвестиционной недвижимости, учет всех остальных объектов недвижимости должен производиться с помощью модели учета по справедливой стоимости.

Пример

В собственности кредитной организации находится здание, оцениваемое в целях составления финансовой отчетности МСФО как объект инвестиционной собственности. Учет инвестиционной собственности ведется по справедливой стоимости. Банком принято решение о приобретении нового здания с целью последующей его сдачи в аренду. Приобретаемое банком здание находится в Саратовской области. На момент приобретения активного рынка недвижимости для определения рыночной цены здания - нет. Вследствие чего, банком принято решение отражать новый объект инвестиционной собственности по себестоимости. При этом учет другого объекта инвестиционной собственности остается прежним.

Если кредитная организация ранее отражала объект инвестиционной недвижимости по справедливой стоимости, она должна и дальше отражать данный объект по справедливой стоимости вплоть до его выбытия, даже несмотря на сокращение количества сопоставимых сделок на рынке и доступной информации о рыночных ценах.

После первоначального признания кредитная организация, выбравшая модель учета по себестоимости, должна оценивать всю свою инвестиционную недвижимость в соответствии с требованиями международного стандарта МСФО 16 к данной модели, то есть по себестоимости за вычетом любой накопленной амортизации и любых накопленных убытков от обесценения.

Возможна ли переклассификация объекта в категорию инвестиционной недвижимости?

Переклассификация объекта в категорию инвестиционной недвижимости или исключение из данной категории разрешается только при изменении способа его использования, а именно:

- владелец начинает занимать недвижимость - объект переводится из категории инвестиционной недвижимости в категорию недвижимости, занимаемой владельцем;

- начинается развитие в целях реализации - объект переклассифицируется из инвестиционной недвижимости в категорию запасов;

- заканчивается период, в течение которого владелец занимает недвижимость, - объект переклассифицируется из недвижимости, занимаемой владельцем, в категорию инвестиционной недвижимости;

- объект передается в аренду третьей стороне по договору операционной аренды - объект переводится из запасов в инвестиционную недвижимость;

- завершается стадия сооружения или развития недвижимости - объект переводится из категории недвижимости в стадии сооружения или развития в категорию инвестиционной недвижимости.

В соответствии с МСФО 40 кредитной организации разрешается переклассифицировать объект из инвестиционной недвижимости в категорию запасов только при изменении способа его использования, о чем свидетельствует начало развития объекта в целях его реализации. Если кредитная организация принимает решение о реализации объекта инвестиционной недвижимости без его развития, она продолжает отражать этот объект в составе инвестиционной недвижимости до прекращения его признания (списания с баланса) и не отражает его в составе запасов. Аналогичным образом, если кредитная организация начинает реконструкцию имеющегося объекта инвестиционной недвижимости для дальнейшего использования в качестве инвестиционной недвижимости, эта недвижимость сохраняет статус инвестиционной и в течение стадии нового развития не переклассифицируется в недвижимость, занимаемую владельцем.

При переклассификации объекта инвестиционной недвижимости, отражаемого по справедливой стоимости, в категорию недвижимости, занимаемой владельцем, или в категорию запасов, за себестоимость данного объекта для последующего учета должна приниматься его справедливая стоимость по состоянию на дату изменения способа его использования.

До момента, когда недвижимость, занимаемая владельцем, переходит в категорию инвестиционной недвижимости, отражаемой по справедливой стоимости, кредитная организация амортизирует данную недвижимость и признает любые убытки от его обесценения. Банк учитывает любую возникшую на эту дату разницу между балансовой стоимостью объекта недвижимости и его справедливой стоимостью, также как переоценку в соответствии с международным стандартом МСФО 16.

Таким образом, любое уменьшение балансовой стоимости объекта недвижимости относится на прибыль или убыток. Сумма уменьшения в пределах прироста стоимости данного объекта от переоценки списывается на счет прироста стоимости недвижимости от переоценки.

Любое увеличение балансовой стоимости недвижимости учитывается следующим образом:

- если увеличение восстанавливает ранее имевший место убыток от обесценения данного объекта недвижимости, это увеличение относится на прибыль или убыток. Сумма увеличения, отнесенная на прибыль или убыток за период, не должна превышать сумму, необходимую для восстановления балансовой стоимости до величины, которая была бы определена (за вычетом амортизации), если бы не был признан убыток от обесценения данного объекта;

- оставшаяся часть суммы увеличения балансовой стоимости кредитуется непосредственно на счет учета капитала как прирост стоимости недвижимости от переоценки. При последующем выбытии объекта инвестиционной недвижимости включенный в состав капитала прирост стоимости объекта от переоценки может быть перенесен на счет нераспределенной прибыли. Перенесение прироста стоимости от переоценки на счет нераспределенной прибыли не отражается в прибыли или убытке.

Для переклассификации объекта из категории запасов в категорию инвестиционной недвижимости, которая будет отражаться по справедливой стоимости, любую разницу между справедливой стоимостью объекта по состоянию на указанную дату и предыдущим значением его балансовой стоимости необходимо относить на прибыль или убыток.

Порядок учета при переклассификации объекта из категории запасов в категорию инвестиционной недвижимости, которая будет отражаться по справедливой стоимости, соответствует порядку учета реализации запасов.

В каких случаях происходит прекращение признания объекта инвестиционной недвижимости?

Признание объекта инвестиционной недвижимости подлежит прекращению (то есть объект подлежит списанию с баланса) при выбытии или окончательном выводе из эксплуатации, когда более не предполагается получение связанных с ним экономических выгод. Выбытие объекта инвестиционной недвижимости может осуществляться посредством его продажи или передачи в финансовую аренду.

Прибыли или убытки, возникающие от устранения или выбытия объекта инвестиционной недвижимости, должны определяться как разница между чистыми поступлениями от выбытия и балансовой стоимостью актива и подлежат признанию в прибыли или убытке в периоде, в котором происходит такое устранение или выбытие.

Возмещение к получению при выбытии объекта инвестиционной недвижимости первоначально отражается по справедливой стоимости. В случае отсрочки оплаты за объект инвестиционной недвижимости полученное возмещение первоначально отражается по цене объекта в эквиваленте денежных средств. Разница между номинальной суммой возмещения и эквивалентом цены в денежном выражении признается как процентная выручка в соответствии с международным стандартом МСФО 18, с использованием метода эффективной ставки процента.

Компенсация, предоставляемая третьими сторонами в связи с обесценением, утратой или передачей инвестиционной недвижимости, подлежит признанию в прибыли или убытке, когда она назначена к получению. Обесценение или утрата объектов инвестиционной недвижимости, соответствующие требования на компенсацию или выплата компенсации третьими сторонами, а также любое последующее приобретение или сооружение замещающих активов являются отдельными экономическими событиями и должны учитываться отдельно.

МСФО 40 прописывает основные требования к раскрытию информации об объектах инвестиционной собственности в международной отчетности. Согласно стандарту кредитная организация должна раскрывать:

- какой метод учета она использует - по справедливой стоимости или по фактической стоимости;

- если она использует метод учета по справедливой стоимости, то классифицирует и учитывает ли она имущественный интерес, связанный с операционной арендой, как инвестиционную собственность, и если да, то при каких условиях;

- если классификация затруднительна, то какие критерии использует компания для разграничения инвестиционной собственности и средств, используемых для собственных нужд, а также инвестиционной собственности и средств, предназначенных для продажи в ходе обычной деятельности;

- способы и допущения, применяемые для определения справедливой стоимости, включая информацию о том, была ли справедливая стоимость определена на основе подтвержденной рыночной информации или с учетом других факторов, определяемых характером собственности или отсутствием сопоставимой рыночной информации;

- была ли справедливая стоимость инвестиционной собственности определена в результате проведения оценки независимым оценщиком, имеющим соответствующую профессиональную классификацию и свежий опыт в оценке инвестиционной собственности. Если такой оценки не проводилось, этот факт также подлежит раскрытию;

- суммы, признанные в отчете о прибылях и убытках.

С.Б. Тинкельман

ЗАО «АКГ “РБС”», заместитель директора Департамента аудиторских услуг

по вопросам финансовых институтов

Е.С. Казакевич

ЗАО «АКГ “РБС”», старший аудитор Отдела аудита кредитных организаций

Департамента аудиторских услуг

МСФО 25 Учет инвестиций был недавно отменен в связи с выходом МСФО 39 Финансовые инструменты признание и оценка и МСФО 40 Инвестиционная собственность. В соответствии с МСФО 39 все финансовые активы и финансовые обязательства , в том числе все производные инструменты , должны признаваться на балансе. Первоначально их следует оценивать по себестоимости, то есть по справедливой стоимости возмещения , уплаченного или полученного при приобретении финансового актива или обязательства.

МСФО 40 Инвестиционная собственность посвящен учету инвестиционных активов. МСФО 40 определяет инвестиционную собственность как собственность, находящуюся в распоряжении с целью получения арендных платежей, доходов от прироста стоимости капитала или того и другого.

Примерами объектов инвестиционной собственности являются

Примерами квалифицируемых активов являются запасы, которые требуют значительного времени на доведение их до товарного состояния, производственные компании , электростанции и инвестиционная собственность. Прочие инвестиции и те запасы, которые повседневно производятся в больших количествах, на повторяющейся основе и на протяжении короткого периода времени, не являются квалифицируемыми активами. Активы, которые при их приобретении готовы к использованию по назначению или продаже, также не относятся к квалифицируемым активам.

МСФО 40 Инвестиционная собственность.

Инвестиции - это активы, являющиеся собственностью компании, которые она использует для получения прибыли и увеличения стоимости собственного капитала . При этом материально-производственные запасы и основные средства (кроме инвестиционной собственности) в контексте соответствующих стандартов IAS 2 и IAS 16 не являются инвестициями.

Стандарт раскрывает понятие ранее упоминавшейся инвестиционной собственности. Инвестиционная собственность - это инвестиции в земельные участки и здания, которые не заняты для

Инвестиционная собственность - это вложения в материальные активы, которые не предполагается использовать в хозяйственной деятельности организации. Они являются формой накопления богатства путем приобретения земли, недвижимости, драгоценных металлов и камней, сверхнормативных резервных запасов и т.п. В отношении инвестиционной собственности каждая организация имеет выбор учитывать ее как материальные активы - основные средства с начислением амортизации в соответствии с принятой учетной политикой , или учитывать ее как долгосрочные инвестиции , по правилам, излагаемым в настоящей главе.

Необходимо особо отметить использование МСФО такой специфической категории оценки, как справедливая стоимость. Мы считаем уместным трактовать справедливую стоимость как оценку, наиболее адекватную цели представления пользователям достоверной информации . В различных ситуациях в качестве справедливой стоимости выступают различные виды приведенных ранее оценок, хотя обычно под справедливой стоимостью понимается рыночная цена . В МСФО дается следующее определение справедливой стоимости - сумма денежных средств , на которую можно обменять актив при совершении сделки между хорошо осведомленными, желающими совершить такую сделку, независимыми друг от друга сторонами . Если первый вид оценки - фактическую стоимость приобретения, можно условно-обобщенно обозначить как цена покупки , а возможную цену продажи как цена продажи , подразумевая под ней прежде всего рыночную цену (справедливую стоимость), то следует отметить тенденцию к постепенному вытеснению цены покупки ценой продажи (справедливой стоимости). Международный стандарт 40 Инвестиционная собственность недавно впервые установил в качестве одного из двух вариантов отражения в отчетности нефинансовых (долгосрочных) активов модель учета по цене продажи (справедливой стоимости). Ранее такое требование выдвигалось только по отношению к финансовым активам (стандарт 39 Финансовые инструменты). КМСФО полагает, что более широкое использование справедливой стоимости - путь для повышения достоверности информации финансовой отчетности и ее прозрачности. Российскими правилами ведения учета и составления отчетности не предусматривается использование дисконтированной стоимости и в них отсутствует такая категория, как справедливая стоимость.

Стандарт 16 не регламентирует порядок отражения в отчетности инвестиционной собственности (см. стандарт 40). Назначение инвестиционной собственности заключается в получении арендной платы и/или доходов от прироста стоимости капитала. Поэтому инвестиционная собственность не идентична собственности, используемой непосредственно самим предприятием. Таким образом, стандарт 16 устанавливает правила отражения в отчетности основных средств - собственности, занимаемой владельцем (в т.ч. основных средств (собственности), предназначенных для дальнейшего использования в качестве собственности, занимаемой владельцем).

Положения стандарта 17 не применяются в отношении оценки, проводимой арендаторами инвестиционной собственности по договорам финансовой аренды и арендодателями инвестиционной собственности, переданной в аренду по договорам операционной аренды.

К инвестиционной собственности относятся

Первоначально инвестиционная собственность должна оцениваться по себестоимости. Себестоимость определяется как цена приобретения плюс все прямые затраты . Последующие затраты, связанные с инвестиционной собственностью, относятся на увеличение балансовой стоимости инвестиционной собственности, если в будущем есть вероятность получения экономических выгод сверх первоначально рассчитанных для объекта.

После первоначальной оценки инвестиционной собственности необходимо выбрать и отразить в учетной политике один из возможных вариантов учета инвестиционной собственности

Под справедливой стоимостью понимается сумма денежных средств , за которую хорошо осведомленные, желающие совершить сделку, независимые друг от друга стороны согласны обменять актив. В качестве справедливой стоимости инвестиционной собственности обычно выступает ее рыночная стоимость на отчетную дату.

Для установления порядка учета и отражения инвестиционной собственности рекомендуется

Идентифицировать объект как объект инвестиционной собственности.

Буквально миллиарды долларов были потеряны на недвижимости в результате Акта по налоговой реформе 1986 года. Многие спекулянты потеряли деньги, потому что стремились купить дорогостоящую недвижимость, предполагая, что цена на нее всегда будет расти и правительство будет давать им налоговые послабления за их пассивные убытки от недвижимости. Другими словами, правительство субсидировало разницу между арендными доходами и арендными расходами, когда последние были больше. Как они выражались, "кто-то изменил правила ". После такого изменения в налоговом законодательстве обрушился фондовый рынок , пропали сбережения, ссуды, и имело место значительное перераспределение богатства в период между 1987 и 1995 годами. Инвестиционная собственность перетекала, в основном, из квадранта С - от профессионалов с высоким доходом, таких как врачи, юристы, бухгалтеры, инженеры и архитекторы, - в квадрант И - к инвесторам. Это единственное изменение в налоговом законодательстве заставило людей переключиться от инвестирования в недвижимость к инвестированию в рынок бумажных активов, известный как фондовый рынок . Можно ли в ближайшем будущем ожидать подобного перетока богатства из одной части квадранта в другую Может ли случиться так, что на этот раз на месте недвижимости окажутся бумажные активы Ответить на это может только время, а история, как известно, имеет тенденцию повторяться. И когда она повторяется, одни теряют, но многие другие выигрывают.

Кроме создания собственного бизнеса, вы можете стать инвестором изнутри , купив контрольный пакет акций в уже существующей компании. Купив большинство акций компании, вы приобретаете контрольный пакет. Помните о том, что, увеличивая количество рычагов управления инвестора , которые находятся в ваших руках, вы уменьшаете риск инвестиции - разумеется, при условии, что вы обладаете навыками управления инвестиционной собственностью.

В 1985 году у нас с Ким был разработан план - приобретать по два объекта недвижимости в год. Мы начали покупать нашу первую собственность в 1989 году. Когда у нас было уже пять объектов недвижимости, наша экономическая сила стала равна 5, или 25. Но по мере приобретения опыта росла не только наша экономическая сила , росло также и наше чувство уверенности в себе. Когда мы купили тот 12-квартирный дом, наше соотношение рычагов составляло 1 17, а экономическая сила была равна 1 172 или 289. У других людей, имевших только свой собственный дом и не приобретавших инвестиционную собственность в периоды снижения цен, соотношение рычагов недвижимости сохранялось равным 1 1 и их экономическая сила оставалась на отметке 1. Нашей с Ким целью на период до 2005 года является приобретение в наш портфель 1000 или более приносящих доход единиц недвижимости. Вопрос в том, какова будет экономическая сила от 1000

В настоящей главе рассматриваются предписания в области учета и отражения в финансовой отчетности инвестиций, предусмотренных МСФО-27 Консолидированные финансовые отчеты и учет инвестиций в дочерние предприятия (в редакции 1994 года), МСФО-28 Учет инвестиций в ассоциированные предприятия (в редакции 1998 года), МСФО-31 Отражение в

международный бухгалтерский учет

ИНВЕСТИЦИОННАЯ СОБСТВЕННОСТЬ

А. В. Суворов,

кандидат экономических наук

Правление КМСФО утвердило новый стандарт по инвестиционной собственности МСФО 40, который вступил в силу для финансовой отчетности за периоды, начинающиеся с 1 января 2001 года или после этой даты. Положения данного стандарта заменяют ранее действовавшие требования, установленные в МСФО 25 «Учет инвестиций». В соответствии с МСФО 25 кредитной организации разрешалось выбирать метод учета инвестиционной собственности (по остаточной стоимости согласно основному порядку учета, изложенному в МСФО 16 «Основные средства»; по переоцененной стоимости за вычетом амортизации согласно допустимому альтернативному порядку учета, изложенному в МСФО 16; по себестоимости за вычетом величины обесценения согласно МСФО 25 или по переоцененной стоимости согласно МСФО 25). Положения МСФО 25 теряют свою силу при вступлении в действие МСФО 40.

Инвестиционная собственность - это имущество (земельные участки, здания и (или) части зданий, или и то, и другое), находящееся в распоряжении владельца или арендатора по договору финансовой аренды с целью получения ренты или выгод в связи с повышением стоимости капитала, либо того и другого, за исключением случаев:

Использования в производстве или реализации товаров (услуг) или в административных целях;

Продажи в ходе обычной экономической деятельности.

МСФО 40 рассматривает такие экономические категории, как:

Собственность, занимаемую владельцем (т. е. имущество, предназначенное для использования в производстве или реализации товаров (услуг) или в целях управления), которая согласно МСФО 16 отражается либо по остаточной стоимости, либо по переоцененной стоимости за вычетом начисленной впоследствии амортизации; (собственность, за-

нимаемая владельцем - это собственность, находящаяся в распоряжении (владельца или арендатора по договору финансовой аренды), предназначенная для использования в производстве или поставке товаров, оказании услуг или в административных целях);

Имущество, предназначенное для продажи в ходе обычной хозяйственной деятельности, которое согласно МСФО 2 «Запасы» отражается по наименьшей из двух величин: себестоимости или возможной чистой цене реализации;

Объекты незавершенного строительства или находящиеся в стадии реконструкции, которые предполагается в будущем использовать в качестве инвестиционной собственности - для учета таких объектов в процессе их строительства или реконструкции применяется МСФО 16, а после окончания строительства или реконструкции данные объекты переходят в категорию «инвестиционная собственность», и к ним начинают применяться положения настоящего стандарта. Однако настоящий стандарт применяется к уже имеющимся объектам инвестиционной собственности, которые реконструируются для дальнейшего использования в будущем в качестве инвестиционной собственности;

Доля участия арендатора в соответствии с договором операционной аренды, на которую распространяются положения МСФО 17 «Аренда»;

Леса и иные возобновляемые природные ресурсы;

Права на пользование недрами, деятельность по разведке и разработке полезных ископаемых, месторождений нефти, природного газа и иных невозобновляемых природных ресурсов.

В соответствии с положениями рассматриваемого стандарта кредитным организациям

разрешается выбирать:

♦ модель учета по справедливой стоимости: инвестиционная собственность отражается по справедливой стоимости, а изменения справедливой стоимости признаются" в отчете о прибылях и убытках;

♦ модель учета по первоначальной стоимости приобретения. Модель учета по первоначальной стоимости приобретения установлена в качестве основного метода учета в МСФО 1: инвестиционная собственность отражается по остаточной стоимости (за вычетом убытков от обесценения). Кредитная организация, выбравшая модель учета по первоначальной стоимости приобретения, должна раскрывать справедливую стоимость инвестиционной собственности. Модель учета по справедливой стоимости

отличается от модели учета по переоцененной стоимости, которую разрешается применять в отношении отдельных нефинансовых активов. Согласно модели учета по переоцененной стоимости превышение балансовой стоимости над первоначальной стоимостью приобретения признается как прирост стоимости имущества от переоценки, в то время как согласно модели учета по справедливой стоимости все изменения справедливой стоимости отражаются в отчете о прибылях и убытках.

Впервые правление КМСФО разрешило вести учет нефинансовых активов по справедливой стоимости. Хотя многие специалисты в своих комментариях к проекту данного стандарта поддержали такое предложение, у некоторых все же возникли серьезные практические и концептуальные оговорки, касающиеся применения модели учета по справедливой стоимости к нефинансовым активам. Кроме того, некоторые специалисты полагают, что рынки отдельных видов имущества еще недостаточно развиты для успешного применения модели учета по справедливой стоимости. Многие эксперты считают, что невозможно дать точное определение инвестиционной собственности. В этой связи вводить требование об обязательном применении модели учета по справедливой стоимости в настоящее время нецелесообразно.

В силу перечисленных причин правление КМСФО не считает целесообразным на данном этапе вводить требование об обязательном применении модели учета по справедливой стоимости к объектам инвестиционной собственности. В то же время правление считает целесообразным

разрешить применять модель учета по справедливой стоимости. Данный эволюционный шаг вперед позволит Составителям и пользователям финансовой отчетности накопить опыт в процессе применения модели учета по справедливой стоимости, при этом рынки отдельных видов имущества получат время для дальнейшего развития.

В соответствии с положениями данного стандарта кредитная организация обязана применять выбранную модель учета в отношении всех объектов инвестиционной собственности. Переход от одной модели к другой должен осуществляться только в том случае, когда это приводит к более приемлемому представлению информации. В стандарте говорится, что такая ситуация практически невозможна при переходе от модели учета по справедливой стоимости к модели учета по первоначальной стоимости приобретения.

Исключение составляют случаи, когда в момент приобретения объектов инвестиционной собственности (или когда имеющийся объект впервые приобретает статус инвестиционной собственности либо после завершения строительных работ или стадии реконструкции, либо после изменения его предназначения) очевидно, что компания не всегда сможет достоверно определить справедливую стоимость инвестиционной собственности. В подобных случаях компания вплоть до выбытия инвестиционной собственности должна производить ее оценку согласно основному порядку учета, изложенному в МСФО 16. При этом следует исходить из того, что ликвидационная стоимость инвестиционной собственности равна нулю. Компания, решившая применять модель учета по справедливой стоимости, отражает все остальные объекты инвестиционной собственности по справедливой стоимости.

МСФО 40 предлагает методы, при помощи которых кредитная организация может определить, следует ли ей применять МСФО 40 (для инвестиционной собственности), а не МСФО 16 «Основные средства» (в отношении имущества, занимаемого владельцем, или объектов незавершенного строительства или находящихся в стадии реконструкции, которые предполагается в будущем использовать в качестве инвестиционной собственности), или же МСФО 2 «Запасы» (в отношении имущества, предназначенного для реализации в ходе обычной хозяйственной деятельности).

Целью МСФО 40 является установление порядка учета инвестиционной собственности и соответствующих требований к раскрытию информации. Поэтому данный стандарт применяется при признании, оценке и раскрытии информации об инвестиционной собственности.

В МСФО 40 также рассматривается порядок оценки в финансовой отчетности арендатора инвестиционной собственности по договору финансовой аренды, а также порядок оценки в финансовой отчетности арендодателя инвестиционной собственности, отданной в операционную аренду. В стандарте не рассматриваются такие вопросы, изложенные в МСФО 17 «Аренда», как:

Ф- классификация аренды на финансовую и

операционную; -Ф- признание доходов от аренды инвестиционной собственности (данный вопрос изложен также в МСФО 18 «Выручка»); ^ порядок оценки в финансовой отчетности арендатора инвестиционной собственности по договору операционной аренды; -Ф- порядок оценки в финансовой отчетности арендодателя инвестиционной собственности, отданной в финансовую аренду; -Ф- учет операций по продаже с возвратной арендой;

Ф- раскрытие информации в отношении финансовой и операционной аренды. Данный стандарт не применяется в отношении:

Лесов и иных возобновляемых природных ресурсов;

Прав на пользование недрами, разведки и добычи полезных ископаемых, нефти, природного газа и иных невозобновляемых природных ресурсов.

Следует отметить, что инвестиционная собственность предназначена для получения арендной платы или доходов от прироста стоимости капитала, либо того и другого. Поэтому денежные потоки, генерируемые инвестиционной собственностью, как правило, не связаны с остальными активами кредитной организации. Это отличает инвестиционную собственность от собственности, занимаемой владельцем. Денежные потоки, возникающие в процессе производства или поставки товаров, оказания услуг (или использования объекта основных средств в целях управления), относятся не только к объекту основных средств, но и к другим акти-

вам, используемым в процессе производства или поставки товаров (услуг). Учет собственности, занимаемой владельцем, производится согласно МСФО 16 «Основные средства».

В качестве примеров можно привести следующие объекты, являющиеся инвестиционной собственностью:

Земля, предназначенная для получения выгод от повышения стоимости капитала в долгосрочной перспективе, а не для реализации в краткосрочной перспективе в ходе обычной хозяйственной деятельности;

Земля, дальнейшее предназначение которой в настоящее время пока не определено. (В случае если кредитная организация не приняла решение, будет ли она использовать землю в качестве собственности, занимаемой владельцем, или для реализации в краткосрочной перспективе в ходе обычной деятельности, то считается, что земля предназначена для повышения стоимости капитала);

Сооружение, находящееся в собственности отчитывающейся кредитной организации (или находящееся в распоряжении отчитывающейся компании по договору финансовой аренды) и предоставленное в аренду по одному или нескольким договорам операционной аренды;

Сооружение, не занятое в настоящее время, но предназначенное для сдачи в аренду по одному или нескольким договорам операционной аренды.

Следует также привести примеры активов, не являющихся инвестиционной собственностью, к которым положения МСФО 40 не применяются:

Объект, предназначенный для продажи в ходе обычной хозяйственной деятельности, или объект незавершенного строительства или находящийся в стадии реконструкции с целью продажи (если учет данного актива не предусмотрен МСФО 2 «Запасы»); например собственность, приобретенная исключительно для последующей реализации в ближайшем будущем или для реконструкции и перепродажи;

Объект незавершенного строительства или находящийся в стадии реконструкции по поручению третьих лиц (если учет данного актива не предусмотрен МСФО 11 « Договоры строительного подряда»);

♦ собственность, занимаемая владельцем (если учет данного актива не предусмотрен МСФО 16 «Основные средства»), в том числе (среди прочего) собственность, предназначенная для дальнейшего использования в качестве собственности, занимаемой владельцем; собственность, предназначенная для реконструкции с последующим использованием в качестве собственности, занимаемой владельцем; собственность, занимаемая сотрудниками кредитной организации (независимо от того, платят ли сотрудники арендную плату по рыночным ставкам или нет), а также собственность, занимаемая владельцем и предназначенная для выбытия;

♦ объект незавершенного строительства или находящийся в стадии реконструкции, который предполагается в будущем использовать в качестве инвестиционной собственности. В отношении такого объекта применяются положения МСФО 16 до момента завершения строительных работ или реконструкции, когда объект переходит в категорию «инвестиционная собственность», и для его учета начинают применяться положения МСФО 40. Однако положения данного стандарта применяются при учете существующей инвестиционной собственности, которая реконструируется в целях дальнейшего использования в качестве инвестиционной собственности.

В некоторых случаях часть объекта может использоваться для получения арендной платы или прироста стоимости капитала; а другая часть - для производства или поставки товаров, оказания услуг или для административных целей. Если данные части объекта могут быть реализованы независимо друг от друга (или независимо друг от друга отданы в финансовую аренду), кредитная организация учитывает указанные части объекта по отдельности. Если же части объекта нельзя реализовать по отдельности, объект считается инвестиционной собственностью только тогда, когда незначительная часть этого объекта предназначена для производства или поставки товаров, оказания услуг или для административных целей.

Кредитная организация может предоставлять вспомогательные услуги арендаторам собственности, принадлежащей ей. В этом случае кредитная организация рассматривает данную

собственность как инвестиционную при условии, что предоставляемые услуги составляют относительно незначительную часть всей сделки. Например, владелец офисного комплекса предоставляет арендаторам услуги по охране и текущей эксплуатации здания.

Однако бывают случаи, когда оказываемые услуги составляют значительную часть сделки. Например, если кредитная организация владеет и управляет гостиницей, то услуги, предоставляемые гостям, являются существенным компонентом всего комплекса гостиничных услуг. Таким образом, гостиница, обслуживаемая кредитной организацией-владельцем, представляет собой не инвестиционную собственность, а собственность, занимаемую владельцем.

Иногда бывает трудно определить, являются ли вспомогательные услуги настолько существенными, что собственность не может быть отнесена к инвестиционной собственности. Например, владелец гостиницы иногда передает выполнение отдельных функций третьей стороне по договору управления. Условия подобных договоров управления бывают самыми различными. Владелец может фактически занимать положение пассивного инвестора. Владелец может передать сторонней организации отдельные функции оперативного управления, при этом он продолжает нести риск резких изменений денежных потоков, связанных с гостиницей.

Для определения того, соответствует ли объект определению инвестиционной собственности, необходимо опираться на профессиональное суждение. Кредитная организация разрабатывает определенные критерии для последовательного использования профессионального суждения в соответствии с определением инвестиционной собственности и рекомендациями. Согласно МСФО 40 кредитная организация обязана раскрывать данные критерии в случаях, когда отнесение объекта к той или иной категории представляется затруднительным.

В то же время в соответствии с МСФО 17 «Аренда» арендатор не капитализирует имущество, находящееся в распоряжении по договору операционной аренды. Поэтому арендатор не рассматривает свою долю в таком имуществе в качестве инвестиционной собственности.

Иногда организация владеет имуществом, которое арендует и занимает материнская компания или другая дочерняя компания. В сводной финансовой отчетности, в которой пред-

ставлена информация по обеим компаниям, имущество не отражается как инвестиционная собственность, поскольку, сточки зрения всей группы, данный объект является собственностью, занимаемой владельцем. Однако, с точки зрения отдельно взятой организации-собственника, объект является инвестиционной собственностью, если он удовлетворяет определению. Поэтому в своей финансовой отчетности арендодатель отражает указанное имущество в составе инвестиционной собственности.

Признание, оценка и затраты

Инвестиционную собственность следует признавать в составе активов когда:

Существует вероятность притока в кредитную организацию будущих экономических выгод, связанных с инвестиционной собственностью;

Можно достоверно оценить стоимость инвестиционной собственности.

При принятии решения о соответствии объекта первому критерию признания кредитная организация должна оценить степень определенности в отношении притока будущих экономических выгод, исходя из имеющейся информации на момент первоначального признания. Второй критерий признания, как правило, выполняется, поскольку в процессе операции обмена, подтверждающей приобретение актива, определяется и его стоимость.

Инвестиционную собственность следует первоначально оценивать по себестоимости. В первоначальную оценку следует включать затраты по сделке.

В состав себестоимости приобретенной инвестиционной собственности входят цена приобретения и любые прямые затраты. Прямые затраты включают, например, стоимость профессиональных юридических услуг, налоги на передачу прав собственности и прочие затраты по сделке.

Себестоимость инвестиционной собственности, сооруженной хозяйственным способом, представляет собой стоимость на дату завершения строительства или реконструкции. До указанной даты кредитная организация должна применять МСФО 16 «Основные средства». В момент завершения строительства или реконструкции собственность приобретает статус инвестиционной собственности, и на нее на-

чинают распространяться положения рассматриваемого стандарта.

Затраты по вводу в эксплуатацию (кроме тех случаев, когда они необходимы для приведения объекта в рабочее состояние), первоначальные операционные убытки до выхода на запланированный уровень сдачи помещений в аренду, а также величина сверхнормативного потребления материалов, трудовых и прочих ресурсов при сооружении или реконструкции объектов собственности, не включаются в себестоимость инвестиционной собственности.

При отсрочке оплаты инвестиционной собственности в качестве себестоимости выступает цена объекта при оплате денежными средствами без отсрочки платежа. Разница между данной суммой и итоговой оплатой признается как расходы на выплату процентов в течение срока кредита.

Последующие затраты, связанные с отраженной в отчетности инвестиционной собственностью, следует относить на увеличение балансовой стоимости инвестиционной собственности, когда существует вероятность того, что кредитная организация в будущем получит экономические выгоды сверх нормативных показателей, первоначально рассчитанных для имеющихся объектов инвестиционной собственности. Все прочие последующие затраты следует признавать как расходы в том периоде, в котором они были понесены.

Порядок учета затрат, произведенных после приобретения инвестиционной собственности, зависит от обстоятельств, которые были приняты во внимание при первоначальной оценке и признании соответствующего объекта. Например, если в балансовой стоимости инвестиционной собственности уже учитывается потеря будущих экономических выгод, то последующие затраты, направленные на восстановление ожидаемых в будущем экономических выгод от актива, капитализируются. Та же ситуация возникает, когда цена приобретения актива отражает обязательство компании произвести затраты, необходимые в будущем для приведения актива в рабочее состояние. Примером этого может служить приобретение сооружения, нуждающегося в модернизации. В таких случаях последующие затраты включаются в балансовую стоимость.

В качестве учетной политики кредитной организации следует выбрать либо модель уче-

та по справедливой стоимости, либо модель учета по первоначальной стоимости приобретения и применять данную политику ко всем объектам инвестиционной собственности.

В соответствии с МСФО 8 «Чистая прибыль или убыток за период, фундаментальные ошибки и изменения в учетной политике» добровольное изменение учетной политики осуществляется только в том случае, когда это приводит к более точному представлению событий или операций в финансовой отчетности кредитной организации. Маловероятно, что переход от модели учета по справедливой стоимости к модели учета по первоначальной стоимости приобретения обеспечит более качественное представление информации.

В соответствии с МСФО 40 все хозяйствующие субъекты обязаны определять справедливую стоимость инвестиционной собственности в целях ее оценки (согласно модели учета по справедливой стоимости) или раскрытия информации (согласно модели учета по первоначальной стоимости приобретения). Поощряется, но не требуется, чтобы компании определяли справедливую стоимость инвестиционной собственности, исходя из оценки независимого оценщика, обладающего признанной и соответствующей профессиональной квалификацией, а также опытом проведения оценки инвестиционной собственности аналогичной категории и расположенной на той же территории.

Модель учета по справедливой стоимости

После первоначального признания кредитная организация, выбравшая модель учета по справедливой стоимости, отражает все объекты инвестиционной собственности по справедливой стоимости, за исключением некоторых случаев, которые будут описаны ниже.

Прибыль или убыток от изменения справедливой стоимости инвестиционной собственности следует относить на чистую прибыль или убыток за тот период, в котором они возникли.

Справедливая стоимость - это сумма денежных средств, на которую можно обменять актив при совершении сделки между хорошо осведомленными, желающими совершить такую сделку, независимыми друг от друга сторонами.