Федеральные: НДФЛ Объект н/о - доход, полученный н/п 1) от источников в РФ и (или) от источников за пределами РФ - для ФЛ, явл нал резидентами РФ;2) от источников в РФ - для ФЛ, не явл налоговыми резидентами РФ. Плательщики : нал резиденты (ФЛ, фактически находящиеся в РФ не менее 183 календх дней); - нал нерезиденты.

Доход м.б. получен: - в ден форме; - в натуральной форме: (оплата за н/п тру или имуществ прав, полученные н/п товары, выполненные в его интересах работы на безвозмездной основе, оплата труда в натуральной форме); - в виде материальной выгоды (- МВ, получ от экономии на % за пользование н/п заемными ср-вами; - МВ, полученная от приобретения тру у лиц, являющихся взаимозависимыми по отношению к н/п; МВ, полученная от приобретения ценных бумаг).

Не подлежат н/о: пенсии, стипендии, компенсационные выплаты, суммы единовременной матер помощи (оказываемой в связи со стихийным бедствием, террор актом), доходы, полученные в порядке наследования и дарения, доходы в виде сумм материальной помощи, подарков, выигрышей, призов, не превышающие 4000.

Налоговые вычеты : Стандартные (3000, 500, 1400, 3000); Социальные (благотворительность, услуги по лечению, обучение, пенсионные взносы); Имущественные (реализация (суммы не подлежат н/о, вычет в пределах 1 млн руб если им-во было в собств >3лет, если мене 3 лет, то не > 250000), приобретение (полученные суммы уменьшают нал базу в пределах 2 млн руб); Профессиональные (ИП, доходы по договорам гражданско-правового характера, авторские вознаграждения).

Ставки: 35% (стоимость выигрышей и призов в части превышающей 4000, МВ от экономии на %, % по банк вкладам в части, превышающей ст рефин., увелич на 5%); 30% (доходы нерезидентов, кроме доходов в виде дивидендов, по которым ставка 15% и доходам высоко квалифиц. специалистов (13%)); 15% (дивиденды нерезидентов), 9% (дивиденды, которые получают резиденты; доходы в виде % по облигация с ипотечным покрытием, эмитированным до 1.01.07), 13% (иные доходы резидентов).

Налоговый период –год. Уплата по декларации или через нал агента.

Региональные: Транспортный налог Плательщики : -лица, на которых зарегистрированный ТС. Объект н/о – зем., водные и воздушные ТС. Не явл-ся объектом : - весельные лодки, промысловые морские и речные суда, пассажирские грузовые морские, речные и воздушные суда, тракторы, комбайны, самолеты и вертолеты санитарной авиации.

Ставки уст-ся з-нами субъектов в зависимости от мощности двигателя или валовой вместимости ТС, категории ТС в расчете на одну лошадиную силу, регистровую тонну или единицу ТС. Нал. период –год.

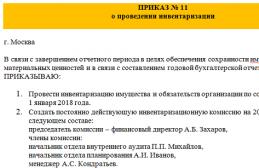

Местные: Налог на имущество ФЛ . Объект н/о – жилые дома, - квартиры, комнаты, - гаражи, - дачи, - доля в общей собственности. Плательщики : - ФЛ – собственники им-ва. От уплаты освобождаются: герои СССР и России, инвалиды 1 и 2, инвалиды детства, лица, подвергшиеся радиации вследствие катастрофы на Чернобольской АЭС, на ПО «Маяк». Нал. база – суммарная инвентаризационная стоимость им-ва. Нал. период –год.

Земельный налог Плательщики - организации и физ лица, обладающие зем участками на праве собств-ти, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Не признаются плательщиками : организации и физ лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или перед им по договору аренды.

Объект - земельные участки, расположенные в пределах муницип образования, на территории которого введен налог. Налоговая база - кадастровая стоимость земельн участков (опред-ся в соотв с зем зак-вом)

Ставки устанавливаются нормативными правовыми актами представительных органов МО и не могут превышать0,3% (земли для с/х использования, земли, находящиеся под объектами жил-ком хоз-ва, земли, занятые личным подсобным хоз-вом), 1,5% - остальные земли. Налоговый период – календарный год.

Можно посм предыдущий вопрос, т.к. ИП – это ФЛ.

НДФЛ

Центральное место в системе налогообложения физ.лиц принадлежит НДФЛ. Он является одним из эк.рычагов государства по регулированию (с помощью системы льгот, выбора объекта, ставок) уровня доходов населения, структуры личного потребления и сбережения граждан, помощи наименее защищенным категориям населения.

Место НДФЛ в н/системе определяется след.факторами:

1) НДФЛ – личный налог, т.к. его объект – доход, полученный конкретным плательщиком

2) НДФЛ в большей степени отвечает основным н/принципам – всеобщность, равенство, эффективность

3) НДФЛ относительно регулярно поступает в бюджет

4) Основной способ взимания НДФЛ – у источника выплаты – является достаточно простым и эффективным механизмом контроля за своевременностью перечисления средств в бюджет

С 01. 01. 2001 доходы физ.лиц стали облагаться в соответствии с НК РФ (ч. II гл. 23). (До этого – Закон «О подоходном налоге с физ.лиц» от декабря 1991 г.).

НДФЛ – федеральный налог, который взимается на всей территории страны по единым ставкам. Это регулирующий налог, т.к. используется для регулирования доходов нижестоящих бюджетов. С 2002 г. этот налог полностью поступает в бюджеты субъектов РФ.

Плательщики - граждане, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ, но не являющиеся резидентами РФ. (на территории менее 183 дней в году). Объектом налогообложения - резидентов РФ является доход, полученный ими от источников в России, а также за ее пределами - нерезидентов РФ объектом налогообложения признается доход, полученный на территории России.

Доходы - дивиденды и проценты, выплачиваемые российской или иностранной организацией; страховые выплаты; доходы, полученные от предоставления в аренду имущества; от реализации недвижимого имущества, акций, иных ценных бумаг; вознаграждение за выполнение трудовых обязанностей, оказание услуг; доходы, полученные от использования любых транспортных средств, а также от использования трубопроводов, линий электропередачи и иных средств связи.

Налоговым периодом по налогу на доходы физических лиц признается календарный год.

При определении налоговой базы учитываются доходы, полученные плательщиком как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды. Налоговая база должна определяться отдельно по каждому виду доходов, для которых установлены различные ставки.

Доходы в денежной форме могут быть уменьшены в соответствии с Налоговом кодексом РФ на установленные вычеты. Если сумма вычетов окажется больше суммы налогооблагаемых доходов, то налогооблагаемая база принимается равной нулю. На следующий налоговый период не переносится.

Доходы в натуральной форме рассчитываются исходя из цен кот определены ст. 40 НК: оплата за физическое лицо коммунальных услуг, питания, отдыха и т. п.

Доходы в виде материальной выгоды означают получение: экономии на процентах за пользование заемными средствами;(% за пользование меньше 2/3 ставки рефинансирования в руб, 9% годовых в $); приобретение товаров, по ценам более низким по сравнению с ценами, по которым обычно реализуются; приобретение ценных бумаг по ценам ниже рыночной стоимости этих бумаг.

Не облагаются доходы , полученные в виде страховых выплат в связи с наступлением следующих страховых случаев: по договорам обязательного страхования; добровольного долгосрочного страхования жизни, не менее 5 лет; возмещение вреда жизни, здоровью и медицинских расходов; добровольного пенсионного страхования,.

При определении налоговой базы не учитываются: суммы пенсионных (страховых) взносов по договорам негосударственного пенсионного обеспечения; суммы пенсий.

Не подлежат налогообложению : доходы глав и персонала представительств иностранного государства и членов их семей, сотрудников международных организаций; государственные пособия, пенсии, назначаемые в порядке, установленном действующим законодательством; компенсационные выплаты; алименты; гранты; материальная помощь; компенсации стоимости путевок; стипендии; доходы, не превышающие 4 тыс. руб.: стоимость подарков, призов, суммы материальной помощи, оказываемой работодателями своим работникам, возмещение стоимости приобретенных ими медикаментов.

Вычеты:

Стандартные – особые категории граждан + все (исходя из дохода)(3 000 –чернобыль, ВОВ, инвалиды из числа военнослужащих, 500 –герои,блокадники, 600 за каждый месяц нал периода –если на иждивении ребенок при доходе до 40 000 нарастающим итогом + вдовам)

По механизму формирования налоги подразделяются на прямые и косвенные.

Прямые налоги - налоги на доходы и имущество: подоходный налог и налог на прибыль корпораций (фирм); на социальное страхование на фонд заработной платы (так называемые социальные налоги, социальные взносы); имущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица.

Таким образом, прямые налоги - это налоги на отдельные объекты имущества (земля, природные ресурсы и др.) или на доходы отдельных лиц (физических и юридических), которые уменьшают сумму доходов плательщика.

Налог на прибыль предприятий и организаций является основным прямым налогом. Плательщики налога: предприятия и организации являющиеся юридическими лицами; филиалы и подразделения; филиалы Сберегательного банка РФ; компании, фирмы которые осуществляют предпринимательскую деятельность.

Объектом обложения служит валовая прибыль, которая представляет собой сумму прибыли(или убытков) от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализованных операций, уменьшенных на сумму расходов по этим операциям. Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой (без НДС и акцизов) и затратами на производство и реализацию, включаемыми в себестоимость продукции. В состав доходов от внереализационных операций включаются средства полученные безвозмездно от др. предприятий при отсутствии совместной деятельности: основных фондов, товаров и др. имущество, налогооблагаемая прибыль увеличивается на стоимость этих фондов и имущества, но не ниже их балансовой стоимости. Ставка налога на прибыль не раз изменялась. С 01.01.2009 она установлена в размере 20% , из них 2% в федеральный бюджет и 18% в бюджет регионов. Льготы представляются только категориям предприятий, но не отдельным налогоплательщикам. Облагаемая прибыль уменьшается на суммы: направленные на финансирование капитальных вложений производственного назначения и на финансирование жилищного строительства на погашение кредитов банков использованных на эти цели и % по кредитам, затрат предприятий учреждений здравоохранения, культуры, народного образования, затрат на проведение научно-исследовательских работ. Ставка налога на прибыль уменьшается в 2 раза, если на предприятии инвалиды составляют не менее 50% среднесписочной численности.

Платежи за природные ресурсы являются важным методом формирования доходной базы бюджетов всех уровней. Их Цель: экономическое регулирование природопользования, стимулирование рационального использования природных ресурсов, охраны окружающей среды. Налогообложение природных ресурсов является одной из сложнейших проблем. Платежи за право пользования природными ресурсами и недрами, а также минерально-сырьевыми ресурсами включены в перечень федеральных и местных налогов, и соответственно являются налоговыми платежами. Они зачисляются в Федеральный и местные бюджеты. Налоги выполняют 2 функции – фискальную и экономическую. Фискальная выражается в обеспечении финансовыми ресурсами федерального и местных бюджетов с целью финансирования мероприятий по сохранению и восстановлению потребных природных ресурсов. Экономическая функция предназначена для регулирования воспроизводства процессов природопользования. Фискальная система базируется на рентной и на налоговой системе. Пользователями недр могут быть индивид. предприниматель, юридические лица. Платежи могут взиматься в форме денежных платежей, в виде части добытого мин. сырья, зачета сумм платежей в соответствующие бюджеты в качестве долевого вклада в уставный фонд создаваемого предприятия.

Земельный налог . Цель стимулирование рационального использования земель, повышения плодородия почв, освоение и охрана земель. Формами платы являются: земельный налог, арендная плата и нормативная цена земли. Земельный налог ежегодно уплачивают собственники земли. Налоговой базой служит кадастровая стоимость земельного участка или нормативная цена. Ставки в размере от 0,1 до 2% налогооблагаемой базы, через орган Федерального казначейства, где он централизован.

Налог - это обязательный взнос плательщика в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки. Он выражает денежные отношения, складывающиеся у государства с юридическими и физическими лицами в связи с перераспределением национального дохода и мобилизацией финансовых ресурсов в бюджетные и внебюджетные фонды государства. Взносы осуществляют основные участники производства валового внутреннего продукта:

O работники, своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

O хозяйствующие субъекты, владельцы капитала.

За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах. Экономическое содержание налогов выражается, таким образом, взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства - с другой, по поводу формирования государственных финансов.

Но налоги это не только экономическая категория, но и одновременно финансовая категория. Как финансовая категория налоги выражают общие свойства, присущие всем финансовым отношениям, и свои отличительные признаки и черты, собственную форму движения, то есть функции, которые выделяют их из всей совокупности финансовых отношений. Функции налогов выявляют их социально-экономическую сущность, внутреннее содержание. В чем же конкретно состоит роль налогов с населения в рыночной экономике, какие функции они выполняют в хозяйственном механизме? Существует несколько точек зрения на эту проблему, но я выделил бы три функции налогов:

O распределительную;

O фискальную;

O контрольную.

Причем распределительную функцию можно раздробить на регулирующую и стимулирующую и т.д.

Наиболее последовательно реализуемой функцией является фискальная. Фискальная функция - основная, характерная изначально для всех государств. С ее помощью образуются государственные денежные фонды, то есть материальные условия для функционирования государства.

Посредством фискальной (бюджетной) функции происходит изъятие части доходов граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры - библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития - фундаментальная наука, театры, музеи и многие учебные заведения и т. п. Именно эта функция обеспечивает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.

Значение фискальной функции с повышением экономического уровня развития общества возрастает. Двадцатый век характеризуется огромным ростом доходов государства от взимания налогов, что связано с расширением его функций и определенной политикой социальных групп, находящихся у власти. Государство все больше финансовых средств расходует на экономические и социальные мероприятия, на управленческий аппарат.

Другая функция налога с населения как экономической категории состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность каждого налогового канала и налогового "пресса" в целом, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Контрольная функция налогово-финансовых отношений проявляется лишь в условиях действия распределительной функции.

Изначально распределительная функция налогов носила чисто фискальный характер: наполнить государственную казну, чтобы содержать армию, управленческий аппарат, социальную сферу. Но с тех пор, как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране, у него появились регулирующие функции, которые осуществлялись через налоговый механизм. В налоговом регулировании доходов населения появились стимулирующие и сдерживающие (дестимулирующие) подфункции. Но большинство налогов, взимаемых сейчас в Российской Федерации, имеют лишь фискальное предназначение, и только по некоторым просматривается регулирующая функция.

Регулирующая функция означает, что налоги как активный участник перераспределительных процессов оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Данная функция неотделима от фискальной и находится с ней в тесной взаимосвязи. Расширение налогового метода в мобилизации для государства национального дохода вызывает постоянное соприкосновение налогов с участниками процесса производства, что обеспечивает ему реальные возможности влиять на экономику страны, на все стадии воспроизводства.

Стимулирующая подфункция налогов реализуется через систему льгот, исключений, преференций, увязываемых с льготообразующими признаками объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшения налогооблагаемой базы, понижении налоговой ставки.

Деление налогов, взимаемых с физических лиц

В налоговой системе России существует 3 группы налогов, в зависимости от органа, который взимает налог и его использует:

1. Федеральные налоги.

2. Региональные налоги.

3. Местные налоги и сборы.

Я выделю основные виды налогов с населения в России.

Основные виды налогов, выплачиваемых населением.

u Государственная пошлина

u Земельный налог

u Налоги на имущество физических лиц

u Налог на покупку иностранных денежных знаков

u Налог с владельцев транспортных средств

u Подоходный налог с физических лиц

u Регистрационный сбор с физических лиц – предпринимателей

u Сбор за парковку автотранспорта

u Сбор за пограничное оформление

u Сбор за уборку территорий населенных пунктов

u Страховые взносы в Пенсионный фонд РФ

u Таможенные платежи

Подоходный налог с физических лиц

Общие положения

Подоходный налог с физических лиц является основным налогом, который уплачивают физические лица практически со всех видов дохода, полученных в течение года.

Налог уплачивается в сроки, установленные законодательством, нарастающим итогом с начала года с зачетом ранее внесенных сумм.

Налог с заработной платы удерживается работодателями. Граждане, имевшие в течение года доходы не только от выполнения трудовых и приравненных к ним обязанностей по месту основной работы (службы, учебы), обязаны представлять в налоговые органы декларацию о доходах.

Если международными договорами РФ или бывшего СССР установлены иные правила налогообложения отдельных категорий граждан, то применяются правила международного договора.

Индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, учета и отчетности, платят подоходный налог в форме уплаты годовой стоимости патента.

Плательщики

Граждане РФ, иностранные граждане, лица без гражданства:

· находящихся в РФ не менее 183 дней в календарном году - по доходу от источников в РФ и за ее пределами

· находящихся в РФ менее 183 дней в календарном году - только по доходу от источников в РФ

Объект обложения

Совокупный облагаемый доход, полученный в календарном году, как в денежной, так и в натуральной форме, в том числе в виде материальной выгоды.

Датой получения дохода является дата выплаты дохода (включая аванс), либо перечисления дохода, либо дата передачи дохода в натуральной форме.

Совокупный облагаемый доход

Материальная выгода

При получении работником от организации беспроцентной ссуды или ссуды под низкий процент совокупный облагаемый доход включает материальную выгоду в виде экономии на процентах.

Выгодой является разница между суммой, исчисленной исходя из 2/3 ставки рефинансирования ЦБ РФ по средствам в рублях (или 10% годовых по средствам в инвалюте), и суммой фактически уплаченных процентов. Налог на материальную выгоду удерживается организацией.

Продажа имущества

При продаже имущества, принадлежащего на праве собственности гражданину, не зарегистрированному как плательщик налога, совокупный облагаемый доход может быть уменьшен на сумму, не превышающую 5000-кратный размер ММОТ, при продаже жилья, дач, садовых домиков, земельных участков, земельных паев (долей), или на сумму, не превышающую 1000-кратный размер ММОТ - при продаже другого имущества. (По желанию плательщика этот вычет может быть заменен вычетом фактически произведенных и документально подтвержденных расходов.)

Получение доходов из источников за пределами РФ

При получении доходов из источников за пределами РФ гражданами, имеющими постоянное местожительство в РФ, к вычету принимаются суммы налогов, уплаченных за пределами РФ, но не более сумм, причитающихся по законодательству РФ, т.е. с применением российской шкалы подоходного налога.

Доходы, не подлежащие обложению

· Проценты и выигрыши по государственным ценным бумагам и по бумагам органов местного самоуправления

· Страховые выплаты (возмещения) по обязательному страхованию, по договорам добровольного долгосрочного (на срок не менее пяти лет) страхования жизни, имущественного страхования и страхования ответственности в связи с наступлением страхового случая, в возмещение вреда жизни, здоровью и медицинских расходов

· Проценты и выигрыши по вкладам в банках, находящихся на территории РФ, открытым:

q в рублях - если процент выплачивается в пределах ставки рефинансирования, установленной ЦБ РФ

q в иностранной валюте - если проценты выплачиваются в пределах 15% годовых

· Государственные пособия, пенсии, стипендии учащихся

Доходы, облагаемые по твердой ставке

Проценты и выигрыши по вкладам в банках, находящихся на территории РФ, в размере, превышающем ставку рефинансирования, установленной ЦБ РФ, действовавшей в течение периода существования вклада (15% годовых - по вкладам в иностранной валюте), и некоторые виды страховых выплат облагаются налогом отдельно от иных видов дохода у источника дохода по ставке 15%.

Налоговая база

Стандартные вычеты.

Стандартные вычеты производятся по месту основной работы, а при отсутствии таковой – любым другим источником доходов по заявлению налогоплательщика, либо самим налогоплательщиком по окончании года.

Не применяются при наличии 3- и 5-кратных льгот и льгот в пределах дохода, облагаемого по минимальной ставке.

Пенсионные вычеты

Суммы, удерживаемые из заработка работника и подлежащие уплате в Пенсионный фонд РФ (1% от дохода работника). Вычитаются только основным источником дохода; остальные источники удерживают взносы в Пенсионный фонд, но вычет при расчете подоходного налога не производят.

Вычеты на содержание детей и иждивенцев

Производятся на каждого ребенка или иждивенца

Производятся основным источником дохода или самим налогоплательщиком по окончании года.

Вычета на благотворительные цели

Суммы в пределах дохода, перечисляемые налогоплательщиком на благотворительные цели предприятиям, организациям и учреждениям культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из бюджета.

Вычитаются основным источником дохода или самим налогоплательщиком по окончании года.

Вычеты для застройщиков

Суммы, направленные из доходов граждан – застройщиков и покупателей – на приобретение или строительство (достройку) жилых домов, квартир, дач и садовых домиков на территории РФ, включая суммы, направленные на погашение кредитов банков и процентов по ним.

Вычету подлежат суммы в пределах 5000 размеров ММОТ, учитываемого за трехлетний период, но не более размера совокупного годового дохода.

Вычеты производятся только по одному объекту в течение 3 календарных лет, начиная с года подачи заявления в бухгалтерию основного источника дохода или в налоговый орган.

Ставки налогов

Ставки налога по совокупному доходу, полученному в 1999 году

|

Размер совокупного облагаемого дохода, полученного в календарном году |

Ставка налога |

Ставка налога в бюджеты субъектов Российской Федерации |

Общая сумма налога |

|

До 30 000 руб. |

|||

|

От 30 001 до |

2 700 р. + 12% |

3 600 р. + 15% с суммы, превышающей 30 000 р. |

|

|

От 60 001 до |

6 300 р. + 17% |

8 100 р. + 20% с суммы, превышающей 60 000 р. |

|

|

От 90 001 до |

3% |

11 400 р. + 22% |

14 100 р. + 25% с суммы, превышающей 90 000 р. |

|

От 150 001 руб. и |

24 600 р. + 32% |

29 100 р . + 35% с суммы, превышающей 150 000 р. |

Ставки налога по совокупному доходу, полученному в 2000 году

Обязанности работодателей и других организаций по удержанию налога

Порядок исчисления и удержания налога

При выплате заработной платы и других видов вознаграждения работникам налог исчисляется и удерживается предприятием ежемесячно с суммы совокупного облагаемого дохода нарастающим итогом с зачетом удержанной в предыдущие месяцы суммы налога.

Налоговые вычеты производятся основным источником дохода (по основному месту работы) и могут производиться другим источником дохода только при отсутствии основного места работы.

Налоги, не удержанные или удержанные не полностью, взыскиваются предприятием с физических лиц до полного погашения задолженности с соблюдением гарантий, установленных законодательством (не более 50% месячного дохода).

При выплате гражданину дохода от продажи имущества подоходный налог удерживается организацией - источником дохода, если доход превышает необлагаемый минимум (5000- или 1000-кратный размер ММОТ), и если гражданин не сообщил в налоговый орган о том, что состоит на налоговом учете (получил идентификационный номер налогоплательщика - ИНН) и произведет уплату налога самостоятельно. В противном случае выплачивающая доход организация сообщает о его сумме налоговому органу по месту своего нахождения.

Предприятия перечисляют в бюджет суммы исчисленного и удержанного с физических лиц налога не позднее дня фактического получения в банке денежных средств на оплату труда либо не позднее дня перечисления со счетов в банке заработной платы по поручениям работников.

Предприятия, не имеющие счетов в банке или выплачивающие зарплату из выручки от реализации продукции (работ, услуг), перечисляют суммы налога в банки не позднее дня, следующего за днем выплаты зарплаты.

Если физическими лицами получен доход от работодателей не за выполнение трудовых обязанностей (например, получены отпускные суммы, выплаты по листкам нетрудоспособности или доход получен в виде материальных и социальных благ), исчисленный и удержанный с такого дохода подоходный налог должен быть перечислен не позднее пятого числа месяца, следующего за месяцем, в котором получен доход или произведены указанные выплаты.

Перечисление налога за филиалы и другие обособленные подразделения, не имеющие счетов в банках, производится головной организацией в региональный бюджет по месту нахождения филиала или подразделения.

Отчетность перед налоговыми органами

Предприятия обязаны представлять налоговому органу:

· отчет об итоговых суммах доходов и удержанных суммах налога, о доходах, выплаченных физическим лицам не по месту основной работы - ежеквартально, не позднее 1-го числа второго месяца, следующего за отчетным кварталом (по истечении года - не позднее 1 апреля года, следующего за отчетным)

· отчет о доходах, выплаченных физическим лицам по месту основной работы, - ежегодно, не позднее 1 апреля следующего года

· сведения о произведенных физическим лицам выплатах по исполнению обязательств по ценным бумагам (включая векселя), а также по иным сделкам купли-продажи ценных бумаг

· Отчеты должны представляться на магнитных носителях или с использованием средств телекоммуникаций (не распространяется на предприятия с численностью до 10 человек, кроме банков, страховых организаций и профессиональных участников рынка ценных бумаг).

Организации, являющиеся налоговыми агентами, несут ответственность, предусмотренную Частью первой Налогового кодекса для налоговых агентов.

Ответственность граждан по представлению налоговых деклараций и уплате подоходного налога

Налоговую декларацию должны представлять физические лица, получившие доходы от других организаций и индивидуальных предпринимателей, кроме дохода по основному месту работы (службы, учебы), если совокупный доход в истекшем году превышает размер дохода, облагаемого налогом по минимальной ставке

Декларация представляется в налоговый орган не позднее 30 апреля года, следующего за отчетным. Физические лица вправе в течение месяца после ее подачи уточнить данные, заявленные ими в декларации.

В декларации указывается каждый источник выплаты дохода и суммы начисленного и уплаченного налога (раздельно по доходам на основной работе и от других источников).

Особенности обложения иностранных граждан и лиц без гражданства

Иностранные граждане и лица без гражданства, постоянно проживающие в РФ (более 183 дней в календарном году)

Иностранные граждане и лица без гражданства, постоянно проживающие в РФ (более 183 дней в календарном году), уплачивают подоходный налог в России со своего мирового дохода. Налогооблагаемый доход этих граждан определяется так же, как и доход граждан РФ, со следующими особенностями:

Включаются в состав дохода:

· суммы надбавок, выплачиваемых в связи с проживанием на территории РФ

· суммы компенсации расходов на обучение детей в школе, питание, поездки членов семьи плательщика в отпуск и на аналогичные цели

· доплаты работодателя за каждый день пребывания на территории РФ.

Исключаются из состава дохода:

· суммы, отчисляемые в фонды государственного социального страхования и пенсионного обеспечения

· суммы компенсации расходов по найму жилого помещения и на содержание автомобиля для служебных целей

· суммы командировочных расходов, связанные с передвижением по территории РФ и за ее пределами в пределах норм.

Дeкларации о доходах

Декларация о доходах представляется в налоговый орган по месту осуществления деятельности (или проживания) в РФ:

· о предполагаемом доходе в календарном году - в течение месяца со дня приезда в РФ (при дальнейшем пребывании в РФ в следующем календарном году - до 30 апреля следующего года)

При прекращении в течение календарного года деятельности на территории РФ и выезде за пределы РФ, декларация о доходах, фактически полученных за период пребывания, должна быть представлена не позднее чем за месяц до отъезда.

Порядок исчисления и уплаты налога

Налог исчисляется на основании деклараций о доходах налоговым органом. Авансовые платежи производятся до 15 мая, 15 августа, 15 ноября равными долями от суммы, рассчитанной в размере 75% от налоговых обязательств (определяется по представленной декларации).

Доплата по пересчету за отчетный год производится в течение месяца со дня получения платежного извещения, направляемого налоговым органом плательщику.

Зачет сумм налога, уплаченных за пределами РФ

Налоги, уплаченные за пределами РФ, принимаются к зачету только в пределах, установленных законодательством РФ, т.е. с применением российской шкалы подоходного налога.

Иностранные граждане и лица без гражданства, проживающие в РФ менее 183 дней в календарном году

Иностранные граждане и лица без гражданства, не имеющие постоянного местожительства в РФ, уплачивают в общем порядке подоходный налог с доходов, полученных из источников в РФ за выполнение трудовых обязанностей по месту основной и не основной работы.

С остальных доходов от источников в РФ налог удерживается по ставке 20% у источника выплаты, если иное не предусмотрено международными договорами РФ, бывшего СССР или решениями, принимаемыми на основе принципа взаимности.

Соглашения об избежании двойного налогообложения

Взимание подоходного налога с иностранных физических лиц и лиц без гражданства может быть прекращено или ограничено в соответствии с международными договорами РФ и бывшего СССР, когда в соответствующем иностранном государстве такие же меры осуществляются по отношению к гражданам РФ, что должно быть официально подтверждено центральным налоговым органом этого иностранного государства. В последнем случае освобождение от налогообложения осуществляется на основании указания Минфина РФ.

Налог на имущество граждан

Объект налогообложения

Жилые дома, квартиры, дачи, гаражи, любые другие строения (сараи, мастерские, навесы), моторные лодки, вертолеты, самолеты и прочие транспортные средства (кроме автомобилей, мотоциклов и т.п.).

Исчисление и порядок уплаты

Налог уплачивается один раз в год на основании оценочных данных бюро технической инвентаризации и соответствующих инспекций. Налог на строения исчисляется по ставке 0,1 процента от инвентаризационной стоимости, а если такая оценка не производилась, то от стоимости, определяемой при расчете суммы обязательного государственного страхования. Платеж вносится равными частями в два этапа: до 15 сентября и до 15 ноября.

Льготы

От налога на имущество движимое и недвижимое полностью освобождаются

· граждане, имеющие особые заслуги перед государством, инвалиды 1 и 2 группы, а также лица, пострадавшие от радиационных аварий

· Герои Советского Союза и Герои Российской Федерации, а также лица награжденные орденом славы трех степеней

· инвалиды первой и второй групп, инвалиды с детства, из числа как гражданских, так и вольнонаемных, проходивших службу или занимавшие штатные должности в воинских частях, штабах и учреждениях, входящих в состав действующей армии,

· военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста, пребывания на военной службе, состоянию здоровья, или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более.

· члены семей военнослужащих, потерявших кормильца.

Помимо перечисленных выше категорий граждан льготой по налогу на недвижимое имущество пользуются:

· все категории пенсионеров, граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, где велись боевые действия.

· родители, супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей,

· деятели культуры, искусства, народные мастера - собственники строений, помещений, включая жилье, на период организации в них мастерских студий.

От уплатыналога на транспортные средства освобождаются владельцы моторных лодок с мотором мощностью не более 10 лошадиных сил.

Налог с владельцев транспортных средств

Субъект налогообложения

Плательщиками данного налога являются владельцы автомобилей, мотоциклов, автобусов и прочих самоходных машин, обутых в шины.

Исчисление налога

Налог исчисляется налогоплательщиком самостоятельно исходя из мощности двигателя в процентах от минимального размера оплаты труда на единицу мощности(1 л.с.). Мощность, если она не указана в паспорте автомобиля, исчисляется в зависимости от объема двигателя.Налог уплачивается ежегодно перед прохождением государственного технического осмотра.

Льготы

Налог с владельцев транспортных средств не платят инвалиды за специально оборудованные автомобили и мотоколяски.

Налог на дарение

Объект налогообложения

Имущество, переходящее в порядке наследования или дарения. При наследовании налог уплачивается с имущества, стоимость которого превышает 850 ММОТ, а при дарении - если имущество дороже 80 ММОТ. Налог уплачивает гражданин, получающий наследство или подарок.

Земельный налог

Объект налогообложения

Сельскохозяйственные угодья, земельные участки, предоставленные гражданам для ведения личного подсобного хозяйства, в том числе участки в садоводческих кооперативах, земля под строительство жилья, дачи, гаража. В зависимости от основного целевого назначения, земли, выделенные гражданам, подразделяются на земли сельскохозяйственного и несельскохозяйственного назначения.

Исчисление и уплата налога

Земельный налог начисляется исходя из площади участка и утвержденных ставок земельного налога. Земельный налог за участки в пределах сельских населенных пунктов и вне их черты, предоставленные гражданам для ведения личного подсобного хозяйства, огородничества, сенокошения, выпаса скота, садоводства взимается со всей площади земельного участка по средним ставкам налога за земли сельскохозяйственного значения административного района. Налоговая ставка принимается местным органом власти в размере от 0,1 до 2 процентов от стоимости. За землю, которая занята жильем, плата исчисляется в размере 3 процентов от ставки земельного налога, но не менее 60 рублей за квадратный метр.

Налог уплачивается два раза в год равными долями - до 15 сентября и до 15 ноября.

Льготы

От уплаты налога на землю освобождены

· граждане, занимающиеся народными художественными промыслами,

· участники Великой Отечественной войны, а также граждане, на которых распространяются льготы, установленные для участников ВОВ.

· инвалиды 1 и 2 групп,

· граждане подвергшиеся воздействию радиации,

· военнослужащие и граждане, уволенные в запас до достижения предельного возраста пребывания на службе, состоянию здоровья или организационно-штатными мероприятиями, если общая продолжительность их службы 20 лет и более.

· члены семей военнослужащих, УВД, учреждений уголовно-исправительной системы потерявшие кормильца при исполнении служебных обязанностей,

· Герои Советского Союза, Герои РФ, Социалистического труда, полные кавалеры орденов Славы и Трудовой Славы, и за "Службу Родине в вооруженных силах СССР".

· граждане, впервые организующие крестьянские (фермерские) хозяйства, на первые пять лет после предоставления земли.

· граждане, получившие для сельхознужд нарушенные земли (требующие рекультивации) на первые 10 лет пользования.

Родиной подоходного налога с физических лиц является Великобритания. Первая попытка ввести подоходное налогообложение в России относится к 1810 г., однако в 1820 г. налог был отменен в связи с незначительным поступлением данных платежей в государственный бюджет. В течение XIX в. подоходное налогообложение как таковое отсутствовало. Первая мировая война подтолкнула российское правительство на новую попытку установления подоходного налога, что было осуществлено в 1916 г. по прусскому образцу. Вместе с тем, революция 1917 г. прервала данный процесс. Только декретами от 16 ноября 1922 г. и от 12 ноября 1923 г.

подоходное налогообложение было возобновлено. В 30-е годы подоходное налогообложение носило социальный характер. В частности, рабочие и служащие пользовались наибольшим количеством налоговых льгот по сравнению с другими социальными группами. В 1943 г. произошла новая реформа подоходного налогообложения, в соответствии с которой под обложение налогом попадали граждане СССР, иностранные граждане и лица без гражданства.

Порядок взимания подоходного налога, введенный с января 1992 г., ознаменовал новый этап в развитии подоходного налогообложения, что было вызвано преобразованиями в российской экономике.

Налог на доходы является основным налогом, уплачиваемым физическими лицами, и по суммам поступлений, и по кругу плательщиков.

В соответствии со ст. 19 Закона РФ от 27 декабря 1991 г. «Об основах налоговой системы в Российской Федерации» налог на доходы физических лиц отнесен к федеральным налогам и по форме возложения налогового бремени является прямым.

Часть первая Налогового кодекса РФ, устанавливающая иную систему налогов и сборов в Российской Федерации, относит налог на доходы физических лиц также к федеральным налоговым платежам (ст. 13).

До 1 января 2001 г. правовое регулирование исчисления и взимания налога на доходы физических лиц осуществлялось на основании Закона РФ от 7 декабря 1991 г. «О подоходном налоге с физических лиц». С принятием части второй Налогового кодекса РФ правовая регламентация исчисления и взимания налога осуществляется в соответствии с положениями главы 23 указанного нормативного акта.

Согласно НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и основные элементы налогообложения, определяемые ст. 17 указанного нормативного акта.

По отношению к налогу на доходы физических лиц налогоплательщиками являются физические лица, среди которых законодатель выделяет налоговых резидентов РФ и налоговых нерезидентов. К налоговым резидентам РФ Кодекс относит физических лиц, фактически находящихся на территории Российской Федерации не менее 183 дней в календарном году.

Объектом налогообложения признается совокупный доход, полученный налогоплательщиками в течение налогового периода:

1) от источников в РФ и (или) от источников за пределами РФ -- для налоговых резидентов РФ;

2) от источников в РФ -- для налоговых нерезидентов.

В соответствии с НК РФ налоговым периодом признается календарный год (с 1 января по 31 декабря).

При определении налоговой базы, являющейся важным элементов налогообложения, учитываются доходы физического лица, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды. По каждому виду доходов, в отношении которых установлены различные налоговые ставки, налоговая база определяется отдельно.

Доходы физического лица, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка РФ, установленному на дату фактического получения доходов.

При получении налогоплательщиком дохода в натуральной форме, в виде товаров (работ, услуг) налоговая база определяется как их стоимость, исчисленная исходя из их рыночных цен на дату получения дохода. Правила определения цен установлены ст. 40 НК РФ.

В зависимости от вида дохода датой фактического его получения могут являться дни:

1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц -- при получении доходов в денежной форме;

2) передачи доходов в натуральной форме -- при получении доходов в натуральной форме;

3) уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг -- при получении доходов в виде материальной выгоды;

4) последний день месяца, за который физическому лицу был начислен доход в виде оплаты труда за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Налоговый кодекс РФ устанавливает перечень доходов физических лиц, не подлежащих налогообложению. При этом в нем выделяются, во-первых, доходы, не подлежащие налогообложению, и, во-вторых, доходы (расходы), уменьшающие размер налоговой базы, т.е. вычеты.

К первой группе, в частности, относятся:

Пособия по безработице, беременности и родам, а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством, за исключением пособий по временной нетрудоспособности;

Алименты;

Суммы, получаемые в виде грантов, предоставленных международными или иностранными организациями, по перечню таких организаций, утверждаемому Правительством РФ;

Стипендии учащихся, студентов, аспирантов;

Доходы, получаемые индивидуальными предпринимателями от осуществления ими тех видов деятельности, по которым они являются плательщиками единого налога на вмененный доход;

Доходы в виде процентов, получаемые налогоплательщиками по вкладам в банках, находящихся на территории РФ, если: проценты по рублевым вкладам выплачиваются в пределах сумм, рассчитанных исходя из трех четвертых действующей ставки рефинансирования Банка России, в течение периода, за который начислены указанные проценты;

Стоимость подарков в размере, не превышающем 2000 руб., полученных от организаций или индивидуальных предпринимателей и не подлежащих обложению налогом на наследование или дарение в соответствии с действующим законодательством;

Ряд других.

Во второй группе различают стандартные, социальные, имущественные и профессиональные налоговые вычеты.

К стандартным налоговым вычетам относятся установленные в твердом размере суммы необлагаемого минимума доходов за каждый полный месяц, в течение которого получен доход. При этом различают следующие стандартные вычеты:

В размере 3000 руб. для лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС либо с работами по ликвидации последствий катастрофы на Чернобыльской АЭС; инвалидов Великой Отечественной войны; инвалидов из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации или при исполнении иных обязанностей военной службы; ряда других;

В размере 500 руб. для Героев Советского Союза и Героев Российской Федераций, а также лиц, награжденных орденом Славы трех степеней; участников Великой Отечественной войны; инвалидов с детства, а также инвалидов I и II групп; граждан, выполнявших интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия, также граждан принимавших участие в боевых действиях на территории РФ с 1.01.2007 (ФЗ РФ от 18.07.06 г. №119-ФЗ);

В размере 400 руб. для иных физических лиц до месяца, в котором их доход, исчисленный нарастающим итогом с начала налогового периода, превысил 20 тыс. рублей. Однако, начиная с месяца, в котором указанный доход превысил 20 тыс. рублей, налоговый вычет не применяется;

В размере 600 руб. на каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок, являющихся родителями или супругами родителей, опекунами или попечителями, до месяца, в котором их доход, исчисленный нарастающим итогом с начала налогового периода, превысил 40 тыс. рублей. Начиная с месяца, в котором указанный доход превысил 40 тыс. рублей, налоговый вычет не применяется. Указанный вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет у родителей и (или) супругов, опекунов или попечителей.

Кроме того, вдовам (вдовцам), одиноким родителям, опекунам или попечителям налоговый вычет производится в двойном размере. Предоставление вычета указанным лицам прекращается с месяца, следующего за вступлением их в брак.

Между тем, налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет в размере от 400 до 3000 руб., предоставляется только один максимальный из всех причитающихся ему вычетов.

К числу социальных налоговых вычетов Кодекс относит доходы (расходы) в размере не более 25 тыс. руб., направляемые (уплачиваемые) физическими лицами -- налогоплательщиками в календарном году:

На благотворительные цели в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов, а также физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физического воспитания граждан и содержание спортивных команд, а также в сумме пожертвований, перечисляемых (уплачиваемых) налогоплательщиком религиозным организациям на осуществление ими уставной деятельности;

За свое обучение и за обучение своих детей в возрасте до 24 лет в образовательных учреждениях, имеющих соответствующую лицензию, по дневной форме. Вычет предоставляется на каждого ребенка в общей сумме на обоих родителей;

За услуги по лечению, предоставленные физическому лицу российскими медицинскими учреждениями, имеющими соответствующую лицензию, его супруге (супругу), родителям и (или) детям в возрасте до 18 лет, а также за медикаменты, назначенные лечащим врачом, приобретаемые налогоплательщиками за счет собственных средств. При этом перечень медицинских услуг и лекарственных средств утверждается Правительством РФ.

Между тем в пределах размеров социальных налоговых вычетов представительные органы власти субъектов РФ вправе устанавливать иные размеры вычетов с учетом своих региональных особенностей.

Социальные налоговые вычеты предоставляются только при наличии у физического лица документов, подтверждающих его фактические расходы на благотворительность, образование и лечение.

В числе имущественных налоговых вычетов выделяют доходы (расходы) физических лиц - налогоплательщиков в календарном году:

Полученные от продажи жилых домов, квартир, дач, садовых домиков или земельных участков, находившихся в собственности налогоплательщика менее пяти лет, но не превышающих в целом 1 млн. руб., а также в сумме, полученной в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающей 125 тыс. руб. При продаже жилых домов, квартир, дач, садовых домиков и земельных участков, находившихся в собственности налогоплательщика пять лет и более, а также иного имущества, находившегося в собственности налогоплательщика три года и более, имущественный налоговый вычет предоставляется в сумме, полученной налогоплательщиком при продаже указанного имущества;

Израсходованные на новое строительство либо приобретение на территории Российской Федерации жилого дома или квартиры, в размере фактически произведенных расходов, а также в сумме, направленной на погашение процентов по ипотечным кредитам, полученным налогоплательщиком в банках Российской Федерации и фактически израсходованным им на новое строительство либо приобретение на территории России жилого дома или квартиры. При этом общий размер данного вычета не может превышать 600 тыс. руб. без учета сумм, направленных на погашение процентов по ипотечным кредитам, полученным налогоплательщиком в российских банках и фактически израсходованным им на новое строительство либо приобретение на территории России жилого дома или квартиры.

Указанные вычеты предоставляются физическому лицу на основании письменного заявления при подаче им налоговой декларации в налоговые органы, документов, подтверждающих право собственности на приобретенный (построенный) жилой дом или квартиру, а также платежных документов, подтверждающих факт уплаты денежных средств.

Однако повторное предоставление налогоплательщику имущественного налогового вычета не допускается.

Профессиональные налоговые вычеты предоставляются:

- индивидуальным предпринимателям, частным нотариусам и иным лицам, занимающимся частной практикой;

Физическим лицам, получающим доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера;

Физическим лицам, получающим авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов. Указанные вычеты предоставляются в сумме фактически произведенных и документально подтвержденных расходов. Если налогоплательщик не в состоянии подтвердить свои расходы, налоговые вычеты производятся в размерах, установленных ст. 221 НКРФ.

Законодатель соотносит расходы индивидуальных предпринимателей, частных нотариусов и иных лиц, занимающихся частной практикой, с затратами, принимаемых к вычету при исчислении налога на прибыль организаций. Лицам, имеющим право на профессиональные вычеты, вычеты предоставляются при подаче письменного заявления налоговым агентам. При отсутствии налоговых агентов право на получение вычетов реализуется налогоплательщиками путем подачи письменного заявления в налоговые органы одновременно с подачей налоговой декларации по окончании налогового периода.

При налогообложении доходов физических лиц применяются различные налоговые ставки в зависимости от вида полученного дохода и статуса физического лица как налогоплательщика.

Размеры ставок составляют: 6, 13, 30 и 35%.

Основная налоговая ставка в размере 13% является постоянной независимо от суммы и источников получаемого дохода.

Ставка в размере 6% устанавливается в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов.

В отношении доходов, полученных, в частности, в виде процентов по вкладам в банках в части превышения суммы, рассчитанной исходя из трех четвертых действующей ставки рефинансирования Центрального банка РФ, в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте, в части превышения суммы, рассчитанной исходя из действующей ставки рефинансирования Центрального банка РФ, в течение периода, за который начислены проценты; суммы экономии на процентах при получении налогоплательщиками заемных средств в части превышения суммы процентов за пользование заемными средствами, выраженными в рублях, исчисленной исходя из трех четвертых действующей ставки рефинансирования, установленной Центральным банком РФ на дату получения таких средств, либо за пользование заемными средствами, выраженными в иностранной валюте, исчисленной исходя из 9% годовых, над суммой процентов, исчисленной исходя из условий договора, -- ставка составляет 35%.

Налоговая ставка устанавливается в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ.

НК РФ устанавливает особенности в порядке налогообложения отдельных видов доходов.

Так, исчисление и удержание налога с доходов, полученных физическими лицами от выполнения основных трудовых обязанностей, по совместительству и от выполнения работ по гражданско-правовому договору, производится организацией или индивидуальным предпринимателем (налоговыми агентами), с которыми налогоплательщик состоит в трудовых или гражданско-правовых отношениях. При этом исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка в размере 13%.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговыми агентами отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Однако, удерживаемая сумма налога не может превышать 50% суммы выплаты.

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках. В иных случаях налоговые агенты перечисляют суммы налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода, -- для доходов, выплачиваемых в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, -- для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды.

Что касается индивидуальных предпринимателей и лиц, занимающихся частной практикой, они производят уплату налога авансовыми платежами на основании налоговых уведомлений с указанием суммы исчисленного налога:

1) за январь -- июнь -- не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

2) за июль -- сентябрь -- не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

3) за октябрь -- декабрь -- не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

Особое внимание в НК РФ уделяется порядку представления налоговых деклараций.

Налоговая декларация представляется индивидуальными предпринимателями; частными нотариусами и иными лицами, занимающимися частной практикой; физическими лицами, работающими в соответствии с договорами гражданско-правового характера у других физических лиц, не являющихся налоговыми агентами; физическими лицами, продавшими имущество, принадлежащее им на праве собственности; физическими лицами -- налоговыми резидентами РФ, получающими доходы из источников, находящихся за пределами России; физическими лицами, получающими доходы, при получении которых не был удержан налог налоговыми агентами; физическими лицами, получающими выигрыши, выплачиваемые организаторами тотализаторов и других основанных на риске игр.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства.

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

НОУ СПО Чебоксарский кооперативный техникум

КУРСОВАЯ

РАБОТА

по дисциплине:

«Финансовое

и налоговое право»

на тему:

«Налоги,

взимаемые с физических лиц»

Выполнила:

студентка гр. П-084у

Соловьева В.В.

Проверил преподаватель:

Новикова С.И.

Чебоксары,

2010

СОДЕРЖАНИЕ

Введение

Одним

из важнейших инструментов осуществления

экономической политики государства

всегда были и продолжают оставаться налоги.

Особенно наглядно это проявлялось в период

перехода от командно-административных

методов управления к рыночным отношениям,

когда в условиях сузившихся возможностей

государства оказывать воздействие на

экономические процессы, налоги становятся

реальным рычагом государственного регулирования

экономики. В связи с отменой большинства

местных налогов, актуальным становится

вопрос о дополнительном финансировании

местных бюджетов, по причине того, что

доля местных налогов и сборов слишком

мала, для самостоятельного функционирования

регионов на эти средства.

Российская

налоговая система включает в

себя достаточно большое число налогов

и различных других платежей на различных

уровнях: федеральном, региональном и

местном.

Государство

может воздействовать на ход экономической

жизни, лишь располагая определенными

денежными средствами. Их должны предоставить

все заинтересованные в выполнении

функций государства стороны - граждане

и юридические лица. Для этого

и существует система налогов, т.е. обязательных

платежей государству.

Налоги

возникли вместе с товарным производством,

разделением общества на классы и

появлением государства, которому требовались

средства на содержание армии, судов, чиновников

и другие нужды.

Изъятие

государством в свою пользу определенной

части валового внутреннего продукта

в виде обязательного взноса и есть

сущность налога.

Развитие

экономики напрямую зависит от

качества ее налоговой системы, от ее

возможности обеспечить экономический

рост и финансовую стабильность.

Цель

курсовой работы состоит в том, чтобы,

опираясь на теоретико-методологическую

основу, выявить особенности системы налогов,

взимаемых с физических лиц.

Поставленная

цель обуславливает решение следующих

задач:

- Раскрыть

понятие и признаки налогов.

Проанализировать сущность и функции налогов.

Дать характеристику отдельных видов налогов, взимаемых с физических лиц на примере НДФЛ и налога на имущество физлиц.

Глава 1. Общие положения налогового права

1.1. Понятие и признаки налогов

Любому

государству для осуществления

его деятельности необходимы определенные

финансовые средства, свой бюджет. При

формировании бюджета государство

использует различные источники

доходов, однако на сегодняшний день

человеческий опыт не знает более

эффективного способа собирания денежных

средств, чем налоги. В любом государстве

налоги составляют по сравнению с другими

источниками доходов большую часть бюджета.

В Российской Федерации, как правило, их

доля составляет 75%.

Социальное

значение налогов определяется выполняемыми

ими в обществе функциями. Долгое время

фискальная функция налогов (функция сбора

денежных средств) доминировала. Однако

в XX в. на первый план выходит регулирующая

функция: путем перераспределения денежных

средств, предоставления налоговых льгот

возможно стимулирование определенных

отраслей народного хозяйства, поддержка

наиболее слабых в материальном плане

слоев населения и др. С помощью налогов

возможно регулирование структуры потребления

и уровня доходов населения.

Налогам

присуща и контролирующая функция:

неуплата налогов может свидетельствовать

о неблагоприятном финансовом положении

хозяйствующего субъекта. В ходе налогообложения

возможен контроль за законностью получения

денежных средств гражданами и юридическими

лицами, контроль за рациональным и законным

использованием имущества.

Определить

понятие налога можно путем указания

на его признаки 1 .

1.

С точки зрения экономической

науки налоги есть особая форма

перераспределения имущества, узаконенное

нарушение отношений собственности.

Как же это необходимое насилие сообразуется

с тезисом о нерушимости, неприкосновенности

собственности? Снять это противоречие

призван такой институт, как парламент,

первой функцией которого исторически

являлось санкционирование, а позднее

установление налогов. С тех пор пользуется

признанием принцип, отраженный в конституциях

большинства государств, гласящий, что

только парламент правомочен устанавливать

налоги. Таким образом, законодательное

оформление является первым признаком

налога.

Однако

в некоторых государствах (обычно

небольших) допускается установление

налогов на референдуме, хотя мнение о

правомерности такого способа установления

налогов разделяется не всеми правоведами.

В Российской Федерации все налоги устанавливаются

НК РФ, а также федеральными законами и

законами субъектов Федерации, нормативными

актами органов местного самоуправления,

принятыми в соответствии с НК РФ.

В

связи с рассмотрением признака

законодательного установления налогов

представляется необходимым обсудить

вопрос о роли и значении подзаконных

актов, например инструкций Министерства

РФ по налогам и сборам как источников

налогового права. Понятно, что налоговая

система вряд ли сможет успешно функционировать

без подзаконных нормативных актов. Однако

зачастую ведомственные инструкции искажают

волю законодателя, устанавливают дополнительные

обязанности для налогоплательщиков.

Все это противоречит принципу законодательного

установления налогов, согласно которому

инструкции соответствующего министерства

могут лишь разъяснять различные вопросы,

связанные с налогообложением, устанавливать

наиболее целесообразные способы деятельности

органов по взиманию налогов, но не могут

изменять или дополнять налоговое законодательство

(ст. 4 НК РФ).

Данную

позицию подтвердил Высший Арбитражный

Суд РФ, указав 31 мая 1994 г., что инструкции

налогового ведомства не являются нормативными

актами и носят рекомендательный, методический

характер. Они могут применяться лишь

при условии соответствия закону. В соответствии

со ст. 4 НК РФ такие акты не относятся к

актам законодательства о налогах и сборах.

2.

Налоги взимаются государством без какого-либо

встречного предоставления с его стороны

лицу, уплачивающему налог.

Поэтому

можно говорить о другой черте

налога - это индивидуально- безвозмездные

платежи. Слово «индивидуально» в данном

случае необходимо, так как в широком смысле

средства, полученные с помощью налогов,

все равно преимущественно используются

на нужды общества, и в этом смысле налог

есть платеж возмездный. Данный признак

позволяет отличить налог от других платежей,

в частности от сборов, которые уплачиваются

за определенное встречное предоставление,

в виде совершения государственными или

муниципальными органами юридически значимых

действий. Тем не менее правовой режим

налогов и сборов в целом одинаков, что

позволяет их рассматривать как конкретизацию

понятия налога в широком смысле.

В

российском законодательстве различие

между налогом, пошлиной и сбором

проводится не всегда последовательно.

Зачастую налог называется сбором,

пошлиной (например, таможенная пошлина,

которая, по сути, является косвенным налогом). 2

3.

Налог является обязательным

платежом, что выражается в одностороннем

его установлении государством

и взимании при наличии объекта

налогообложения вне зависимости

от желания налогоплательщика.

Кроме того, его обязательность поддерживается

государственным принуждением, наличие

которого также необходимо для получения

полного представления о природе налога.

Ведь без угрозы применения государственного

принуждения налог превращается в добровольное

пожертвование.

Налог

не носит характер санкции за совершенное

правонарушение, не носит характер

наказания. Этот признак позволяет

отличить его от конфискации имущества,

штрафа.

1.2. Сущность и функции налогов

Функции

налогообложения - это проявление его

сущности и свойств. В первую очередь,

в налогах непосредственно реализуется

их социальное назначение как инструмента

стоимостного распределения и перераспределения

доходов государства.

На

практическом уровне налогообложение

выполняет несколько функций, в

каждой из которых реализуется то или

иное назначение налогов. Взаимодействуя

между собой, эти функции образуют систему.

Рассматривая

современную систему налогообложения,

разные авторы выделяют разные функции

налогов. К числу основных функций налогов

относятся: 3

- фискальная;

распределительная (социальная);

регулирующая;

контрольная;

поощрительная.

1. Фискальная функция

Фиск (от латинского fiscus - корзина) в Древнем Риме, начиная с IV века н.э., - единый общегосударственный центр Римской империи, куда стекались все виды доходов, налогов и сборов, производились государственные расходы и т.д. (отсюда происходит обозначение термином "фиск" государственной казны).

Фискальная функция является основной функцией налогообложения. Посредством данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства, а также аккумулирование в бюджете средств для выполнения общегосударственных или целевых государственных программ. Все остальные функции налогообложения можно назвать производными от фискальной.

2. Распределительная функция

Распределительная (или как её ещё называют - перераспределительная) (социальная) функция налогов состоит в перераспределении общественных доходов между различными категориями населения. Смысл функции в том, что происходит передача средств в пользу более слабых и незащищенных категорий граждан за счет возложения налогового бремени на более сильные категории населения. Результатом этого является изъятие части дохода у одних и передача ее другим. Примером реализации фискально-распределительной функции могут служить акцизы, устанавливаемые, как правило, на отдельные виды товаров, в первую очередь, на предметы роскоши, а также механизмы прогрессивного налогообложения.

Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др.

С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др.

3. Регулирующая функция

С развитием экономической системы возникла необходимость определённого корректирующего воздействия государства на макроэкономические параметры, что породило регулирующую (или распределительную) функцию налогов.

Чтобы понять регулирующую функцию налогов, обратимся к тому, как происходит государственное регулирование экономики. Оно осуществляется в двух основных направлениях:

- регулирование рыночных, товарно-денежных отношений. Оно состоит главным образом в определении "правил игры", то есть разработка законов, нормативных актов, определяющих взаимоотношения действующих на рынке лиц, прежде всего предпринимателей, работодателей и наемных рабочих. К ним относятся законы, постановления, инструкции государственных органов, регулирующие взаимоотношение товаропроизводителей, продавцов и покупателей, деятельность банков, товарных и фондовых бирж, а также бирж труда, торговых домов, устанавливающие порядок проведения аукционов, ярмарок, правила обращения ценных бумаг и т.п. Это направление государственного регулирования рынка непосредственно с налогами не связано;

- регулирование развития народного хозяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующим в обществе, является закон стоимости. Здесь речь идет главным образом о финансово-экономических методах воздействия государства на интересы людей, предпринимателей с целью направления их деятельности в нужном, выгодном обществу направлении.

4. Контрольная функция

Через налоги государство осуществляет контроль над финансово-хозяйственной деятельностью организаций и граждан, а также за источниками доходов и расходами. Путем денежной оценки сумм налогов возможно количественное сопоставление показателей доходов с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками.

Через контрольную функцию налогообложения выявляется необходимость внесения изменений в налоговую систему и бюджетную политику государства.

5. Поощрительная функция

Порядок налогообложения может отражать признание государством особых заслуг определенных категорий граждан перед обществом (предоставление налоговых льгот участникам ВОВ, Героям Советского Союза, Героям России и другие). Эта функция представляет собой приспосабливание налоговых механизмов для реализации социальной политики государства. Из налогооблагаемого дохода физических лиц делаются вычеты на содержание детей и иждивенцев, в связи со строительством или приобретением жилья, осуществлением благотворительной деятельности. Согласно части второй Налогового кодекса РФ налогооблагаемый доход будет снижаться в связи с другими социальными расходами: платным обучением детей, покупкой лекарств.

Функции налогов неразрывно связаны друг с другом. Так, например, реализация фискальной функции позволяет удовлетворять общественные (коллективные) потребности. Посредством регулирующей и социальной функций создаются противовесы излишнему фискальному бремени, то есть формируются социально-экономические механизмы, обеспечивающие баланс корпоративных, личных и государственных экономических интересов.

В настоящее время налоговой системе России присущ преимущественно фискальный характер, что затрудняет реализацию заложенного в налоге стимулирующего и регулирующего начала.

Суть фискальной функции заключается в обеспечении поступления необходимых средств в бюджеты разных уровней для покрытия государственных расходов. Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию, т.е. обеспечивали финансирование общественных расходов, в первую очередь расходов государства. Однако это не означает, что стимулирующая и регулирующая функции менее важны. 4

Выполнение регулирующей и стимулирующей функций достигается путём участия государства в воспроизводственном процессе, но не в форме прямого директивного вмешательства, а путём управления потоками инвестиций в отдельные отрасли, усиления или ослабления процессов накопления капитала в различных сферах экономики, расширения или уменьшения платёжеспособного спроса населения. 5

Однако между стимулирующей и регулирующей функциями налогов есть различия. Если регулирующее действие ориентировано на отраслевой и народнохозяйственный уровень, т.е. на макроэкономические процессы и пропорции, то стимулирующая роль более приближена к микроэкономике и учитывает интересы конкретного хозяйствующего субъекта. Регулирующая и стимулирующая роль налогов проявляется путём влияния на спрос и предложение, инвестиции и сбережения, масштабы и темпы роста производства в целом и отдельных отраслях экономики. Это воздействие достигается через изменения размеров ставок налогов, применение льгот и санкций, налоговых кредитов и отсрочек платежей, а также другие.

Глава 2. Характеристика отдельных видов налогов взимаемых с физических лиц

2.1. НДФЛ

Плательщиками

налога на доходы физических лиц признаются

граждане, являющиеся налоговыми резидентами

РФ, а также физические лица, получающие

доходы от источников в Российской Федерации,

но не являющиеся резидентами РФ. Согласно

ст. 11 НК РФ резидентами являются те физические

лица, которые находятся на территории

России не менее 183 дней в году.Налоговым

периодом по налогу на доходы физических

лиц признается календарный год.

Объектом

налогообложения у физических лиц-резидентов

РФ является доход, полученный ими от источников

в России, а также за ее пределами. Для

нерезидентов РФ объектом налогообложения

признается доход, полученный на территории

России. Основными видами налогооблагаемых

доходов, представленных НК РФ являются: 6

- вознаграждение

за выполнение трудовых обязанностей,

за оказание услуг;

дивиденды и проценты, выплачиваемые российской или иностранной организацией;

страховые выплаты при наступлении страхового случая;

доходы, полученные от предоставления в аренду имущества;

доходы от реализации недвижимого имущества, акций, иных ценных бумаг;

доходы, полученные от использования любых транспортных средств, а также от использования трубопроводов, линий электропередачи и иных средств связи.

При определении налоговой базы учитываются доходы, полученные плательщиком как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды. Налоговая база определяется отдельно по каждому виду доходов, для которых установлены различные ставки.

Доходы в денежной форме могут быть уменьшены в соответствии с НК РФ на установленные вычеты. О порядке предоставления налоговых вычетов будет сказано ниже.

Доходы в натуральной форме рассчитываются исходя из цен соответствующих товаров (работ, услуг), которые определены ст. 40 НК РФ, где сказано, что для целей налогообложения применяется цена, указанная сторонами сделки. Пока доказано обратное, она считается рыночной. Этим правилом и следует руководствоваться при получении налогоплательщиком товаров (работ, услуг) от организаций и индивидуальных предпринимателей. К доходам, полученным в натуральной форме, относится, например, оплата за физическое лицо коммунальных услуг, питания, отдыха и т. п.

Доходы в виде материальной выгоды означают: 7

- приобретение

товаров (работ, услуг) у взаимозависимых

организаций физических лиц по ценам более

низким по сравнению с ценами, по которым

обычно реализуются эти товары, работы

и услуги;

приобретение ценных бумаг по ценам ниже их рыночной стоимости;

экономию на процентах за пользование заемными средствами.

- выплату по

договорам добровольного долгосрочного

страхования жизни (на срок менее 5 лет),

если суммы страховых выплат превышают

суммы, внесенные физическими лицами,

на величину более ставки рефинансирования

ЦБ РФ на дату заключения договора;

доход, образующийся при досрочном расторжении договора страхования;

по договору добровольного имущественного страхования, если их величина при наступлении страхового случая приводит к получению дохода.

Отдельного рассмотрения требуют особенности уплаты НДФЛ в отношении доходов от долевого участия в организации. Если дивиденды получены от источников за пределами РФ и при этом действует договор об избежании двойного налогообложения между государствами, то налогоплательщик вправе уменьшить причитающуюся сумму налога на уже уплаченную сумму налога по месту нахождения источника дохода. При отсутствии такого договора сумма налога уплачивается без уменьшения. Если дивиденды выплачивает российская организация или действующее в РФ постоянное представительство иностранной организации, тогда данные организации исчисляют, удерживают и перечисляют налог.

Согласно ст. 217 НК РФ не являются объектом налогообложения 9:

государственные пособия, за исключением пособий по временной нетрудоспособности;

государственные пенсии, назначаемые в порядке, установленном действующим законодательством;

все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат;

вознаграждения донорам за сданную кровь, материнское молоко и иную донорскую помощь;

алименты, получаемые налогоплательщиком;

суммы, получаемые налогоплательщиками в виде грантов, предоставленных для поддержки науки и образования, культуры и искусства в РФ международными или иностранными организациями;

суммы единовременной материальной помощи, оказываемой в связи со стихийными бедствиями или другими чрезвычайными обстоятельствами;