Организация может выдавать сама или получать заемные средства. По срокам предоставления займов выделяют краткосрочные и долгосрочные. Еще один нюанс, влияющий на учет – предоставляется ли заем без платы за пользование денежными средствами (беспроцентный) или нужно оплачивать проценты (процентный). В этой статье мы рассмотрим примеры проводок по выданным и полученным займам.

Получать заем может юридическое лицо, ИП и физическое лицо. В свою очередь организация может выдавать на время для использования денежные средства и имущество, как другим фирмам, так и физическим (своим работникам, учредителям, посторонним гражданам).

Проводки по получению займа

Срок выдачи краткосрочных займов не превышает 1 года. При получении организацией денежных средств от кредитной организации, учредителя и т.д. они учитываются на . Заем может быть получен наличными, переводом на счет, в иностранной валюте. Соответственно будут сделаны записи:

- Дебет 50 ( , ) Кредит 66 — проводки по получению займа.

При погашении задолженности проводка обратная:

- Дебет 66 Кредит 50 ( ,).

Сумма платежа и его периодичность прописывается в условиях договора.

Когда фирма несет дополнительные расходы при получении займа, они учитываются на 91 счете:

- Дебет 91.2 Кредит 66.

Долгосрочные займы предоставляют на срок больше года. . Учитывать заём можно на этом счете, либо после того, как срок погашения станет меньше 12 месяцев, перевести его на 66 счет:

- Дебет 67 Кредит 66.

Пример проводок получения займа:

Организация получила два кредита: один — на 6 месяцев в сумме 150 000 руб., а второй на 36 месяцев в сумме 680 000 руб. При оформлении долгосрочного кредита были оплачены услуги юристу — 5 000 руб.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 66 | Получен краткосрочный кредит | 150 000 | Выписка банка | |

| 66 | 50 | Погашен краткосрочный кредит по истечении 6 месяцев | 150 000 | Платежное поручение исх. |

| 67 | Получен долгосрочный кредит | 680 000 | Выписка банка | |

| 60 | Оплачены услуги юриста | 5 000 | Платежное поручение исх. | |

| 91.2 | 67 | Учтены услуги юриста в составе расходов | 5 000 | Акт выполненных работ |

| 67 | Погашен долгосрочный кредит | 680 000 | Платежное поручение исх. |

Учет займов у заимодавца — проводки по выдаче займов

Если фирма выдает заем другой организации, то проводки будут такие:

- Дебет 58 Кредит (50, …) – проводку по выданному займу.

Как видно из проводки, заем может быть предоставлен не только в виде денежной суммы, но и в виде имущества (материалов, ОС и т.д.). Сумма, которая будет учитываться в данном случае – стоимостное выражение товаров/материалов и т.д.

При выдаче беспроцентного займа юридическому лицу сумму учитывают по дебету 76 счета и кредиту счета выдачи средств или имущества (50,10, и т.д.).

Возврат займов оформляется проводкой:

- Дебет (50, 40…) Кредит 58 (76) .

Что касается обложением займов налогом НДС, есть две противоположенные точки зрения. Первая основывается на том, что происходит передача права собственности, которое является реализацией (ст. 39 НК РФ). Реализация облагается НДС. Обратная точка зрения: при получении и возврате кредита в виде товаров не возникает объекта налогообложения НДС.

Проводки по учету НДС по займам в натуральной форме:

- Дебет 91.2 Кредит 68 НДС – при выдаче займа

- Дебет 19 Кредит 58 (76) – учет входного НДС при возврате займа.

Выдача займа работнику организации оформляется проводкой:

- Дебет 73 Кредит 50 () .

Возврат оформляется обратной проводкой.

Организация выдала беспроцентный заем юридическому лицу в сумме 320 000 руб.

Проводки по выдаче займа:

Учет процентов по займам

Расходы по выплате процентов по займам учитываются, как прочие расходы на счете 91. В налоговом учете они списываются каждый месяц, независимо от их оплаты согласно условиям договора.

Проводкой Дебет 66 (67) Кредит проценты по займам оплачиваются, а записью Дебет 91.2 Кредит 66 (67) их учитывают в составе расходов.

Для организаций, которые предоставляют займы, проценты учитывают в прочих доходах: Дебет 76 Кредит (50) . Получение: Дебет 50 () Кредит 76 .

Организация получила заем в размере 120 000 руб., который облагается по ставке 10% годовых. За первый месяц пользования (17 дней) заемными средствами сумма процентов составила 567 руб., за второй месяц 1000 руб., за третий (12 дней) 400 руб., после чего кредит был погашен.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

Организация выдала беспроцентный заем физическому лицу, не являющемуся ее сотрудником. Как в бухгалтерском учете отражается выдача данного займа и его возврат?

Денежные средства, предоставленные организацией по договору займа, не признаются расходом организации (п.п. 2, 3 ПБУ 10/99 "Расходы организации").

Соответственно, денежные средства, полученные организацией при возврате займа, не признаются доходом в силу п.п. 2, 3 ПБУ 9/99 "Доходы организации".

На основании п. 3 ПБУ 19/02 "Учет финансовых вложений" (далее - ПБУ 19/02) предоставленные другим организациям займы относятся к финансовым вложениям организации. Однако беспроцентные займы, выданные организацией, не являются для нее финансовыми вложениями (п. 2 ПБУ 19/02), так как здесь не выполняется одно из условий признания актива в качестве финансового вложения, а именно способность актива приносить в будущем организации-заимодавцу экономические выгоды (доход).

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н, предоставленные организацией суммы денежных и иных займов физическим лицам, не являющимся работниками организации, следует отражать на счете 76 "Расчеты с разными дебиторами и кредиторами" , субсчет "Расчеты по предоставленным займам".

Операции по выдаче и возврату займа будут отражены на счетах бухгалтерского учета следующим образом:

Дебет Кредит

- отражена выдача займа физическому лицу с расчетного счета организации;

Дебет () Кредит

- отражено погашение займа в соответствии с условиями договора.

К сведению:

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

Подпунктом 1 п. 1 ст. 212 НК РФ установлено, что доходом налогоплательщика, полученным в виде материальной выгоды, является от экономии на процентах за пользование заемными средствами, полученными от организаций.

В соответствии с пп. 1 п. 2 ст. 212 НК РФ при получении дохода в виде материальной выгоды, указанной в пп. 1 п. 1 ст. 212 НК РФ, определяется как превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из 2/3 действующей ставки рефинансирования, установленной ЦБ РФ на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора.

Согласно пп. 3 п. 1 ст. 223 НК РФ дата фактического получения дохода в виде материальной выгоды определяется как день уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам.

Специалисты Минфина России в письмах от 23.09.2011 N 03-04-06/6-236, от 25.07.2011 N 03-04-05/6-531, от 16.05.2011 N 03-04-05/6-350, от 09.08.2010 N 03-04-06/6-173 разъяснили, что если организацией выдан беспроцентный заем, то фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты фактического возврата заемных средств.

Таким образом, в рассматриваемой ситуации в периоде (периодах) возврата заемных средств у физического лица - заемщика возникает подлежащий обложению НДФЛ доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами.

Согласно п. 2 ст. 224 НК РФ материальная выгода от экономии на процентах за пользование беспроцентным займом, полученная физическим лицом, являющимся налоговым резидентом РФ, подлежит обложению НДФЛ по ставке в размере 35% (дополнительно смотрите письмо Минфина России от 08.10.2010 N 03-04-06/6-247).

На основании п.п. 1, 2 ст. 226 НК РФ организация-заимодатель признается в рассматриваемой ситуации налоговым агентом. Следовательно, ей следует исчислить, удержать у налогоплательщика и уплатить в бюджет сумму исчисленного НДФЛ с сумм дохода в виде материальной выгоды.

Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате.

Как следует из п. 4 ст. 226 НК РФ, удержание у налогоплательщика исчисленной суммы НДФЛ производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств. При этом удерживаемая сумма налога не может превышать 50% суммы выплаты.

Таким образом, если организация помимо выдачи беспроцентного займа осуществляет выплату налогоплательщику каких-либо доходов, то НДФЛ с дохода в виде материальной выгоды должен удерживаться из таких выплат и за счет них с соблюдением установленного НК РФ ограничения. При этом удержание сумм налога до даты фактического получения дохода не допускается (письмо Минфина России от 17.07.2009 N 03-04-06-01/174).

Обращаем Ваше внимание, что в п. 9 ст. 226 НК РФ содержится прямой запрет на уплату НДФЛ за счет средств налоговых агентов.

Согласно п. 5 ст. 226 НК РФ при невозможности удержать у налогоплательщика исчисленную сумму налога обязан не позднее одного месяца с даты окончания налогового периода (календарного года), в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога. Форма сообщения о невозможности удержать налог и сумме налога и порядок его представления в налоговый орган утверждаются ФНС России (абзац 2 п. 5 ст. 226 НК РФ).

Пунктом 3 Порядка представления в налоговые органы сведений о доходах физических лиц и сообщений о невозможности удержания налога и сумме налога на доходы физических лиц, утвержденного приказом ФНС России от 16.09.2011 N ММВ-7-3/576@, определено, что сведения представляются налоговыми агентами в налоговый орган по месту своего учета в виде справки по форме 2-НДФЛ, действующей в соответствующем налоговом периоде. При этом в настоящее время ФНС России рекомендует использовать форму N 2-НДФЛ "Справка о доходах физического лица за 20__год" (п. 2 приказа ФНС России от 17.11.2010 N ММВ-7-3/611@).

Отметим, что сумма материальной выгоды, полученной физическим лицом от экономии на процентах за пользование заемными средствами, полученными от организации, не подлежит отражению на счетах бухгалтерского учета организации-заимодавца.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Не всегда у человека хватает собственных средств, и он вынужден занимать их на крупные покупки, оплату лечения или обучения, а иногда и просто на неотложные нужды.

Но в последнее время, все чаще в качестве кредитора выступают не банки, а другие юридические лица.

Причем займодавцем могут выступать не только профессиональные игроки финансового рынка, например, МФК, но и любые другие фирмы. Часто работодатель кредитует сотрудников или учредителей и т.д.

Нюансы заключения сделки

Российское законодательство не запрещает предоставление займа физическому лицу от юридического лица.

Причем регистрация предприятия в качестве микрофинансовой или микрокредитной компании при разовых сделках по займам совершенно не требуется.

Сделка между физическим и юридическим лицом обязательно должна быть зафиксирована на бумаге. Для этого стороны должны заключить договор. Простой в данном варианте не обойтись.

Она будет лишь подтверждать факт передачи денег или вещей заемщику, но не заменять непосредственно договора.

Процентного вида

В классической же форме займы предусматривают уплату кредитору вознаграждения за пользование его денежными средствами.

Размер вознаграждения может быть установлен в виде процентов, начисляемых за каждый день/неделю/месяц/год использования займа, либо указан конкретной суммой.

Конкретный вариант определения вознаграждения стороны определяют самостоятельно. Дополнительно к процентам могут взиматься разовые комиссии.

Их размер также обязательно должен быть зафиксирован в соглашении, так как менять их самостоятельно кредитору не позволяет законодательство.

Если в договоре пропущена информация о процентах и нет конкретного указания на безвозмездность сделки, то проценты должны начисляться по ключевой ставке, установленной ЦБ РФ.

Стороны самостоятельно согласовывают и указывают в договоре порядок уплаты процентов. От этого будет зависеть регулярность, сумма и состав каждого платежа.

Наиболее часто встречаются следующие варианты графиков платежей:

К договору займа процентного вида, если он предусматривает более 1 платежа, обязательно должен быть приложен график погашения задолженности. Это позволит сторонам точно зафиксировать порядок оплаты долга.

Список необходимых документов

Пакет документов, необходимых для оформления сделки, будет зависеть от выбранного кредитора.

Большинству микрофинансовых компаний и работодателям совершенно не нужны .

Фирма-работодатель и так знает о зарплате сотрудника вполне достаточно, а микрофинансовые компании просто верят людям на слово и не требуют никак подтверждать доход или трудоустройство, хотя исключения из этого правила иногда встречается.

Обязательным документом заемщика – физического лица, требуемым при оформлении займа, является паспорт гражданина России.

Без него оформить сделку просто не получиться. Многие кредиторы дополнительно просят представить еще один дополнительный документ.

В качестве второго документа можно представить:

- Загранпаспорт.

- Водительское удостоверение.

- Военный билет.

- СНИЛС.

Аналогичные документы потребуются и от поручителей, если они привлекаются при заключении сделки.

При наличии залога по займу необходимо представить все правоустанавливающие документы на закладываемое имущество. Например, для автомобиля это будет паспорт транспортного средства и свидетельство о регистрации ТС.

Совет. Некоторые займодавцы предлагают оформить отчуждение собственности с правом обратного выкупа. Стоит понимать, что такие сделки очень рискованны, и часто заемщик вернуть имущество уже не сможет никогда.

Скачать пример договора займа физическому лицу от организации можно .

Ключевые моменты

Договор займа может быть составлен в бумажном или электронном виде. В нем обязательно должны быть прописаны реквизиты заемщика и займодавца.

При этом допускается использование аналогов собственноручной подписи при заключении соглашения.

Рассмотрим основные моменты, которые надо учитывать при заключении договора займа:

Все изменения и дополнения к договору должны быть подписаны обеими сторонами. Устные договоренности никакой юридической силы иметь не будут.

Одним из главных приложений к договору займа является график платежей, который обычно выступает неотъемлемой частью самого соглашения о займе.

Стороны имеют право вносить в договор любые условия, которые не противоречат действующему в России законодательству.

По закону займ, в отличие от кредита, погасить досрочно можно только при наличии согласия кредитора. Исключения составляют беспроцентные ссуды и микрокредиты от различных МФК.

В случае отсутствия процентов вернуть долг можно в любой момент до окончания срока договора.

Если же договор заключен с МФК, то для досрочного погашения с пересчетом процентов достаточно уведомить организацию за 10 дней в письменной форме о своих намерениях.

Срок возврата

Обычно срок возврата денежного займа прописывается сторонами в явном виде, с указанием конкретной даты, до которой денежные средства должны поступить к займодавцу. Но это не единственный вариант возможных сроков возврата.

Если в договоре совсем не указан срок, то заемщик автоматически будет обязан каждый месяц платить только проценты по договору, а основную сумму надо вернуть в течение 30 дней после получения требования от кредитора.

Ответственность за нарушения условий соглашения

В договоре займа обязательно прописываются последствия, которые ждут заемщика в случае несвоевременной оплаты долга. Лучше не допускать просрочек, так как это может привести к неприятной ситуации.

Рассмотрим, какие последствия могут ждать заемщика при задержке или не выплате займа:

- досрочное изъятие займа кредитором в полном объеме;

- начисление штрафных санкции;

- взыскание за счет имеющегося обеспечения;

- обращение кредитора в суд и принудительное взыскание задолженности;

- испорченная кредитная история (если заем выдавался МФК).

Если заемщик допустил просрочку по договору займа, то займодавец может направить ему требование о немедленном возврате всей суммы задолженности.

При этом он будет обязан уплатить проценты исходя из фактического срока пользования деньгами.

Обычно договор предусматривает начисление за каждый день просрочки штрафов и пеней. Они могут применяться даже в случае беспроцентной ссуды и иногда достигают колоссальных размеров.

По суду задолженность может быть взыскана за счет средств и имущества должника, а также поручителей, если таковые имелись. При залоге определенной собственности взыскание будет обращено именно на нее.

В кредитной истории на сегодняшний день отражается информация обо всех займах, полученных от микрофинансовых компаний.

Просрочки негативно скажутся на заемщика и могут привести к отказам при дальнейших обращениях.

Налогообложение и риски сделки

Организация получает прибыль за счет процентов, которые уплачивает заемщик по договору займа. С этой суммы фирме необходимо будет платить все установленные законом налоги, например, налог на прибыль или единый налог при УСН.

В случае с беспроцентными займами, налоговые специалисты приходят к выводу, что заемщик получает прибыль за счет экономии на процентах.

С этой суммы ему придется заплатить НДФЛ. Если этого не сделать, то у него появятся серьезные проблемы с налоговой инспекцией.

Главный риск для займодавца – вероятный не возврат средств. Именно поэтому выдачей займов обычно занимаются специализированные финансовые учреждения, а простые предприятия ссуду выдают только сотрудникам или учредителям.

Заемщик также должен понимать, что у него есть определенные риски. Если он не сможет рассчитаться с долгом своевременно из-за форс-мажорных обстоятельств и не договориться с кредитором, то он может лишиться залога при его наличии или любого другого имущества, если взыскивать долги кредитор решится через суд.

На практике нередко возникают ситуации, когда физическому лицу для осуществления текущей деятельности срочно требуются дополнительные денежные ресурсы. Получение кредита в банковской организации не всегда бывает возможным, к примеру, из-за отсутствия обеспечения. Кроме того, сотрудничество с банком может быть и не совсем выгодным из-за высоких процентных ставок.

В этом случае можно получить денежные средства в виде микрокредита от юрлица. Процедура передачи финансов осуществляется на основании .

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Согласно данному документу, одна сторона, выступающая в роли кредитора, перечисляет денежные средства или передает иные вещи другой стороне ‒ своему клиенту (заемщику). На последнего накладывается обязанность возврата заимодавцу занимаемой денежной суммы или иных, аналогичных вещей того же качества.

Договор займа считается действительным с момента передачи денежных средств или вещей. Сама процедура имеет несколько нюансов, связанных с оформлением, налогообложением и . Основные положения, определяющие порядок получения денег в займ, регулируется гражданским законодательством.

Важные уточнения

Займ физическому лицу от юридического может быть передан не только в денежном, но и в вещественном выражении. В последнем случае передается какое-либо имущество. Список юридических лиц, которые могут выступать в качестве кредиторов, никак не ограничен на законодательном уровне.

Все условия соглашения между сторонами определяются договором займа. Этим же документом одна из сторон может оперировать в судебной инстанции, если другая нарушила договорные условия.

Главные условия и требования

Финансовые отношения между сторонами сделки регулируются на основании условий, выставляемых кредитором:

Не каждое физическое лицо может взять займ. Обычно кредиторы желают видеть среди потенциальных заемщиков платежеспособных лиц, имеющих постоянный доход.

Кроме того, обычно кредиторы выдвигают дополнительные требования к своим клиентам:

- положительная кредитная история;

- высокий кредитный рейтинг;

- гражданство РФ и проживание на территории Российской Федерации (при кредитовании на территории России);

- официальное трудоустройство и соответствующий заявленному уровень дохода.

Существующие ограничения

В настоящий момент законодательством не предусмотрены ограничения, которые бы действовали на данную процедуру.

Юридическое лицо может предоставлять денежные средства в долг:

- своим работникам (физическим лицам);

- одному из учредителей;

- третьим лицам.

Общие правовые аспекты

Микрокредит бывает беспроцентный и облагаемой определенной процентной ставкой. Если юридическое лицо передает заемщику денежные средства в пользование на определенный срок без процентов, то это условие обязательно должно отражаться в договоре займа в соответствии с 809 статьей ГК РФ. Займ может быть при условии, что деньги в пользование передаются при оформлении залога.

Если же в договоре не указывается условие, касающееся выплаты процентов, то процентная ставка определяется действующей ставкой рефинансирования на день выплаты задолженности заемщиком (809 статья ГК РФ).

Порядок, в котором заемщик должен выплачивать проценты, также устанавливается в договоре займа. Если такого положения в документе не предусмотрено ‒ то проценты подлежат выплате ежемесячно в течение всего периода кредитования.

Беспроцентный микрокредит может быть возвращен кредитору раньше срока, если иное не установлено в договоре займа. Займ, облагающийся процентами, можно вернуть досрочно лишь с согласия юридического лица (кредитора), в соответствии со 2 пунктом 810 статьи ГК РФ.

За нарушение договорных условий одной из сторон соглашения, к ней могут быть применены штрафные санкции. К примеру, для заемщика возможно установление дополнительных процентов к тем, которые он уже выплачивает.

Займ физическому лицу от юридического по назначению может быть целевым и нецелевым. В первом случае он предоставляется для определенной цели, к примеру, для приобретения оборудования. При этом кредитор имеет право контролировать целевое использование заемной суммы, а заемщик не должен ему препятствовать. Во втором случае заемщик имеет право распоряжаться полученной суммой в долг по своему усмотрению.

Как физическому лицу получить займ от юридического

Как оформить займ, примерный алгоритм:

- Выбор физлицом юридического лица ‒ кредитора, предлагающего наиболее лояльные условия сотрудничества. Перед обращением к субъекту предпринимательства рекомендуется взвесить все параметры подобных кредитных отношений.

- Оформление заявки на займ. Обычно запрос на микрокредит выглядит в виде анкеты с указанием личной и контактной информации.

- Ожидание положительного ответа от кредитора. При его получении, начинается сбор требуемой документации для заключения договора.

- Подписание договора займа.

- Акт передачи финансовых средств в долг.

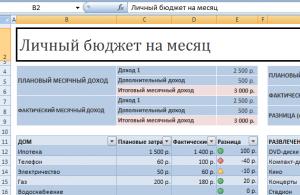

После получения займа клиент (физическое лицо) начинает выплату долга в соответствии с графиком погашения платежей. График обычно представлен в табличной форме, где указаны даты и суммы платежей. По соглашению между сторонами возможна выплата задолженности одним платежом или ежеквартально. Данные условия должны быть оговорены в договоре.

За несвоевременное внесение платежей в договоре займа обычно предусматривается пункт с выплатой штрафных санкций в виде пени. Некоторые юридические лица допускают продажу долгов своих клиентов коллекторам.

Что может входит в документацию, которую требует кредитор для заключения договора займа:

Образцы договора и бумаг

Из 808 статьи ГК РФ следует, что договор займа подлежит обязательному оформлению в письменном виде в том случае, если его сумма превышает в 10 раз МРОТ. А когда кредитором является юрлицо, документ должен оформляться в письменном виде вне зависимости от суммы.

Документ должен быть озаглавлен, на нем должна содержаться дата сделки и место (город), где она заключается. Также обязательно должны быть внесены данные о заимодателе и заемщике с их ФИО.

Документ содержит в себе несколько разделов:

| Предмет сделки | Сумма и валюта, в которой перечисляется займ. |

| Права и обязанности сторон | В этом разделе можно оговорить возможность погашения ссуды ранее срока. |

| Условия кредитования | В разделе указывается, процентный займ или беспроцентный. Также в нем содержатся сведения о способе предоставления кредита. |

| Период кредитования | В какой срок должен быть возвращен займ. |

| Ответственность сторон | Раздел содержит штрафы и пени, предусмотренные за нарушение договорных условий. |

| Форс-мажор | Оговариваются возможные отсрочки платежей, варианты перезаключения договора и рефинансирования задолженности заемщика. |

| Реквизиты сторон | С их подписями, а также печатью. |

Договор составляется в 2 экземплярах, их забирают обе стороны соглашения. Грамотно составленный договор займа гарантирует прочность сделки, заключенной между сторонами. Поэтому многие лица для документального оформления сделки обращаются за помощью к юристам.

Образец договора целевого займа, не облагающегося процентами:

Прочие формальности

Договорные отношения между кредитором и заемщиком имеют ряд нюансов, в основном, касающихся и НДС и отражения операции в . Их необходимо уточнить обеим сторонам перед подписанием договора займа.

Вопросы налогообложения и нюансы бухгалтерского учета, в основном, касаются ситуаций с получением займа предприятием от юридического лица.

Налогообложение

Получение займа не выступает для заемщика в качестве дохода, а значит, не входит в облагаемую базу по налогу на прибыль. Возврат задолженности, аналогичным образом, не признается расходом, налогообложение его не учитывает. Следовательно, заемные средства не подлежат обложению НДС.

С накопившимися процентами по процентном договору займа ситуация обстоит несколько иначе. Проценты по такому займу признаются в качестве расхода при том условии, если их размер не сильно различается со средней величиной процентов, которые берутся по долговым обязательствам, выданным в том же периоде (квартале).

Существенным отклонением признается отклонение более 20% в сторону уменьшения или увеличения среднего размера процентов, которые были начислены по обязательствам, выданным на сопоставимых условиях.

При отсутствии займов, полученных заемщиком на аналогичных условиях и в том же временном периоде, максимальная величина процентов, признающихся расходом, считается увеличенной в 1,1 раза ставкой рефинансирования ЦБ РФ. Это касается долговых обязательств в рублях. Для долгов в иностранной валюте максимальная величина принимается равной 15%.

Что касается беспроцентного займа, то закон не дает конкретного разграничения по отражению в налоговом учете процедуры выдачи займа. Это может считаться как денежной помощью, так и инвестированием.

Инвестиции не признаются предоставлением услуг или продажей товаров. А если было произведено оказание финансовой помощи, то это считается получением фирмой внереализационного дохода. Он учитывается в налоговой базе на прибыль. Оценка дохода осуществляется по ставке рефинансирования Центробанка РФ, которая действовала в момент получения микрокредита.

При заключении договора займа фирма должна учитывать возможные разногласия с налоговыми органами.

В 2019 году доходы в виде процентов и дивидентов входят в налоговую базу для обложения НДФЛ. Поскольку заемщик считается для кредитора источником дохода, он должен удержать у него налог на доходы физлиц при уплате процентов по займу. При этом также заемщик выступает в роли налогового агента, на которого возлагается обязанность по удержанию налога и перечислению его в бюджет.

Такого рода доходы не подлежат обложению ЕСН (единым социальным налогом).

Порядок бухучёта

Основная сумма денежного обязательства по займу должна быть отражена фирмой-заемщиком как кредиторская задолженность в соответствии с договорными условиями.

Для полученных кредитов действуют следующий порядок бухучета:

- Погашение обязательства по займу заемщиком считается уменьшением кредиторской задолженности. Расчеты по краткосрочным микрокредитам (полученным на период меньше года) отображается на 66 счете. Для операций, связанных с расчетами по более долгосрочным кредитам, предусмотрен 67 счет.

- При этом не важно, кто предоставил организации микрокредит ‒ юр- или физлицо.

- Проводка в момент получения денежных средств: дебет 50 или 51, кредит 66 или 67. При погашении задолженности: дебет 66 или 67, кредит 50 или 51.

Для выданных кредитов используется следующий порядок бухучета:

- Суммы займов, предоставленных физлицам, которые не являются сотрудниками юрлица, отражаются на 76 счете.

- Выдача физическому лицу финансов на основании договора займа отражается проводками: дебет 76, кредит 50 или 51. Гашение микрокредита или его части отражается как: дебет 50 или 51, кредит 76.

Выдача без процентов

Если юридическое лицо предоставляет физлицу займ на безвозмездной основе, это должно быть указано в договорных условиях. Выдача таких займов осуществляется на основании 42 главы ГК РФ. Для подтверждения заемщиком исполнения условий договора также может выступать расписка с его стороны о получении им денежной суммы или имущества.

При предоставлении беспроцентного займа юридическое лицо вправе требовать обеспечения выполнения обязательств от заемщика. В качестве обеспечения может использоваться независимая гарантия, поручительство или залог. Предметом залогам может выступать, к примеру, движимое или недвижимое имущество.

При утрате обеспечения по независящим от кредитора причинам, он вправе потребовать от заемщика преждевременного возврата суммы займа.

Как уже упоминалось, при исчислении НДФЛ с такой операции, появляются налоговые последствия.

Замечания насчёт операций с деньгами

Нотариальное оформление процедуры не обязательно. Однако, стороны вправе засвидетельствовать факты у нотариуса. Нотариальная сделка может гарантировать правомерность и законность операции. Исключением выступает один момент, когда обращение к помощи нотариуса обязательно ‒ если в качестве залога предоставляется недвижимость.

Возврат заемной денежной суммы считается осуществленным с момента фактической передачи средств или зачисления денежной суммы на реквизиты кредитора.

Плюсы и минусы

| Плюсы | Предоставление займа юридическим лицом физическому имеет определенные преимущества:

|

| Минусы | К недостаткам такого кредитования относятся возможные сложности с уплатой займа в случае утери заемщиком источника дохода. Кроме того, возможность передачи долга коллекторам и штрафные санкции за просрочки платежей могут поставить заемщика в непростое финансовое положение. Поэтому перед обращением к подобной услуге клиентам кредиторов необходимо рассчитать свои финансовые возможности. |

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Беспроцентный заем между юридическими лицами - явление, встречающееся не так-то редко. В нашей статье расскажем о налоговых и бухгалтерских нюансах такого вида финансирования, а также поговорим о возможных рисках таких сделок для взаимозависимых лиц и независимых компаний.

Может ли беспроцентный заем быть выдан другой организации?

Да, такая возможность предусмотрена Гражданским кодексом. Согласно ст. 808 ГК РФ, договор займа между юрлицами должен быть заключен на бумаге. Прописать об отсутствии процентов за денежный заем также обязательно, поскольку иначе по умолчанию плата за заем должна рассчитываться исходя из ставки рефинансирования на дату возврата займа или его части (п. 1 ст. 809 ГК РФ). Если же предметом договора выступают вещи, то такой договор будет считаться беспроцентным при отсутствии упоминания в нем об этом условии.

При оформлении таких сделок у бухгалтера встает вопрос о налоговых последствиях беспроцентного займа между юридическими лицами. Об этом в следующем разделе, где мы говорим только о соглашениях между независимыми друг от друга компаниями, теми, которые не попадают под условия ст. 105.1 НК РФ.

Налоговые риски беспроцентных займов между независимыми организациями

Если у заимодавца есть полученные кредиты или займы, по которым он платит проценты, то налоговые органы могут посчитать неправомерным принимать в расходы такие проценты, так как средства полученного кредита пошли на выдачу беспроцентного займа. Такие решения налоговиков целесообразно оспаривать в суде, доказывая, что кредит был использован в других целях, а беспроцентный заем выдан из собственных средств. Примеры: не в пользу налогоплательщика постановление АС Северо-Западного округа от 01.07.2015 № Ф07-3688/15, положительное решение в постановлении ФАС Уральского округа от 14.01.2009 № Ф09-10027/08-С3.

Могут ли доначислить доход заимодавцу, рассчитав его из рыночной ставки по займам? Для независимых лиц НК РФ не содержит норм, обязывающих начислять абстрактный доход по беспроцентным займам между юридическими лицами, поэтому проблем у дающего заем быть не должно (письмо Минфина РФ от 11.08.2011 № 03-03-06/2/120).

Имеют ли право налоговики доначислить доход у заемщика-юрлица по аналогии с материальной выгодой от займа без процентов? В НК РФ для целей налога на прибыль понятия материальной выгоды от беспроцентного займа между юридическими лицами нет. Минфин также комментирует неправомерность подобных доначислений, например, в письме от 23.03.2017 № 03-03-РЗ/16846. Налоговые органы с этим подходом не спорят (письмо УФНС России по г. Москве от 22.11.2011 № 16-15/112957@). А вот беспроцентный заем между юридическим и физическим лицом, в том числе ИП, имеет свои налоговые нюансы в рамках начисления НДФЛ с материальной выгоды.

Беспроцентный заем между юрлицом и физическим лицом

Операция, когда беспроцентный заем дает независимое физическое лицо организации, не повлечет за собой увеличение налоговой нагрузки ни на одну из сторон сделки. Беспроцентные займы между физическим и юридическим лицом, в том числе если в долг дает ИП, не увеличивают налогооблагаемый доход заемщика (см. поясняющие письма госорганов из предыдущего раздела). Для физических лиц НК РФ также не содержит никаких оснований для доначисления упущенного дохода.

Кроме того, сама сумма выданного или возвращенного займа не может быть признана доходом ни для какой стороны согласно подп. 10 п. 1 ст. 251 НК РФ . Это подтверждают и решения судов, например, постановление ФАС Уральского округа от 14.01.2009 № Ф09-10027/08-С3. То же касается и расходов: сумма выданного или возвращенного займа расходом не является (п. 12 ст. 270 НК РФ).

Налоговые последствия беспроцентных займов между взаимозависимыми лицами

Если сделка с беспроцентным займом осуществлена между организациями, которые взаимозависимы, то при этом возникают дополнительные налоговые последствия в связи с разделом V НК РФ.

Критерии взаимозависимости ищите .

Если стороны сделки взаимозависимы, следующим шагом будет определение того, является ли эта сделка контролируемой.

Если сделка не попадает под критерии контролируемой, и стороны сделки — российские организации или граждане, то дополнительных налоговых рисков они не несут. Если же одной из взаимозависимых сторон является иностранное лицо, то такая сделка автоматически попадает под контролируемые (ст. 105.14 НК РФ, письмо Минфина РФ от 04.09.2015 № 03-01-11/51070), и для этого варианта — следующий раздел статьи.

ВНИМАНИЕ! С 01.01.2017 действует новое налоговое правило. Если осуществлена сделка с беспроцентным займом между взаимозависимыми юридическими лицами, которые зарегистрированы на территории РФ, или при участии граждан РФ, то она не признается контролируемой (подп. 7 п. 4 ст. 105.14 НК РФ).

Это означает, что заимодавец теперь в безопасности от доначисления дохода в виде процентов по рыночной ставке. В письме Минфина от 21.04.2017 № 03-12-11/1/24048 при этом комментируется, что нововведение действует и для договоров, заключенных ранее 01.01.2017, главное — что доходы и расходы по нему признаются после 01.01.2017.

Налоговые последствия беспроцентных займов при контролируемой сделке

Если выданный беспроцентный заем относится к контролируемой сделке, например, одна из сторон не является резидентом РФ, то в действие вступает ст. 269 НК РФ. При расчете налога на прибыль заимодавец должен учесть доход в виде неполученных процентов. Чтобы рассчитать величину процентов, необходимо учесть требования п. 1.1, 1.2 ст. 269 НК РФ. Фактический процент (ФП) по займу нужно сравнить с установленным интервалом (см. табл. ниже).

|

Вид займа |

Интервал |

|

В рублях (место регистрации, жительства, налогового резидентства сторон — РФ) |

МИН = 0%, МАКС = 180% ставки рефинансирования ЦБ РФ (для 2015 года), МИН = 75% до МАКС = 125% ключевой ставки ЦБ РФ (начиная с 01.01.2016) |

|

Прочие займы в рублях |

МИН = 75%, МАКС = 180% ставки рефинансирования ЦБ РФ (для 2015 года), МИН = 75% до МАКС = 125% ключевой ставки ЦБ РФ (начиная с 01.01.2016) |

|

В евро (в китайских юанях, в фунтах стерлингов) |

МИН = EURIBOR (SHIBOR, ЛИБОР) + 4%, МАКС = EURIBOR (SHIBOR, ЛИБОР) + 7% |

|

В швейцарских франках или японских йенах |

МИН = ЛИБОР + 2%, МАКС = ЛИБОР + 5% |

|

В прочей валюте |

МИН = ЛИБОР (в долларах) + 4%, МАКС = ЛИБОР (в долларах) + 7% |

Займодавец может признать фактический доход по займу, если ФП>МИН. Заимополучатель может признать фактический расход по займу, если ФП<МАКС. Для беспроцентного займа ФП равен 0, поэтому налогооблагаемый доход считаем по минимальной ставке интервала (МИН), расход по полученному беспроцентному займу так и будет равен 0.

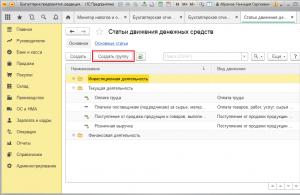

Бухгалтерские проводки по беспроцентным займам

Проводки по беспроцентному займу зависят от второй стороны сделки. Сотрудник получил беспроцентный заем - бухгалтерские проводки делаются с использованием счета 73. Если это стороннее физическое лицо, то счет 76. Если совершена сделка по беспроцентному займу между юрлицами, то также применяется счет 76. В проводках по выданному беспроцентному займу другой организации счет 58 использоваться не может, так как заем со ставкой 0 не является финансовым вложением. В таблице ниже перечислены возможные варианты бухгалтерского оформления операций по беспроцентному займу между юридическими лицами, а также с физическими лицами.

|

Описание |

||

|

Учет у заимодавца |

||

|

Выдан беспроцентный заем |

||

|

Погашена сумма займа |

||

|

Удержан НДФЛ с материальной выгоды работника |

68 субсчет «НДФЛ» |

|

|

Начислено ПНО, если сделка признается контролируемой |

68 субсчет «Налог на прибыль» |

|

|

Учет у заемщика |

||

|

Получен беспроцентный заем |

||

|

Погашена сумма займа |

||

Итоги

Беспроцентный заем между юридическими лицами или между гражданином и организацией полностью правомерен. Если сторонами такого договора являются независимые лица или любые российские лица, то дополнительного налогового бремени они не понесут. Налоговые риски при такой сделке возникают, если она признается контролируемой. Тогда заимодавец должен доначислить налогооблагаемый доход, исходя из требований НК РФ.