Налог на прибыль является прямым федеральным налогом и обя - зателен к взысканию на всей территории Российской Федерации.

Налогоплательщики налога на прибыль организаций определены главой 25 НК РФ. Лица, освобожденные от уплаты налога на при - быль, приведены в главах 26.1, 26.2, 26.3 и 29 НК РФ.

|

Налогоплательщики налога на прибыль |

|

|

Освобождены от уплаты налога на прибыль |

Организации, применяющие упрощенную сис - тему налогообложения, систему налогообложе - ния для сельскохозяйственных производителей (единый сельскохозяйственный налог), переве - денные на систему налогообложения в виде еди - ного налога на вмененный доход для отдельных видов деятельности. Организации игорного бизнеса |

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

Прибылью для российских организаций признается полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с НК РФ.

К доходам относятся:

- доходы от реализации товаров (работ, услуг) и имущественных прав;

- внереализационные доходы.

Доходом от реализации признаются выручка от реализации това - ров (работ, услуг) как собственного производства, так и ранее приоб - ретенных, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги), или имущественных прав, выраженных в денежной и (или) натуральной формах.

К внереализационным доходам, в частности, относятся доходы:

- от долевого участия в других организациях;

- в виде положительной (отрицательной) курсовой разницы, обра - зующейся вследствие отклонения курса продажи (покупки) иност - ранной валюты от официального курса, установленного Центральным банком РФ на дату перехода права собственности на иностранную ва - люту;

- в виде сумм штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, сумм возмещения убытка или ущерба;

- от сдачи имущества в аренду (субаренду) (если такие доходы не определяются налогоплательщиком как доходы от реализации);

- от предоставления в пользование прав на результаты интеллекту - альной деятельности (если такие доходы не определяются налогопла - тельщиком как доходы от реализации);

- проценты, полученные по договорам займа, кредита, банковского счета, банковского вклада, а также по ценным бумагам и другим дол - говым обязательствам;

- восстановленные резервы, расходы, на формирование

которых

учитывались в составе расходов; - безвозмездно полученное имущество, имущественные

права

(кроме случаев, указанных в ст. 251 НК РФ); - доход, распределяемый в пользу налогоплательщика при его уча - стии в простом товариществе;

- доход прошлых лет, выявленный в отчетном периоде;

- положительная курсовая разница, возникающая от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте), стоимость которых выраже - на в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ;

- - - - венных прав, не соответствует фактически поступившей (уплачен - ной) сумме в рублях;

- другие доходы в соответствии со ст. 250 НК РФ.

При определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Доходы определяются на основании первичных документов и дру - гих документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета. Налогоплательщик уменьша - ет полученные доходы на сумму произведенных расходов. Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные или понесенные налогоплательщиком.

Под обоснованными расходами понимаются экономически оправ - данные затраты.

Расходы в зависимости от их характера, а также условий осуществ - ления и направлений деятельности налогоплательщика подразделя - ются на:

- расходы, связанные с производством и реализацией

товаров

(работ, услуг); - внереализационные расходы.

Расходы, связанные с производством и реализацией, подразделяют - ся на следующие элементы:

- материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.

К внереализационным относятся расходы:

- на содержание переданного по договору аренды (лизинга) иму - щества (включая амортизацию по этому имуществу);

- расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком;

- на организацию выпуска собственных ценных бумаг;

- связанные с обслуживанием приобретенных налогоплательщи - ком ценных бумаг;

- отрицательная курсовая разница, возникающая от переоценки имущества в виде валютных ценностей (за исключением ценных бу - маг, номинированных в иностранной валюте) и требований (обяза - тельств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменени - ем официального курса иностранной валюты к российскому рублю, установленного ЦБ РФ;

- суммовая разница, возникающая у налогоплательщика, если сум - ма возникших обязательств и требований, исчисленная по установ - ленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущест - венных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

- отрицательная (положительная) разница, образующаяся вслед - ствие отклонения курса продажи (покупки) иностранной валюты от официального курса ЦБ РФ, установленного на дату перехода права собственности на иностранную валюту;

- на формирование резервов по сомнительным долгам у налого - плательщика, применяющего метод начисления;

- на ликвидацию выводимых из эксплуатации основных средств, на списание материальных активов;

- связанные с консервацией и расконсервацией производственных мощностей и объектов;

- судебные расходы и арбитражные сборы;

- затраты на аннулированные производственные заказы, а также затраты на производство, не давшее продукции;

- иные расходы в соответствии со ст. 265 НК РФ.

Расходы, связанные с производством и реализацией

Материальные расходы.

Основными материальными расходами являются следующие затраты налогоплательщика:

на приобретение сырья и (или) материалов, используемых в про - изводстве товаров (выполнении работ, оказании услуг) и на другие про - изводственные и хозяйственные нужды;

на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды, комплектующих изделий и (или) полуфабрикатов, топлива, воды, энергии всех видов, расходуемых на технологические цели;

- на приобретение работ и услуг производственного характера;

- связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного характера.

Расходы на оплату труда. К основным расходам на оплату труда относятся:

- суммы, начисленные по тарифным ставкам, должностным окла - дам, сдельным расценкам или в процентах от выручки в соответствии с принятыми у налогоплательщика формами и системами оплаты труда;

- начисления стимулирующего и (или) компенсирующего характера;

- надбавки, доплаты и выплаты, установленные законодательством Российской Федерации;

- суммы платежей (взносов) работодателей по договорам обяза - тельного страхования, суммы взносов работодателей, уплачиваемых в соответствии с Федеральным законом «О дополнительных страхо - вых взносах на накопительную часть трудовой пенсии и государствен - ной поддержке формирования пенсионных накоплений», а также сум - мы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспече - ния), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами), имеющими лицензии, выданные в соответствии с законодательством Российской Федера - ции, на ведение соответствующих видов деятельности в Российской Федерации. Совокупная сумма взносов на указанные цели не должна превышать 12% от суммы расходов на оплату труда. Взносы по дого - ворам добровольного личного страхования, предусматривающим оп - лату страховщиками медицинских расходов застрахованных работни - ков, включаются в состав расходов в размере, не превышающем 6% от суммы оплаты труда. Взносы по договорам добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица, включаются в состав расходов в размере, не превышающем 15 000 руб. в год на одного застрахованного работника;

- другие виды расходов в пользу работника, предусмотренные тру - довым договором и (или) коллективным договором.

Суммы начисленной амортизации.

Суммы начисленной амортиза - ции зависят от метода начисления амортизации и отнесения аморти - зируемого имущества к амортизационным группам, подгруппам.

Амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве соб - ственности, используются для извлечения дохода и стоимость ко - торых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использова - ния более 12 месяцев и первоначальной стоимостью более 20 000 руб. Амортизационное имущество объединяется в следующие аморти - зационные группы:

|

Группа |

Амортизируемое имущество |

|

Первая |

Все недолговечное имущество со сроком полезного использова - ния от 1 года до 2 лет включительно |

|

Вторая |

Имущество со сроком полезного использования свыше 2 лет до 3 лет включительно |

|

Третья |

Имущество со сроком полезного использования свыше 3 лет до 5 лет включительно |

|

Четвертая |

Имущество со сроком полезного использования свыше 5 лет до 7 лет включительно |

|

Пятая |

Имущество со сроком полезного использования свыше 7 лет до 10 лет включительно |

|

Шестая |

Имущество со сроком полезного использования свыше 10 лет до 15 лет включительно |

|

Седьмая |

Имущество со сроком полезного использования свыше 15 лет до 20 лет включительно |

|

Восьмая |

Имущество со сроком полезного использования свыше 20 лет до 25 лет включительно |

|

Девятая |

Имущество со сроком полезного использования свыше 25 лет до 30 лет включительно |

|

Десятая |

Имущество со сроком полезного использования свыше 30 лет |

Классификация основных средств, включаемых в амортизацион - ные группы, утверждена постановлением Правительства РФ от 1 ян - варя 2002 г. № 1 «О классификации основных средств, включаемых в амортизационные группы».

Налогоплательщик вправе выбрать один из методов начисления амортизации: линейный и нелинейный. Метод начисления амортиза - ции определяется в учетной политике организации. Линейный метод начисления амортизации в обязательном порядке применяется в от - ношении зданий, сооружений, передаточных устройств, нематериаль - ных активов, входящих в восьмую, девятую и десятую амортизацион - ные группы.

При линейном методе начисления амортизации сумма начислен - ной за один месяц амортизации определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортиза - ции по данному объекту. Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К=1/n*100%,

где К - норма амортизации в процентах к первоначальной (восстано - вительной) стоимости объекта амортизируемого имущества;

n - срок полезного использования данного объекта амортизируе - мого имущества, выраженный в месяцах.

При применении нелинейного метода начисления амортизации на 1-е число налогового периода для каждой амортизационной группы определяется суммарный баланс, который рассчитывается как сум - марная стоимость всех объектов амортизируемого имущества. Сум - марный баланс каждой амортизационной группы ежемесячно умень - шается на суммы начисленной по этой группе амортизации.

Сумма начисленной за один месяц амортизации для каждой груп - пы определяется по формуле:

A = B*k/100

где А - сумма начисленной за один месяц амортизации по амортиза - ционной группе;

В - суммарный баланс по амортизируемой группе;

k - норма амортизации по группе.

Установлены следующие нормы амортизации при применении не - линейного метода:

|

Амортизационная группа |

Норма амортизации (месячная) |

|

Первая |

14,3 |

|

Вторая |

|

|

Третья |

|

|

Четвертая |

|

|

Пятая |

|

|

Шестая |

|

|

Седьмая |

|

|

Восьмая |

|

|

Девятая |

|

|

Десятая |

Налогоплательщик по некоторым основным средствам вправе при - менять к основной норме амортизации специальный повышающий коэффициент, т. е. увеличивать норму амортизации.

Специальный повышающий коэффициент, но не выше 2, можно применять в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

При применении нелинейного метода начисления амортизации ука - занный специальный коэффициент не применяется к основным сред - ствам, относящимся к первой, второй и третьей амортизационным группам;

- собственных амортизируемых основных средств налогоплатель - щиков - сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, теплич - ные комбинаты);

- в отношении собственных амортизируемых основных средств на - логоплательщиков - организаций, имеющих статус резидента промышленно-производственной особой экономической зоны или туристско-рекреационной особой экономической зоны.

Специальный повышающий коэффициент, но не выше 3, можно применять в отношении:

амортизируемых основных средств,

являющихся предметом до

-

говора финансовой аренды (договора лизинга). Указанный

коэффи

-

циент не применятся

к основным средствам первой, второй и третьей

амортизационных групп;

амортизируемых основных средств, используемых только для осуществления научно-технической деятельности.

В состав прочих расходов, в частности, входят:

- расходы на ремонт основных средств (включаются в состав про - чих расходов в размере фактических затрат в том отчетном/налого - вом периоде), в котором они были осуществлены. Налогоплательщи - ки вправе создавать резерв под предстоящие ремонты основных средств);

- расходы на научно-исследовательские и (или) опытно-конструк - торские разработки (равномерно включаются налогоплательщиком в состав прочих расходов в течение одного года);

- расходы на обязательное и добровольное имущественное страхо - вание (включаются в состав прочих расходов в пределах установлен - ных тарифов или в размере фактических затрат);

- прочие расходы:

- суммы налогов и сборов, таможенных пошлин и сборов, начис - ленные в установленном законодательством Российской Федерации порядке;

- расходы на сертификацию продукции и услуг, на обеспечение по - жарной безопасности, на обеспечение нормальных условий труда и мер технической безопасности;

- арендные (лизинговые) платежи за арендуемое (принятое в ли - зинг) имущество;

- на содержание служебного транспорта;

- на командировки, юридические, консультационные и информа - ционные услуги;

- аудиторские услуги;

- иные расходы в соответствии со ст. 264 НК РФ.

Статьей 270 НК РФ дан перечень расходов, не учитываемых в це - лях исчисления налога на прибыль.

В соответствии со ст. 271, 272 и 273 НК РФ при формировании на - логовой базы по налогу на прибыль организации могут применяться два метода признания доходов и расходов:

- метод начисления;

- кассовый метод.

Метод начисления могут применять все организации. При данном методе доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав.

Датой осуществления материальных расходов признается: дата пе - редачи сырья и материалов - в части сырья и материалов, приходя - щихся на произведенные товары (работы, услуги); дата подписания налогоплательщиком акта приемки-передачи услуг (работ) - для ус - луг (работ) производственного характера.

Амортизация признается в качестве расхода ежемесячно, исходя из суммы начисленной амортизации.

Расходы на оплату труда признаются в качестве расхода ежемесяч - но, исходя из суммы начисленных расходов на оплату труда.

Расходы на ремонт основных средств признаются в качестве расхо - да в том отчетном периоде, в котором они были осуществлены, вне за - висимости от их оплаты.

Расходы по обязательному и добровольному страхованию (негосу - дарственному пенсионному обеспечению) признаются в качестве рас - хода в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора налогоплательщиком были перечислены (выда - ны из кассы) денежные средства на оплату страховых (пенсионных) взносов. Если по условиям договора страхования (негосударственно - го пенсионного обеспечения) предусмотрена уплата страхового (пен - сионного) взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равно - мерно в течение срока действия договора пропорционально количест - ву календарных дней действия договора в отчетном периоде.

Датой осуществления внереализационных расходов признается:

- дата начисления налогов (сборов) - для расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязатель - ных платежей;

- дата начисления расходов в виде сумм отчислений в резервы, признаваемые расходом в соответствии с НК РФ;

- дата расчетов в соответствии с условиями заключенных догово - ров или дата предъявления налогоплательщику документов, служащих основанием для производства расчетов, либо последнее число от - четного (налогового) периода - для расходов:

- в виде комиссионных сборов;

- в виде расходов на оплату сторонним организациям за выполнен - ные ими работы (предоставленные услуги);

- в виде арендных (лизинговых) платежей за арендуемое (приня - тое в лизинг) имущество;

- иных подобных расходов;

- дата утверждения авансового отчета - для расходов:

- на командировки, на содержание служебного транспорта, на пред - ставительские расходы;

- на иные подобные расходы.

Кассовый метод могут применять только те организации, сумма выручки, от реализации которых в среднем за предыдущие четыре квартала без учета НДС не превысила одного миллиона рублей за каждый квартал. Не могут применять банки, участники договоров до - верительного управления имуществом или простого товарищества.

При кассовом методе датой получения дохода признается день по - ступления средств на счета в банках и (или) в кассу, поступления ино - го имущества (работ, услуг) и (или) имущественных прав, а также по - гашения задолженности перед налогоплательщиком иным способом.

Расходами налогоплательщика признаются затраты после их фак - тической оплаты.

При этом расходы учитываются в составе расходов с учетом следу - ющих особенностей:

- материальные расходы, а также расходы на оплату труда учиты - ваются в составе расходов в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения. Аналогичный порядок применяется в от - ношении оплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц. При этом расходы по приобретению сырья и материалов учитываются в составе расходов по мере списания данного сырья и материалов в производство;

- амортизация учитывается в составе расходов в суммах, начис - ленных за отчетный (налоговый) период. При этом допускается амор - тизация только оплаченного налогоплательщиком амортизируемого имущества, используемого в производстве. Аналогичный порядок применяется в отношении капитализируемых расходов;

- расходы на уплату налогов и сборов учитываются в составе рас - ходов в размере их фактической уплаты налогоплательщиком. При наличии задолженности по уплате налогов и сборов расходы на ее по - гашение учитываются в составе расходов в пределах фактически погашенной задолженности и в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность.

Налоговой базой признается денежное выражение прибыли. В случае если в отчетном (налоговом) периоде налогоплательщиком получен убыток - отрицательная разница между доходами и расхода - ми, в данном отчетном (налоговом) периоде налоговая база признает - ся равной нулю.

Налогоплательщики, понесшие убыток (убытки) в предыдущем налоговом периоде или предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сум - му полученного ими убытка или на часть этой суммы (перенести убы - ток на будущее). Налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток.

- ям, эмитированным до 20 января 1997 г. включительно, а также до - ходу в виде процентов по облигациям государственного валютного облигационного займа 1999 г., эмитированным при осуществлении новации облигаций внутреннего государственного валютного зай - ма серии III, эмитированных в целях обеспечения условий, необхо - димых для урегулирования внутреннего валютного долга Россий - ской ФедерацииПолученным в виде дивидендов от российских организаций рос - сийскими организациями.

В виде процентов по муниципальным ценным бумагам, эмитиро - ванным на срок не менее трех лет до 1 января 2007 г., а также по до - ходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., и доходам учредителей довери - тельного управления ипотечным покрытием, полученным на осно - вании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г.

В виде процентов по государственным и муниципальным ценным бумагам (за исключением ценных бумаг, облагаемых по ставкам 0% и 9%) и процентов дохода, полученных российскими организация - ми по государственным и муниципальным ценным бумагам, разме - щенным за пределами Российской Федерации, за исключением процентного дохода, полученного первичными владельцами госу - дарственных ценных бумаг Российской Федерации, которые были получены ими в обмен на государственные краткосрочные беску - понные облигации в порядке, установленном Правительством РФ, условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 г., и доходам учредителей доверительного управле - ния ипотечным покрытием, полученным на основании приобрете - ния ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 г.

По всем остальным доходам

Сумма налога, исчисленная по ставкам отличным от 20%, полно - стью зачисляется в федеральный бюджет.

Сумма налога при ставке 20% распределяется следующим образом:

- 2% зачисляются в федеральный бюджет;

- 18% зачисляются в бюджеты субъектов РФ.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для от - дельных категорий налогоплательщиков, но не ниже 13,5%.

Налоговым периодом признается календарный год. Отчетными периодами - первый квартал, полугодие и девять месяцев календар - ного года.

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

Налог определяется как соответствующая налоговой ставке про - центная доля налоговой базы отдельно по каждому объекту налогооб - ложения.

Порядок исчисления налога на прибыль и авансовых платежей по нему изложен в ст. 286 НК РФ; сроки и порядок уплаты налога и аван - совых платежей указаны в ст. 287 НКРФ.

Налоговые декларации представляются:

- не позднее 28-го числа месяца, следующего за отчетным перио - дом (первым кварталом, первым полугодием, девятью месяцами или месяцем - в зависимости от выбранного метода исчисления налога на прибыль);

- по итогам года представляется не позднее 28 марта года, следую - щего за истекшим.

Организации, имеющие обособленные подразделения, исчисление и уплату сумм авансовых платежей и сумм налога производят в соот - ветствии со ст. 288 НК РФ.

Налоговые декларации представляются по форме, утвержденной приказом Минфина России.

Организации, в состав которых входят обособленные подразделения, по окончании каждого отчетного и налогового периода представ - ляют в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям.

Налоговые льготы предусмотрены ст. 251 НК РФ как перечень до - ходов, не учитываемых при налогообложении прибыли.

Налоговый учет. Налог на прибыль - единственный налог, исчисляемый как по данным бухгалтерского, так и налогового учета (ос - тальные налоги исчисляются по данным бухгалтерского учета).

Система налогового учета устанавливается налогоплательщиком самостоятельно и закрепляется в учетной политике организации для целей налогообложения.

Данные налогового учета должны отражать порядок формирова - ния признаваемых для целей налогообложения доходов и расходов организации, сумм задолженности по налогу на прибыль перед бюд - жетом.

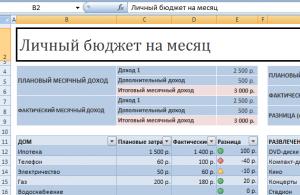

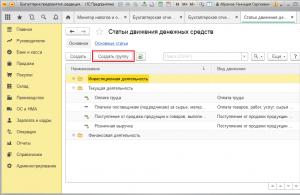

На практике организации применяют системы налогового учета, разработанные в программных обеспечениях по бухгалтерскому учету (программа 1С и др.).

ЧАСТЬ I. ОБЩИЕ ПОЛОЖЕНИЯ

ГЛАВА 1. НАЛОГОПЛАТЕЛЬЩИКИ НАЛОГА НА ПРИБЫЛЬ. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

1.1. КТО ЯВЛЯЕТСЯ НАЛОГОПЛАТЕЛЬЩИКОМ

Налогоплательщиками налога на прибыль организаций признаются:

1) российские организации;

2) иностранные организации, которые осуществляют деятельность в РФ через постоянное представительство и (или) получают доходы от источников в РФ (п. 1 ст. 246 НК РФ).

Кроме того, с 1 января 2015 г. к российским организациям для целей налога на прибыль приравниваются иностранные организации, признаваемые налоговыми резидентами РФ в соответствии со ст. 246.2 НК РФ (п. 5 ст. 246 НК РФ, п. 6 ст. 2, ч. 1 ст. 4 Федерального закона от 24.11.2014 N 376-ФЗ).

Таким образом, плательщиками налога на прибыль по общему правилу являются все российские организации и некоторые иностранные организации. Вместе с тем Налоговый кодекс РФ предусматривает исключения. Подробнее об этом мы расскажем в следующем разделе.

Напомним, что к российским организациям относятся организации, которые созданы по российским законам (ст. 11 НК РФ). Это означает, что налогоплательщиками налога на прибыль признаются как коммерческие, так и некоммерческие организации, в том числе бюджетные учреждения (ст. 50 ГК РФ).

1.2. КТО ОСВОБОЖДЕН ОТ ОБЯЗАННОСТЕЙ НАЛОГОПЛАТЕЛЬЩИКА.

КТО НЕ ЯВЛЯЕТСЯ НАЛОГОПЛАТЕЛЬЩИКОМ

Налоговый кодекс РФ предусматривает освобождение от обязанностей по уплате налога на прибыль для некоторых категорий организаций. К ним, в частности, относятся организации:

– применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиками налога на игорный бизнес;

– участники проекта “Инновационный центр “Сколково” при соблюдении определенных условий.

Также не уплачивают налог организации, которые не признаются плательщиками налога на прибыль, а именно:

1) отдельные иностранные организации – в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в г. Сочи;

2) следующие организации – в связи с подготовкой и проведением в РФ чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г.:

– Международная федерация футбольных ассоциаций (Federation Internationale de Football Association (FIFA)) и ее дочерние организации;

– иностранные организации (конфедерации, национальные футбольные ассоциации, производители медиаинформации FIFA, поставщики товаров (работ, услуг) FIFA) – в отношении ряда доходов.

1.2.1. ОСВОБОЖДЕНИЕ ОТ ОБЯЗАННОСТИ

ПО УПЛАТЕ НАЛОГА НА ПРИБЫЛЬ В СВЯЗИ С ПРИМЕНЕНИЕМ

СПЕЦИАЛЬНОГО НАЛОГОВОГО РЕЖИМА (ЕСХН, УСН, ЕНВД),

А ТАКЖЕ ПРИ УПЛАТЕ НАЛОГА НА ИГОРНЫЙ БИЗНЕС

В большинстве случаев организации, применяющие специальные налоговые режимы, освобождены от обязанностей по уплате налога на прибыль. Это организации:

– применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (далее – ЕСХН) (п. 3 ст. 346.1, п. 10 ст. 274 НК РФ);

– применяющие упрощенную систему налогообложения (далее – УСН) (п. 2 ст. 346.11, п. 10 ст. 274 НК РФ).

Примечание

Организации, которые применяют УСН или ЕСХН, обязаны уплачивать налог на прибыль с доходов в виде дивидендов и процентов по государственным и муниципальным ценным бумагам (п. 3 ст. 346.1, п. 2 ст. 346.11 НК РФ);

– применяющие систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД) (п. 4 ст. 346.26, п. 10 ст. 274 НК РФ).

Также от обязанности по уплате налога на прибыль освобождены организации, занимающиеся игорным бизнесом (п. 9 ст. 274 НК РФ).

Обратите внимание, что те организации, которые перешли на ЕНВД или занимаются игорным бизнесом, не платят налог на прибыль только в отношении деятельности, облагаемой ЕНВД и налогом на игорный бизнес (п. 4 ст. 346.26, п. 9 ст. 274 НК РФ). Следовательно, по иным видам деятельности они исчисляют и уплачивают налог на прибыль в общем порядке.

Например, организация “Альфа” занимается оптовой и розничной торговлей. По розничной торговле она применяет ЕНВД и освобождена от уплаты налога на прибыль. Однако в отношении оптовой торговли такое освобождение не действует. Таким образом, по оптовой торговле организация уплачивает налог на прибыль в общем порядке.

Отметим, что, несмотря на освобождение от уплаты налога на прибыль, указанные выше организации не освобождены от исполнения обязанностей налоговых агентов (п. п. 3, 6 ст. 275, п. п. 4, 5 ст. 286, ст. 310, п. 4 ст. 346.1, п. 5 ст. 346.11 НК РФ). В частности, по общему правилу указанные организации должны перечислить в бюджет налог на прибыль:

– при выплате дивидендов (п. п. 3, 6 ст. 275 НК РФ);

– при выплате определенных доходов иностранным организациям (п. 1 ст. 309, ст. 310 НК РФ).

Примечание

Порядок удержания налога на прибыль налоговым агентом при выплате дивидендов рассмотрен в разд. 15.2 “Доходы от долевого участия в деятельности организации. Понятие дивидендов для целей налогообложения”.

1.2.2. КАКИЕ ОРГАНИЗАЦИИ НЕ ПРИЗНАЮТСЯ

НАЛОГОПЛАТЕЛЬЩИКАМИ В СВЯЗИ С ОРГАНИЗАЦИЕЙ

И ПРОВЕДЕНИЕМ XXII ОЛИМПИЙСКИХ ЗИМНИХ ИГР

И XI ПАРАЛИМПИЙСКИХ ЗИМНИХ ИГР 2014 Г. В Г. СОЧИ

В связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в г. Сочи для некоторых иностранных организаций предусмотрены налоговые льготы.

В частности, не признаются налогоплательщиками:

1) в 2008 – 2016 гг. – иностранные организаторы XXII Олимпийских зимних игр и XI Паралимпийских зимних игр в отношении доходов, полученных в связи с организацией и проведением игр (п. 2 ст. 246 НК РФ, ст. 3, ч. 5, 6 ст. 31 Федерального закона от 01.12.2007 N 310-ФЗ);

2) в 2010 – 2016 гг. – иностранные маркетинговые партнеры Международного олимпийского комитета в отношении доходов, полученных в связи с организацией и проведением игр (п. 2 ст. 246 НК РФ, ст. 3.1 Закона N 310-ФЗ, п. 4 ст. 3, п. 1 ст. 9, ч. 1, 6 ст. 12 Федерального закона от 30.07.2010 N 242-ФЗ).

При этом если иностранный маркетинговый партнер МОК является также и официальной вещательной компанией игр (ч. 2 ст. 3.1 Закона N 310-ФЗ), то в указанный период он не уплачивает налог на прибыль и в отношении некоторых иных доходов (п. 2 ст. 246 НК РФ, ч. 1, 6 ст. 12 Закона N 242-ФЗ).

Перечень лиц, которые относятся к организаторам XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 г. в г. Сочи и маркетинговым партнерам Международного олимпийского комитета, а также к официальным вещательным компаниям, закреплен в ст. ст. 3, 3.1 Закона N 310-ФЗ.

1.2.3. ОСВОБОЖДЕНИЕ ОТ ОБЯЗАННОСТЕЙ НАЛОГОПЛАТЕЛЬЩИКА

ДЛЯ ОРГАНИЗАЦИЙ – УЧАСТНИКОВ ПРОЕКТА

“ИННОВАЦИОННЫЙ ЦЕНТР “СКОЛКОВО”.

ПРИМЕНЕНИЕ СТАВКИ 0% ПОСЛЕ ПРЕКРАЩЕНИЯ

ИСПОЛЬЗОВАНИЯ ОСВОБОЖДЕНИЯ

Российская организация, получившая статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 N 244-ФЗ “Об инновационном центре “Сколково” (далее – проект “Сколково”), может быть освобождена от обязанностей налогоплательщика. Такое право организация имеет в течение 10 лет со дня получения указанного статуса. Применять его можно с 1-го числа месяца, следующего за месяцем получения статуса участника проекта “Сколково” (п. 1, абз. 1 п. 4 ст. 246.1 НК РФ).

Это означает, что организация в период такого освобождения не обязана, в частности:

– исчислять и уплачивать налог на прибыль (пп. 1 п. 1 ст. 23, ст. ст. 286, 287 НК РФ);

– вести налоговый учет в соответствии со ст. 313 НК РФ (пп. 3 п. 1 ст. 23 НК РФ).

Примечание

Участники проекта “Сколково” в соответствии с абз. 4 п. 5.1 ст. 284 НК РФ вправе вести книгу учета доходов и расходов в порядке, установленном ст. 346.24 НК РФ. В то же время абз. 4 п. 5.1 ст. 284 НК РФ содержит ссылку на п. 4 ст. 4 Федерального закона от 21.11.1996 N 129-ФЗ “О бухгалтерском учете”. Однако с 1 января 2013 г. Закон N 129-ФЗ утратил силу. При этом соответствующих изменений в указанную норму Налогового кодекса РФ внесено не было. В связи этим рекомендуем обратиться за разъяснениями по порядку ведения налогового учета в льготном режиме в свою налоговую инспекцию.

Кроме того, с 1 января 2013 г. участники проекта “Сколково” обязаны вести бухгалтерский учет. При этом они вправе применять упрощенный способ его ведения, включая упрощенную бухгалтерскую (финансовую) отчетность (ч. 4 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете”).

Напомним, что до указанной даты организация, осуществлявшая налоговый учет в льготном режиме, должна была вести бухгалтерский учет только основных средств (абз. 2, 3 п. 4 ст. 4 Федерального закона от 21.11.1996 N 129-ФЗ).

Полагаем также, что указанным организациям не стоит отказываться от ведения налогового учета по правилам гл. 25 НК РФ. Ведь в случае утраты статуса участника проекта “Сколково” им нужно будет восстановить и уплатить налог (п. 3, абз. 4 п. 6 ст. 246.1 НК РФ). А при отсутствии данных налогового учета сделать это будет затруднительно;

– представлять налоговые декларации по итогам отчетных и налогового периодов (пп. 4 п. 1 ст. 23, п. 1 ст. 289 НК РФ).

Обратите внимание!

По мнению Минфина России, организации – участники проекта “Сколково” не освобождены от обязанности представлять налоговые декларации (Письма от 19.12.2011 N 03-03-06/1/832, от 24.11.2011 N 03-03-06/1/779 (п. 3)).

В то же время налоговые органы не разделяют позицию финансового ведомства. По их мнению, в период использования освобождения от исполнения обязанностей налогоплательщика декларации по налогу на прибыль представлять не нужно (Письма ФНС России от 15.12.2011 N ЕД-21-3/375 (п. 3), УФНС России по г. Москве от 24.08.2011 N 16-15/082365@).

Также отметим, что возможна ситуация, когда организация получает освобождение не с начала года, а в течение налогового периода. В этом случае если освобождение используется начиная с первого месяца квартала (а также при уплате ежемесячных авансовых платежей из фактической прибыли), то представить налоговую декларацию нужно только за предшествующий отчетный период. Если же освобождение применяется со второго или третьего месяца квартала, организация обязана в общеустановленные сроки представить налоговую декларацию за текущий отчетный период. При этом в декларации отражаются финансовые показатели за месяцы, предшествующие месяцу получения освобождения, т.е. за период с 1 января до 1-го числа месяца, с которого применяется освобождение (Письма ФНС России от 20.08.2012 N ЕД-4-3/13704@, от 15.12.2011 N ЕД-21-3/375 (п. 6));

– представлять документы, предусмотренные нормами гл. 25 НК РФ, за исключением перечисленных в ст. 246.1 НК РФ (пп. 6 п. 1 ст. 23 НК РФ).

Нужно отметить, что само по себе наличие статуса участника проекта “Сколково” не дает права на освобождение от обязанностей налогоплательщика. Так, участник проекта “Сколково” не позднее 20-го числа месяца, следующего за месяцем начала использования освобождения, должен направить в налоговый орган по месту своего учета (п. п. 2, 4, 7 ст. 246.1 НК РФ):

– письменное уведомление об использовании права на освобождение по форме, утвержденной Приказом Минфина России от 30.12.2010 N 196н;

– документы, подтверждающие статус участника проекта “Сколково”;

– выписку из книги учета доходов и расходов участника проекта или отчет о финансовых результатах, подтверждающие, что объем годовой выручки не превысил 1 млрд руб.

Для последующего использования права на освобождение необходимо ежегодно не позднее 20 января представлять в налоговую инспекцию по месту учета уведомление о продлении с приложением указанных выше документов (п. 6 ст. 246.1 НК РФ).

Обратите внимание!

Если участник проекта “Сколково” не представит перечисленные документы или подаст недостоверные сведения, налог за прошедший налоговый период подлежит восстановлению и уплате в бюджет вместе с соответствующей суммой пеней (абз. 4 п. 6 ст. 246.1 НК РФ).

Как отмечает Минфин России, налог также следует восстановить и уплатить, если необходимые документы участник проекта представит позже установленного срока (Письмо от 20.06.2012 N 03-03-06/1/316).

Организация теряет право на освобождение в следующих случаях (п. 2 ст. 246.1 НК РФ):

1) если лишится статуса участника проекта “Сколково” – с 1-го числа налогового периода, в котором такой статус был утрачен;

2) если годовой объем выручки от реализации товаров (работ, услуг, имущественных прав) превысит 1 млрд руб. – с 1-го числа налогового периода, в котором произошло указанное превышение. Объем выручки рассчитывается в соответствии с гл. 25 НК РФ.

В этом случае нужно восстановить и уплатить в бюджет налог за налоговый период, в котором произошло превышение. При этом взыскиваются пени за несвоевременную уплату авансовых платежей и налога (абз. 4 п. 6 ст. 246.1 НК РФ).

Примечание

О порядке определения выручки от реализации товаров (работ, услуг, имущественных прав) см. разд. 2.2.1.1 “Определяем сумму выручки”.

Налогоплательщик также вправе добровольно отказаться от освобождения с начала нового налогового периода. Для этого он должен направить соответствующее уведомление в налоговый орган по месту учета не позднее 1 января года, с которого он намерен реализовать эту возможность. При этом повторное освобождение такой организации впоследствии не предоставляется (п. 5 ст. 246.1 НК РФ).

В том случае, если участник проекта “Сколково” утратил право на освобождение или отказался от него, полученная прибыль может облагаться по ставке 0% (п. 5.1 ст. 284 НК РФ). Для этого необходимо, чтобы совокупный размер прибыли, полученной участником проекта “Сколково” с начала налогового периода, в котором организация прекратила использовать право на освобождение, не превышал 300 млн руб. (п. 5.1 ст. 284 НК РФ). Совокупный размер прибыли определяется как суммы прибыли (убытка), рассчитанные по итогам каждого предыдущего налогового периода (абз. 2 п. 18 ст. 274 НК РФ).

Например, по итогам деятельности за полугодие объем выручки организации “Альфа” – участника проекта “Сколково” превысил 1 млрд руб. В связи с этим организация утратит право на освобождение от обязанностей налогоплательщика (п. 2 ст. 246.1 НК РФ). Поэтому налоговую базу за весь год, в котором ею утрачено право на освобождение от обязанностей налогоплательщика, она определит нарастающим итогом (п. 18 ст. 274 НК РФ). Допустим, финансовым результатом окажется убыток в размере 50 млн руб.

Также нарастающим итогом организация будет определять налоговую базу каждого следующего налогового периода. Предположим, что в следующем году прибыль составила 150 млн руб., а в последующем – 210 млн руб.

Полученные значения организация должна суммировать (п. 18 ст. 274, п. 5.1 ст. 284 НК РФ). Совокупный размер прибыли составит 310 млн руб. (-50 млн руб. + 150 млн руб. + 210 млн руб.). Поэтому по итогам года, в котором совокупный размер выручки превысит 300 млн руб., организация “Альфа” должна уплатить налог на прибыль по общей ставке, а также пени за несвоевременную уплату авансовых платежей в течение этого года (п. 5.1 ст. 284 НК РФ).

Налогоплательщики, применяющие льготную ставку 0%, обязаны вместе с декларацией по налогу на прибыль представлять в налоговый орган расчет совокупного размера прибыли (п. 6 ст. 289 НК РФ).

Примечание

Форма и Порядок заполнения расчета налоговой базы участника проекта “Сколково”, а также форма расчета совокупного размера прибыли утверждены Приказом Минфина России от 30.12.2010 N 196н.

Если же организация утратит статус участника проекта “Сколково” или основания для применения нулевой ставки налога, прибыль, полученная в этом налоговом периоде, подлежит налогообложению по ставке 20%. При этом начисляются пени за несвоевременную уплату авансовых платежей и налога (п. 3, абз. 4 п. 6 ст. 246.1, абз. 2 п. 5.1 ст. 284 НК РФ).

В заключение отметим, что для участников проекта “Сколково” предусмотрено ограничение по переносу убытков, которые они понесли до применения освобождения. После прекращения использования освобождения такие убытки на будущее не переносятся (п. 9 ст. 246.1 НК РФ).

1.2.4. КТО НЕ ЯВЛЯЕТСЯ ПЛАТЕЛЬЩИКОМ НАЛОГА НА ПРИБЫЛЬ

В СВЯЗИ С ПОДГОТОВКОЙ И ПРОВЕДЕНИЕМ ЧЕМПИОНАТА МИРА

ПО ФУТБОЛУ FIFA 2018 Г. И КУБКА КОНФЕДЕРАЦИЙ FIFA 2017 Г.

В 2018 г. в России будет проходить финальный турнир 21-го чемпионата мира по футболу Международной федерации футбольных ассоциаций (Federation Internationale de Football Association (FIFA)).

Годом раньше на территории РФ под эгидой FIFA состоится восьмой по счету футбольный турнир среди национальных сборных – Кубок конфедераций 2017 г.

Подготовка и организация указанных спортивных мероприятий ведутся в соответствии с Федеральным законом от 07.06.2013 N 108-ФЗ “О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года и внесении изменений в отдельные законодательные акты Российской Федерации”. Закон N 108-ФЗ внес ряд изменений в том числе в Налоговый кодекс РФ.

Так, с 1 января 2014 г. не признаются плательщиками налога на прибыль (п. 4 ст. 246 НК РФ, п. 5 ст. 41, ч. 2 ст. 58 Закона N 108-ФЗ):

2) дочерние организации FIFA, к которым согласно п. 18 ст. 2 Закона N 108-ФЗ относятся российские и иностранные юридические лица, участвующие в мероприятиях по подготовке и проведению в РФ чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г., если выполняется хотя бы одно из условий:

– доля FIFA в уставном капитале организации составляет не менее 50%;

3) следующие иностранные организации:

– конфедерации (п. 2 ст. 2 Закона N 108-ФЗ);

– национальные футбольные ассоциации (п. 3 ст. 2 Закона N 108-ФЗ);

– производители медиаинформации FIFA (п. 23 ст. 2 Закона N 108-ФЗ);

– поставщики товаров, работ, услуг FIFA (п. 16 ст. 2 Закона N 108-ФЗ).

Отметим, что иностранные организации, которые мы перечислили в п. 3, не признаются плательщиками налога на прибыль только в отношении доходов, полученных в связи с осуществлением мероприятий по подготовке и проведению чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г. (абз. 2 п. 4 ст. 246 НК РФ, п. 12 ст. 2, п. 5 ст. 41, ч. 2 ст. 58 Закона N 108-ФЗ).

Срок действия льготы на данный момент не ограничен.

1.3. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для налога на прибыль объектом налогообложения признается прибыль, которую получила организация (ст. 247 НК РФ).

Что такое прибыль? По общему правилу прибыль представляет собой разницу между доходами и расходами организации (ст. 247 НК РФ).

Если налогоплательщиком является иностранная организация, которая работает в России через постоянное представительство, то прибылью для нее признается разница между доходами этого представительства и его расходами (п. 2 ст. 247 НК РФ).

Если постоянного представительства у иностранной организации в России нет, то прибылью, с которой ей необходимо заплатить налог, признаются доходы, которые она получила от источников в России (п. 3 ст. 247, ст. 309 НК РФ).

Таким образом, ответ на вопрос, что же такое прибыль для целей налогообложения, может быть разным в зависимости от категории налогоплательщика, который этот вопрос задает.

Как видим, возникновение обязанности по уплате налога на прибыль непосредственно связано с такими понятиями, как доходы и расходы. Поэтому каждый налогоплательщик должен четко понимать, что такое доходы и что такое расходы для целей налогообложения, какие доходы и расходы учитываются при определении налогооблагаемой прибыли, а какие нет.

10.1 Налог на прибыль организаций

Плательщиками налога на прибыль являются российские организации, а также иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) получающие доходы от источников РФ.

Коммерческие банки различных видов, получившие лицензию ЦБ РФ, Банк внешней торговли РФ, Центральный банк РФ и его учреждения;

Страховые организации, получившие лицензию на обслуживание страховой деятельности;

Профессиональные участники рынка ценных бумаг.

Не являются плательщиками налога на прибыль: организации, перешедшие на уплату единого налога на вмененный доход для определенных видов деятельности; организации, применяющие упрощенную систему налогообложения, учета и отчетности: организации, уплачивающие налоги на игорный бизнес; организации, являющиеся плательщиками единого сельскохозяйствен-ного налога.

Объектом налогообложения признается прибыль, которая представляет собой полученный доход, уменьшенный на величину произведенных расходов. Налоговая база – это денежное выражение прибыли. Следует отметить, что существуют различные модификации прибыли как по бухгалтерскому учету, так и для целей налогообложения.

При определении налоговой базы учитывается убыток, полученный налогоплательщиком в отчетном периоде, и вместо существовавшей ранее льготы по налогу на прибыль возникает перенос убытка на будущее. Он осуществляется в течение 10 лет, следующих за соответствующим годом, при этом совокупная сумма переносимого убытка ни в каком отчетном периоде не может превышать 30% налоговой базы.

Прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода.

Имеются особенности в исчислении налоговой базы у банков, страховщиков, профессиональных участников рынка ценных бумаг по операциям с ценным бумагами и финансовыми инструментами срочных сделок.

1. Налоговая ставка устанавливается в размере 20 процентов. При этом:

Сумма налога, исчисленная по налоговой ставке в размере 2 процентов, зачисляется в федеральный бюджет;

Сумма налога, исчисленная по налоговой ставке в размере 18 процентов, зачисляется в бюджеты субъектов РФ.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5 процента.

Для организаций - резидентов особой экономической зоны законами субъектов РФ может устанавливаться пониженная налоговая ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов РФ, от деятельности, осуществляемой на территории особой экономической зоны, при условии ведения раздельного учета доходов, полученных от деятельности, осуществляемой на территории особой экономической зоны, и доходов, полученных при осуществлении деятельности за пределами территории особой экономической зоны. При этом размер указанной налоговой ставки не может быть ниже 13,5 процента.

2. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, устанавливаются в следующих размерах:

1) 20 процентов - со всех доходов;

2) 10 процентов - от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок.

3. К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие налоговые ставки:

1) 0 процентов - по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50-процентным вкладом в уставном капитале выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50 процентам общей суммы выплачиваемых организацией дивидендов, и при условии, что стоимость приобретения и (или) получения в соответствии с законодательством в собственность вклада в уставном капитале выплачивающей дивиденды организации или депозитарных расписок, дающих право на получение дивидендов, превышает 500 миллионов рублей.

2) 9 процентов - по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями;

3) 15 процентов - по доходам, полученным в виде дивидендов от российских организаций иностранными организациями.

4. К налоговой базе, определяемой по операциям с отдельными видами долговых обязательств, применяются следующие налоговые ставки:

1) 15 процентов - по доходу в виде процентов по государственным и муниципальным ценным бумагам, условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007 года;

2) 9 процентов - по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года;

3) 0 процентов - по доходу в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга РФ.

5. Прибыль, полученная Центральным банком РФ от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом "О Центральном банке РФ (Банке России)", облагается налогом по налоговой ставке 0 процентов.

Расчет налоговой базы составляется предприятием самостоятельно и включает расчет следующих составляющих:

1. Периода, за который определяется база нарастающим итогом.

2. Суммы доходов от реализации, полученных в отчетном периоде.

3. Суммы расходов, произведенных в отчетном периоде, уменьшающих сумму соответствующих доходов от реализации.

4. Прибыли от соответствующей реализации.

5. Суммы внереализационных доходов.

6. Суммы внереализационных расходов.

7. Прибыли от внереализационных операций.

8. Итого налоговая база

за отчетный период за минусом суммы убытка, пере

носимого

на будущее.

Налоговый период по налогу на прибыль – календарный год. Отчетными периодами по налогу признаются I квартал, полугодие, 9 месяцев календарного года.

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются 1 месяц, 2 месяц, 3 месяц и т.д. до окончания календарного года.

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. По итогам отчетного периода налогоплательщики исчисляют сумму квартального авансового платежа, исходя из ставки налога на прибыль и фактически полученной прибыли, подлежащей налогообложению. В течение отчетного периода (месяца) налогоплательщики уплачивают ежемесячные авансовые платежи равными долями в размере 1/3 фактически уплаченного квартального авансового платежа за предшествующий квартал. Налогоплательщик может перейти на уплату ежемесячных авансовых платежей, исходя из фактической прибыли, заблаговременно уведомив об этом налоговый орган.

Сроки уплаты налога на прибыль следующие.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период.

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода.

Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

По итогам отчетного (налогового) периода суммы ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового) периода, засчитываются при уплате авансовых платежей по итогам отчетного периода. Авансовые платежи по итогам отчетного периода засчитываются в счет уплаты налога по итогам налогового периода.

По доходам, выплачиваемым налогоплательщикам в виде дивидендов, а также процентов по государственным и муниципальным ценным бумагам, налог, удержанный при выплате дохода, перечисляется в бюджет налоговым агентом, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

Налог с доходов по государственным и муниципальным ценным бумагам, при обращении которых из цены сделки исключается накопленный купонный (процентный) доход, уплачивается в бюджет налогоплательщиком - получателем дохода в течение 10 дней по окончании месяца, в котором получен доход.

Вновь созданные организации уплачивают авансовые платежи за соответствующий отчетный период при условии, если выручка от реализации не превышала 1 млн руб. в месяц либо 3 млн руб. в квартал. В случае превышения указанных ограничений налогоплательщик, начиная с месяца, следующего за месяцем, в котором такое превышение имело место, уплачивает авансовые платежи в общеустановленном порядке.

Налогоплательщики, независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога, обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения соответствующие налоговые декларации.

Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода.

Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

Федеральным законом от 27.12.2009 N 368-ФЗ в внесены изменения. Данные изменения применяются с 1 января 2011 года и распространяются на правоотношения по налогообложению налогом на прибыль организаций доходов в виде дивидендов, начисленных по результатам деятельности организаций за 2010 год и последующие периоды.

| Предыдущая |

Налогоплательщиками налога на прибыль (глава 25) организаций признаются:

российские организации;

иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Прибылью признается:

1) для российских организаций - полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой;

2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с настоящей главой;

3) для иных иностранных организаций - доходы, полученные от источников в Российской Федерации.

К доходам в целях настоящей главы относятся:

1) доходы от реализации товаров (работ, услуг) и имущественных прав (далее - доходы от реализации).

2) внереализационные доходы.

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Внереализационными доходами налогоплательщика признаются, в частности, доходы:

1) от долевого участия в других организациях

2) в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного Центральным банком Российской Федерации

3) в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней

4) от сдачи имущества в аренду

5) в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада

6) в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав

7) в виде дохода, распределяемого в пользу налогоплательщика при его участии в простом товариществе

8) в виде дохода прошлых лет, выявленного в отчетном (налоговом) периоде и др.

Налогоплательщик уменьшает полученные доходы на сумму произведенных расходов. Расходами признаются обоснованные и документально подтвержденные затраты налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами.

Расходы, связанные с производством и реализацией, включают в себя:

1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

4) расходы на научные исследования и опытно-конструкторские разработки;

5) расходы на обязательное и добровольное страхование;

6) прочие расходы, связанные с производством и (или) реализацией.

2. Расходы, связанные с производством и (или) реализацией, подразделяются на:

1) материальные расходы;

2) расходы на оплату труда;

3) суммы начисленной амортизации;

4) прочие расходы.

В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией.

Налоговой базой признается денежное выражение прибыли.

Налоговая ставка устанавливается в размере 24 процентов

Налоговым периодом по налогу признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения соответствующие налоговые декларации.

Налог с дохода в России платят юрлица, на ИП это требование не распространяется. Однако и среди различных компаний есть такие, которые не являются плательщиками . О тонкостях действующего законодательства поговорим подробнее.

Кто обязан платить?

Согласно ст. 246 НК РФ, налог на прибыль обязаны платить:

- российские организации (коммерческие, бюджетные, некоммерческие; к ним же причисляют и зарубежные – налоговые резиденты России и те, у которых местом фактического управления является наша страна);

- зарубежные компании, у которых на территории РФ есть свои представительства, и те, что получают доход из российских источников;

- участники КГН.

Эти юридические лица – плательщики налога на прибыль, а потому обязаны высчитывать необходимую сумму и в установленные законом сроки перечислять ее в казну. Кроме того, от них требуется ведение налогового учета, своевременная подача декларации в налоговую инспекцию и выполнение ряда других обязательств. О них сказано в ст. НК РФ.

Платить указанный налог компании должны лишь в том случае, если есть объект налогообложения. Для российских им являются «доходы минус расходы» (при условии, что это число положительное). При этом доходы учитываются как реализационные, так и внереализационные.

Для зарубежных – прибыль представительства, которая уменьшает расходы. Для тех, кто улучшает собственное материальное положение благодаря российским источникам, объектом налогообложения становятся доходы, прописанные в ст. 309 НК РФ.

Базовая ставка указанного налога равна 20%, из которых только 2% уходят в бюджет страны, а остальные «оседают» в бюджете местном. В некоторых случаях региональные власти разрешают снизить ставку до 13,5%, а это значит, что организациям приходится платить не более 15,5% от суммы дохода.

Кто имеет право не платить?

Согласно нормам действующего законодательства, юридические лица не становятся налогоплательщиками в следующих случаях:

- если за ними этот статус власти не закрепляют;

- если они освобождены от уплаты названного налога.

Это обязательство не распространяется на ряд компаний, которые принимают активное участие в организации и проведении крупномасштабных мероприятий: чемпионат мира по футболу (он состоится в 2018 г.) и чемпионат мира на Кубок FIFA, который будет проходить в 2017 г. Кроме них, законодательная власть РФ не стала требовать платить налог на прибыль так называемых спецрежимников и тех, кто задействован в работе инновационного центра «Сколково».

Заметим, тем юридическим лицам, которые осуществляют свою деятельность на базе особых налоговых режимов (УСН, ЕНВД, ЕСХН), в некоторых случаях приходится отчитываться перед налоговой инспекцией за полученную прибыль и платить в казну государства определенный процент от этой суммы. Происходит это в том случае, когда они получают дивиденды от иностранных организаций или проценты по ценным бумагам.

Организации на ЕНВД и те, что оказывают услуги в сфере игорного бизнеса, также имеют полное право не перечислять в казну государства часть своей выручки. Они платят названный налог только с тех видов предпринимательской деятельности, которые под эти особые налоговые режимы попадают. В остальных случаях – указанная обязанность распространятся и на них.

Освобождение от уплаты

Те компании, которые принимают участие в разработке инновационных технологий, могут получить освобождение от уплаты указанного налога. Даётся оно на 10 лет с того момента, как юридическое лицо получает статус участника подобного проекта. В ст. 246.1 НК РФ прописан регламент получения освобождения.

Оно начнет действовать с 1 числа следующего месяца, если в текущем месяце успеть до 20 числа подать пакет документов:

- письменное уведомление;

- документы, которые подтверждают тот факт, что юридическое лицо – участник инновационного проекта;

- документы, подтверждающие, что годовой доход не превышает 1 млрд ₽.

По завершении налогового периода эти же сведения надлежит снова подать в налоговую инспекцию, чтобы продлить действие особого режима или отказаться от него. Заметим, если сотрудники ведомства документы получат позже указанного срока, обнаружат в них ошибку либо не получат вовсе, юридическому лицу придется восстанавливать налог на прибыль и вместе с ним заплатить пени.

Хотим обратить внимание, что пени придется платить не только на сумму налога, но и на . Расчеты производятся по следующей формуле (все показатели перемножаются):

∑П = ∑НхR/300хД,

где ∑П- сумма пени, ∑Н – сумма недоимки, R – ставка рефинансирования, Д – количество дней.

Сроки уплаты налога установлены на законодательном уровне. Они едины для всех. Налог на прибыль следует заплатить не позднее числа месяца, следующего после окончания налогового периода. Эта же дата установлена и для авансовых платежей. Если же организации получила прибыль с ценных бумаг, то заплатить налог нужно в течение ближайших 10 дней.

Итак, плательщиками налога на прибыль являются компании как российские, так и иностранные. Некоторые таковыми не признаются либо получают освобождение от уплаты названного налога. Каждый случай прописан законодательно. Также в НК РФ указывается, что является объектом налогообложения и в какие сроки надлежит перечислить в казну федеральную и региональную определенный процент от суммы дохода.