Для выравнивания разницы сведений законодательством издан ПБУ 18/02, при использовании которого в учет вводятся понятия отложенных активов или обязательства по уплате налога в будущих периодах.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Расчет налога на прибыль производится с учетом данных предыдущих периодов, которые могут привести к изменению величины в меньшую или большую стороны.

Исчисленный отложенный налог на прибыль состоит из отложенных налоговых обязательств и активов, которые возникнут в будущем периоде в налоговом учете.

В зависимости от отложенного показателя возникает:

- Снижение налога на прибыль в последующих периодах при использовании отложенного актива.

- Увеличение суммы налога к уплате в случае наличия налогового обязательства.

Причиной для увеличения или снижения налога являются начисленные при расхождениях показателей учета временные разницы.

Возможность использования понятий отложенного налогового актива (ОНА) или обязательства (ОНО) и временной разницы (ВР) закрепляется в для целей ведения бухучета.

При наличии вычитаемой разницы начисленный налог на прибыль в меньше данных налоговых регистров.

Для чего нужен отложенный налоговый актив?

Отложенный налоговый актив признается обязательством в периоде возникновения и реализуется лишь в части, которая может быть покрыта прибылью.

Упрощая сказанное, составляющие налога на прибыль переносятся на будущие периоды налогообложения и приводят к уменьшению суммы.

Основанием для получения актива является возникновение вычитаемых разниц в периоде расчета налога на прибыль.

Разница возникает вследствие различий оценки активов, порядка списания расходов и прочих правил ведения бухгалтерского учета и налогообложения.

В качестве яркого примера отложенного актива можно привести оформление в учете убытков прошлых лет.

Наличие убытка формирует временную вычитаемую разницу, которая отражается в балансе и переносится в налоговом учете на будущие периоды .

ВР применяется для исчисления налогового актива и снижения налогооблагаемой базы прибыли. По мере погашения (уменьшения) убытка снижается начисленная ВР и ОНА.

Временные разницы

В бухучете применяется параметр ВР для сближения в одном периоде данных доходов и расходов, принятых для налогообложения. Применяют понятия вычитаемых и налогооблагаемых ВР.

Отклонения в показателях может возникнуть при возникновении в учете:

- Различий в формировании стоимости основного средства и правилах подсчет амортизации. При использовании амортизационной премии в учете или льготы по ускоренному списанию () временная разница возникнет в безусловном порядке.

- Отличий данных в расходной части процентов по кредитам, привязанных в налоговом учете к ставке рефинансирования, а в финансовой отчетности признаваемых в полном объеме.

- Наличия различных методов учета доходов и расходов. Применяя кассовый метод в налоговом учете, отражение информации в бухгалтерском учете будет опережать налогообложение.

- Разных подходов включения в состав себестоимости покупного товара или материалов управленческих или коммерческих расходов. Примером могут случить часто применяемое включение в себестоимость товаров транспортных расходов.

В аналитике временные разницы, образующие отложенный налог в виде ОНА или ОНО, учитываются на отдельном субсчете по видам активов, используя отдельный счет 09 или 77 Плана счетов.

Произведение расчета:

Расчет налога прибыль производится с учетом ОНА, ОНО с использованием показателей ВР и текущей ставки по налогу на прибыль.

Показатели, рассчитанные с учетом МСФО и ПБУ могут отличаться в связи с различным подходом к правилам определения времени оценки отложенных налогов и перспективы использования активов.

Формула

Расчет налога на прибыль текущего периода производится с учетом отложенных показателей – ОНА и ОНО.

ОНА рассчитывается с использованием временной вычитаемой разницы по формуле:

ОНО рассчитывается с учетом временной налогооблагаемой разницы и рассчитывается по формуле:

Пример 1 (по МСФО)

В учете используется оценка основного средства. На начало 2012 года сумма составляет 100 000 рублей. Налогооблагаемая временная разница составляет 40 000 рублей.

Прогнозная ставка составляет 20 %, величина обязательств составляет 8 000 рублей.

Пример 2

Вычитаемая налоговая разница в организации ООО «Актив» составила в 2010 году 100 000 рублей.

ОНА составил:

100 000 х 20 % = 20 000 рублей.

Данные отражены на счете 09 в корреспонденции с 68 счетом и в активе баланса формы 1 по строке «Отложенные налоговые активы». Показатель отражается на конец периода.

В 2012 году организация использовала актив в исчислении налога на прибыль. Производится списание суммы со счета 09 в корреспонденции с счетом 68.

В сумма отражается по строке «Изменение отложенных налоговых активов».

Отражение:

Временные разницы отражаются на счетах учета и в балансе. Показатели имеют особенность – неизменность параметров последующих периодов при отсутствии оснований для его использования.

Снижение данных может производится при использовании показателей в исчислении налога на прибыль.

В отчетности

Информация ВР и отложенных налогов отражается только в бухгалтерской отчетности. Отложенные налоги отражаются в данных балансов формы 1 и формы 2.

Необходимо раскрыть информацию в о величине временных разниц, источников их возникновения, информация периода возникновения и части, которая списывается в текущем отчетном периоде.

В учете (проводка)

Учет налогового актива и налогового обязательства ведется с использованием разных счетов, которые имеют названия по виду возникшего показателя.

Корреспонденция счетов производится со счетом по расчету с бюджетов, отложенный налог на прибыль это сумма, размещенная на счете 68 «Расчеты по налогам и сборам».

При возникновении в учете налогового актива необходимо отразить информацию на счетах учета:

- учет ведется на счете 09 «ОНА». Данные формируются в корреспонденции со счетом 68. При начислении делается запись: Дебет 09 Кредит 68;

- использование актива в отчетном периоде влечет начисление обратной записи: дебетуется счет 68 «Расчеты по налогам и сборам» с одновременным кредитованием счета 09 «ОНА».

В случае наличия налогового обязательства факт хозяйственной деятельности отражается на счетах учета:

- в учете применяется счет 77 «ОНО». Двойная запись делается в корреспонденции со счетом 68. При возникновении факта производится проводка: Дебет 68 Кредит 77;

- при уменьшении налогового обязательства и его погашения в полном или частичном объеме дебетуется счет 77 «ОНО» и кредитуется счет 68 «Расчеты по налогам и сборам».

Аналитический учет по счетам учета 09 и 77 ведется в разрезе активов, при исчислении которых или принятии на баланс возникла временная разница.

В балансе

Начисленные отложенные налоговые активы отражаются в части Актива баланса формы 1, сведения формируются при наличии бухгалтерских расходов в большей величине, чем по данным налогового учета или в случае определения величины дохода в налогообложении меньше финансового.

Информация размещается как строка раздела «Внеоборотные активы». При обратном варианте и возникновении ОНО данные отражаются в пассиве баланса.

Исчисленные суммы указываются строкой раздела «Долгосрочные обязательства». Данные формируются в сальдированном виде.

Для отражения свернутых показателей аналитического учета (сальдированных сумм) при формировании бухгалтерского учета в балансе необходимо иметь основание, закрепленное в учетной политике.

Анализ отложенного налога

Использование отложенного налога можно разумно применять для снижения налогооблагаемой базы при подсчете налога на прибыль.

С помощью отложенных сумм можно регулировать постоянную невысокую величину налога к уплате и не создавать значительных колебаний налогового бремени.

Анализ ведется на основании показателей учета текущего баланса и перспективного использования активов с получением прибыли от ведения деятельности.

Отложенный налог на прибыль в кредитных организациях (банках)

В 2010 году в РФ принят закон «О консолидированной отчетности», которым установлено принятие отчетности МСФО для использования ее в учете.

Для учреждений банков установлено формирование отчетности по международным правилам.

Отложенные налоги отражаются в отчетности при наличии объективной оценки активов на дату формирования данных и реальной возможности их реализовать.

По правилам международной отчетности часть отложенного налога не указывается в отчете о прибылях, а изменяет величину чистых активов.

Суть применения стандартов МСФО сводится к применению метода:

В настоящее время применяется метод обязательств, который при неизменности налога на прибыль не имеет отличий в результатах обоих методов учета.

Показатели ПБУ и стандарта 12 МСФО могут совпадать, тогда, при одинаковой ставке налога текущего и последующего периодов данные будут идентичны.

Отложенные налоговые обязательства и отложенные налоговые активы фактически представляют собой специфический вид дебиторской и кредиторской задолженности. Само наличие их в организации ничего не говорит об ее финансовой устойчивости или платёжеспособности (это указывает лишь на некоторые особенности осуществления бухгалтерского и налогового учета), однако данный показатель все же оказывает влияние на эффективность распределения средств.

Что такое ОНА и ОНО

Если говорить простыми словами, то, когда компания переплатила по налогу на прибыль и в следующем отчетном периоде будет платить меньше, мы получаем ОНА – отложенный налоговый актив. Если же фирма недоплатила по налогу на прибыль и в следующем отчетном периоде будет платить больше, то мы имеем дело с ОНО – отложенным налоговым обязательством.

ОНА отображаются на 09 счете, ОНО – на 77 счете, с этими же счетами делаются соответствующие проводки. Для отражения в отчетности существует строка в балансе 1180 «Отложенные налоговые активы», либо 1170 «Нематериальные, финансовые и другие внеоборотные активы» для упрощенной формы отчетности. Для ОНО есть строка 1420.

Причиной образования обычно выступают особенности расчёта налоговой базы и осуществления бухгалтерского учета. Классический пример – различные методы исчисления амортизации, из-за чего получается, что начислена одна сумма налога, а уплачена другая. Для расчета по МСФО применяется балансовый метод, то есть сравнение стоимости активов с базами налогообложения по этим самым активам, в результате чего и выявляется разница.

Не стоит путать ОНА и ОНО с ПНА и ПНО. Постоянные разницы возникают по другим причинам и носят регулярный характер, тогда как ОНО и ОНА носят временный характер.

Например, если возникновение переплаты или недоплаты по налогу связано с особенностями начисления амортизации, то, как только объект будет полностью изношен, исчезнет и разница, приводящая к возникновению ОНА и ОНО. Постоянные налоговые обязательства и активы возникают иначе – например, когда те или иные расходы учитываются исключительно для целей бухгалтерского учета.

Следовательно, они носят условно постоянный характер – обстоятельства могут измениться, если поменяется принципы ведения бухучета или специфика деятельности фирмы. Однако в ближайшей перспективе данная ситуация носит постоянный характер.

Значение ОНА и ОНО в анализе

Как говорилось ранее, само по себе наличие таких разниц не говорит о компании ничего хорошего или плохого, только характеризует особенности ведения учета. Тем не менее, с позиции бухучета такие разницы несомненно связаны с эффективностью распределения денежных средств в компании.

ОНА – это специфический вид дебиторской задолженности, если можно так сказать. Государство в лице ФНС фактически должно данной компании, но возвращать этот долг не собирается – просто сумма налога в будущем периоде уменьшится. Само собой, за этот вид задолженности не начисляются никакие проценты. Поэтому формирование излишнего объема ОНА – это отвлечение средств организации и уменьшение ее прибыли, которое в свою очередь не приносит никакого дохода как вложение, и получается, что компания при убытке.

ОНО в свою очередь представляет собой специфический вид кредиторской задолженности. Фирма фактически должна уплатить эти деньги, но пока что держит их на балансе как пассив, обязательство. По этому обязательству она не выплачивает процентов, но как бы привлекает средства, которые ей не принадлежат, но которыми она пользуется.

Поэтому наличие ОНО в разумных размерах выгодно для компании.

Условия получения кредита в Сбербанке для пенсионеров: суммы, сроки, ставки. Требования к заемщикам, необходимые документы. Порядок оформления договора и выплаты.

O тложенный налог на прибыль - важнейший среди всей совокупности факторов, которые приходится оценивать и рассчитывать каждому бухгалтеру, составляя налоговую декларацию по налогу на прибыль и определяя разницу между величиной налога в бухгалтерском и в налоговом учете. Рассмотрим в нашей статье подробнее суть и порядок его расчета.

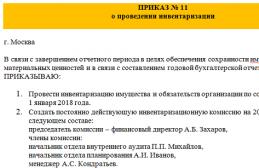

Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль - это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые - в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы - раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

- сумма амортизации ОС в бухгалтерском учете больше, чем в налоговом;

- налоговый убыток, который будет перенесен на будущее;

- доходы (расходы), возникшие от разницы курсов по расчетам в условных единицах.

Налогооблагаемые разницы - это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль - в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

- сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском;

- таможенные пошлины отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете;

- брокерские услуги отнесены в состав прямых расходов для целей налогового учета и списываются пропорционально реализованному товару в бухгалтерском учете.

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) - это та часть отложенного налога на прибыль , которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) - это та часть отложенного налога на прибыль , которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

Постоянные разницы, ПНО и ПНА

Постоянные разницы - это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

- суммы превышения фактических расходов, отражаемых в бухгалтерском учете, над расходами по нормам, принимаемым для целей налогообложения;

- расходы по безвозмездной передаче имущества;

- убыток, перенесенный на будущее, но который по истечении времени не может быть принят для целей налогообложения.

При появлении постоянных разниц возникает постоянное налоговое обязательство (ПНО) либо постоянный налоговый актив (ПНА).

ПНО, как и ПНА рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНО приводит к увеличению налога на прибыль в отчетном периоде.

ПНА приводит к уменьшению налога на прибыль в отчетном периоде.

ПНО и ПНА признаются в том отчетном периоде, в котором возникает постоянная разница.

Условный расход и условный доход по налогу на прибыль — это что?

Условный доход (расход) - это сумма налога на прибыль, исчисляемая по данным бухгалтерского учета.

Условный доход по налогу на прибыль — это произведение суммы бухгалтерского убытка на ставку налога на прибыль.

Условный расход, в отличие от условного дохода по налогу на прибыль, — это произведение суммы бухгалтерской прибыли на ставку налога на прибыль.

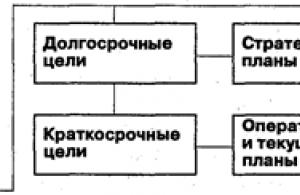

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода .

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА - ПОНА - НОНО + ПОНО + ПНО - ПНА

Тннп (Ту) - текущий налог на прибыль (текущий налоговый убыток).

УД (УР) - условный доход (расход) по налогу на прибыль.

НОНА - начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА - погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО - это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНО - это погашенные отложенные налоговые обязательства, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНО - это постоянное налоговое обязательство, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНА - это постоянный налоговый актив, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль - это и есть отложенный налог на прибыль ,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Налогообложение и его система сопутствует любому роду деятельности, вне зависимости от ее сферы. Различать виды налогов и уметь правильно распоряжаться отчетными документами — обязанность каждого уважающего себя гражданина. Среди большого количества информации про налог на прибыль и его дополнительных составляющих, мы собрали в этой статье информацию, которая позволит еще лучше вникнуть как устроены налоги и научиться управлять ними.

Термин отложенные налоговые обязательства и отложенные налоговые активы — оба определения схожи и довольно тесно взаимосвязаны друг с другом. С данными терминами повсеместно употребляется «временная разница», о том, что обозначает каждый из них, мы сейчас постараемся разъяснить.

Краткая аббревиатура ОНА и ОНО , именно такое сокращение будет упоминаться далее.

ОНА — это такой вид обязательств на выплату налогов о прибыли, которые появятся в будущем, а возникают при помощи вычитания разницы оценки активов. То есть, возникает разница в сумме, а это происходит из-за того, что в учетах нужно рассчитывать разные стоимости самих активов, доходов и расходов. Для того, чтобы была понятна разница последствий, решено в балансе пользоваться ОНО и активами (ОНА ). Так же стоит добавить, что временная разница- это то количество времени, на которое переносится выплата налога.

Отложенный налоговый актив=Вычитаемые временные разницы Х Ставка налога на прибыль

- Способ отсрочки (ранее применялся в США и России).

- Способом при помощи обязательств по отчету о прибылях и убытках (сейчас применяется в России, Великобритании, Ирландии. США отказались от данного метода в 90-ых годах).

- Способом при помощи обязательств по балансу (или балансовый метод, который применяется в США в нынешнее время).

Для более наглядного понимания, приведем к примеру, две формулы, по которым происходит само вычисление:

- ОНА= ВВР* ставка налога на прибыль (ВВР- вычитаемая временная разница);

- ОНО= НВР* ставка налога на прибыль (НВР- налогооблагаемая временная разница).

Отложенный налог подчиняется международным стандартам IAS 12 «Налог на прибыль». Стандарт применив во всех странах, где предприятие именуется налогоплательщиком.

Опыт зарубежных стран

США и страны Западной Европы неоднократно проводили экономические пятилетки, во время которых главной политикой становилось «становление налогового нейтралитета». Но соединить интересы государства, населения и фондовых бирж воедино — не удавалось ни разу. Т.к. у каждой из сторон диаметрально противоположные виды на налогообложение. Согласитесь, налогоплательщики заинтересованы в минимальных выплатах, государство заинтересовано как в повышении уровня бюджета, так и в создании льгот для граждан, а льготы никаким образом не вписываются в «нейтральное» положение. После провальных попыток, правительство США довольно четка разделило финансовые отчеты с налоговыми.

В Российской Федерации

Законодательством РФ многочисленное количество раз были введены поправки, которые вносили как существенные, так и не существенные изменения. При этом, хочется отметить, что до конца 2002 года в бухгалтерском учете России не существовала такого понятия, как отложенный налог. Уже в 2003 году вступил в действие метод отсрочки платежа. Просуществовала данная модель около 9 лет, а после заново подверглась поправкам. Связано это было с значительным изменением процентных ставок. А изменения привели к модели обязательств по учету о прибылях и убытках.

В следующие 3 года закон подвергался нововведениям еще два раза, а последние вступили в силу в 2011 году. Но важным фактом остается то, что до сих пор ни один из международных стандартов не признан на территории РФ, в том числе и IAS 12.

Выводы

Страны заинтересованы в совершенствовании системы налогообложения, стараются вводить и тестировать различные методы, чтобы добиться более удобной и справедливой для всех сторон выплаты налога на прибыль. Далеко не всегда удается сохранить интересы всех участников экономической системы. Чтобы довести каждый из пунктов до грамотного изложения и донесения информации требуются годы опыта. Даже высоко развитые страны за многолетнюю историю допускали массу ошибок вводя новые законы.

Налог на прибыль пополняет существующие бюджеты государств, а его процентная ставка зависит от уровня развития экономики. Признавать стандарты и существование отложенного налога соглашаются не все страны участницы МСФО (Международные стандарты финансовой отчетности). При этом, как Вы уже убедились из прочитанного, каждое государство создает для себя собственные правила и старается придерживаться только их. А на предприятиях существует обязательство выполнения стандартов МСФО. Абсурдно, не так ли?

В бухгалтерском балансе в разделе «Актив» есть строка «Отложенные налоговые активы». С учётом этого показателя формируется внеоборотный актив предприятия. И если значение других строк, таких как «Финансовые вложения» или «Нематериальные активы», можно понять с первого раза, прочитав только их определение, то с отложенными активами все гораздо сложнее. Дать простыми словами определение, что это такое - отложенные налоговые активы (ОНА), можно только детально отследив природу их возникновения и порядок учёта.

Что такое отложенные налоговый актив, и природа его возникновения

Правила ведения бухгалтерского учёта отличаются от налогового/фискального учёта. Это две разные системы, у каждой из которых есть собственные задачи и цели.

Бухгалтерский учёт позволяет фиксировать и получать сводные данные о состоянии имущества предприятия на отчётную дату, фискальный - формирует базу для налогообложения прибыли хозяйствующего субъекта. Поэтому неудивительно, что эти две системы по-разному учитывают доход предприятия, балансовую стоимость всех видов его имущества (см. ) и других оборотных и внеоборотных активов, а также его обязательства.

В результате возникают постоянные и временные разницы (ВР) между цифрами в бухгалтерском и фискальном учётах. ВР и есть расчётная цифра для исчисления отложенного налогового актива или обязательства.

Чаще всего такие разницы возникают в следующих случаях:

- при определении дохода (из-за разницы даты признания доход в бух. учёте и в налоговом учёте может отражаться в разных периодах);

- при разных способах определения амортизации по балансу и при формировании валового расхода;

- при создании резервов (разная методика расчёта резерва отпусков и резерва сомнительных задолженностей).

Кроме того, ОНА могут возникнуть, если предприятие переплатило налог на прибыль или не использовало в отчетном периоде убыток с целью уменьшения налога на прибыль (см. ).

Если разница приводит к уменьшению фискальной базы за отчётный период, значит это вычитаемая налоговая разница.

Пример возникновения ОНА на расхождении данных налогового и бухгалтерского учёта при определении амортизации.

Бухгалтерская амортизация основных средств ТОВ «А» за 2017 год составила 400 тыс. руб., а налоговая – 150 тыс. руб. ТОВ «А» имеет право уменьшить налогооблагаемую прибыль за 2017 год только на 150 тыс. руб.

Но ведь и сумма разницы амортизации в 250 тыс. рублей остается в учёте, и эта цифра в дальнейшем участвует в формировании балансовой стоимости основных средств хозяйствующего субъекта.

В данном случае предприятие может признать наличие ОНА в сумме 50 тысяч рублей (250 тыс. руб. х 20%) и в следующем отчётном периоде, при очередном формировании расходов на амортизацию (см. ), уменьшить свою налогооблагаемую прибыль на эту сумму.

Важно! При расчёте ОНА применяется та ставка налога на прибыль, которая установлена НК РФ для данных операций на дату совершения такой операции. Но перед тем как рассчитывать отложенные налоговые обязательства (ОНО), необходимо правильно рассчитать вычитаемую временную разницу.

Отложенные налоговые обязательства тоже влияют на формирование налога на прибыль с учётом временных разниц, но при возникновении ОНО бухгалтерская прибыль больше, чем фискальная, и эта разница попадает под налогообложение.

Полезно прочитать, кто может быть . Особенности заключения договора между номинальным директором и бенифициарным владельцем.

Команда сайта Мир Бизнеса рекомендует всем читателям пройти Курс Ленивого Инвестора, на котором вы узнаете как навести порядок в личных финансах и научиться получать пассивный доход. Никаких заманух, только качественная информация от практикующего инвестора (от недвижимости до криптовалюты). Первая неделя обучения бесплатная!

Регистрация на бесплатную неделю обучения

Команда сайта Мир Бизнеса рекомендует всем читателям пройти Курс Ленивого Инвестора, на котором вы узнаете как навести порядок в личных финансах и научиться получать пассивный доход. Никаких заманух, только качественная информация от практикующего инвестора (от недвижимости до криптовалюты). Первая неделя обучения бесплатная!

Регистрация на бесплатную неделю обучения

Как показать ОНА

Учёт отложенных налоговых активов ведётся только по бухгалтерии, в налоговые декларации эти сведения не вносятся.

Кроме того, учитывать ОНА могут только плательщики налога на прибыль, которым важна правильность и объективность формирования расходной и доходной части их бизнеса. Упрощенцы, которые платят налог с оборота либо в фиксированной сумме, при заполнении своей финансовой отчётности могут ставить прочерки в графе для ОНА.

Если сумма ОНА на отчётную дату фиксируется в балансе предприятия, то изменение состояния ОНА и ОНО отражается в Отчёте о финансовых результатах. Оба эти документа составляются в рамках годовой финансовой отчётности.

В бухгалтерском балансе ОНА учитываются на счёте 09, и по дебету корреспондируется с 68 счётом «Расчёты по налогам и сборам», а по кредиту ещё и с 99 счётом «Прибыли и убытки».

По дебету отложенные налоговые активы увеличивают величину внеоборотных активов хозяйствующего субъекта за отчётный период, а по кредиту – уменьшают. После полного выбытия отложенного актива, он списывается на дебет счёта «Прибыли и убытки».

Использование ОНА

В соответствии с ПБУ 18/02, хозяйствующие субъекты имеют право использовать ОНА только в том случае, если они планируют в будущих периодах получение прибыли. Наращивать убытки за счёт ОНА невозможно.

В том случае, если предприятие не ожидает в будущих периодах прибыли, оно должно будет пересмотреть свои ОНА и уменьшить их на расчётную сумму (размер убытка × 20%).

Обязанность пересчёта отложенных налоговых активов также может возникнуть, если законом будет изменена ставка на прибыль. В этом случае ОНА пересчитывается по состоянию на последний день действия старой ставки, и результат отражается в прибыли или в убытках.

Заключение

Понятия ОНА и ОНА – относительно новые для российского бухгалтерского учёта и взяты из стандартов международной финансовой отчётности. Цель введения временных разниц – максимальное сближение налогового и бухгалтерского учёта для упрощения процедур фискального контроля за правильностью формирования налога на прибыль.