Что закреплено в законодательстве

При покупке недвижимости любой гражданин Российской Федерации имеет право получить 260000 рублей в виде налогового вычета. Для этого необходимо написать заявление в территориальное отделение федеральной налоговой службы.

Согласно действующему законодательству Российской Федерации, при покупке недвижимости любой человек может подать заявление в налоговую службу для получения налогового вычета в размере до 260 тысяч рублей. Подобная информация скрыта, поэтому не удивительно, что множество граждан не знают о подобной возможности.

Самое главное – самостоятельно обратиться к сотруднику ФНС, собрать необходимый пакет документов и написать соответствующее заявление.

Принцип получения денег состоит в том, что человек возвращает часть уплаченных им налогов. Однако для возврата средств необходимо определиться со статьей расхода. К ней можно отнести приобретение недвижимости. Размер выплаты ограничен 260 тысячами рублей и рассчитывается, исходя из затрат на приобретение жилья.

Таким образом, гражданин РФ имеет право вернуть часть уплаченных налогов в размере 13% от стоимости жилья. Однако если квартира стоит более 2 000 000 рублей, получить больше 260 000, не получится.

При использовании заемных средств для приобретения квартиры размер выплаты увеличивается. Гражданин РФ имеет право получить 13% от стоимости квартиры до 3 000 000 рублей. Подобное правило существует по причине уплаты ипотечных процентов.

Важно! Если гражданин РФ приобретает жилье, используя различные государственные программы, то вернуть налог он может только с той части уплаченных средств, которые он потратил сам.

Что такое имущественный налоговый вычет

Официально трудоустроенный гражданин уплачивает налог на доходы физических лиц в размере 13% от заработной платы. Перечисляет взнос работодатель. Сборы формируют базу, часть средств из которой человек может вернуть при приобретении недвижимости.

Государство обязуется возвратить 13% от стоимости квартиры, частного дома и всех затрат, связанных с приобретением. Однако сумма, с которой можно получить выплату, ограничена 2 000 000 рублей. Таким образом, если гражданин приобрел недвижимость стоимостью 2 500 000 рублей, то он получит 260 000 рублей.

Если человек приобрел квартиру стоимостью 1 500 000 рублей, потратил на ремонт 150 000 рублей, то размер выплаты составит (1500000 + 15000) * 13% = 214 500 рублей.

Получить выплату сразу не получится тем, у кого сформированная база небольшая. Вычет предоставляется всем, однако получить его можно по частям. Например, если гражданин за все время официального трудоустройства накопил на счету сумму уплаченных налогов равную 150 000 рублей, а размер выплаты составляет 260 000 рублей, то он сначала получит 150 000, а в следующем году остальную сумму.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам.

Однако, если накопленных налогов достаточно, то выплата производится единовременно. Существует альтернативный вариант. Если оба супруга официально трудоустроены, то они могут подать заявление на получение выплаты за часть своего приобретенного имущества. Таким образом, возврат налога будет произведен с двух счетов. Суммарно выйдет полный положенный размер.

За квартиру, купленную по ипотечной программе кредитования, гражданин РФ имеет право получить увеличенную выплату, ограниченную 3 000 000 *13% = 390 000 рублей.

Кто может получить 260 тысяч рублей, а кто нет

Получить 260 00 рублей от государства за приобретение недвижимости может не каждый человек.

Необходимо соблюдать несколько требований:

- иметь гражданство РФ, постоянное место жительства, проживать в России не менее полугода;

- иметь официальный доход, с которого ежемесячно перечисляется налог в размере 13% от суммы всего заработка;

- потратить личные средства на приобретение недвижимости в своем регионе.

Однако существуют лица, которые при всем желании не смогут получить выплату.

К ним относятся:

- люди, которые по каким-либо причинам не платят налогов;

- граждане, которые не имеют официальной работы;

- люди престарелого возраста, получающие пенсионное обеспечение 3 годя подряд;

- ИП, ЧП, которые освобождены от уплаты налога на доходы физических лиц;

- другие люди, которые не попадают под категорию получателей выплаты в соответствии с действующим законодательством РФ.

Если супружеская пара при приобретении квартиры оформила право собственности на обоих супругов, то получить выплату может каждый из них, исчисляемую исходя из стоимости части собственности.

Важно! Если недвижимость признана совместной собственностью, то получить выплату сможет один из супругов, в частности тот, на кого оформлено право собственности.

По каким затратам можно получить компенсацию

Налоговый вычет за приобретение недвижимости начисляется исходя из видов затрат.

Существует три основных направления:

- расходы на покупку квартиры, частного дома, то есть стоимость недвижимости;

- расходы, направленные на погашение ипотечных процентов;

- затраты, связанные с уплатой процентов ипотечного рефинансирования;

- затраты, связанные с ремонтом квартиры в новостройке, если подобный пункт описан в акте приема-передачи имущества.

Получить выплату можно за приобретение следующих видов недвижимости:

- частный дом, предназначенный для постоянного проживания;

- квартира в многоквартирном доме, коттедже;

- доля в квартире, комната любой площади;

- участок, предназначенный для дальнейшего строительства жилья.

Однако существуют другие виды расходов, которые можно включить в стоимость приобретенной недвижимости.

К ним относят:

- затраты, связанные с проведением ремонтных, отделочных, строительных работ;

- расходы, связанные с приобретением строительных материалов, предназначенных для возведения частного дома;

- затраты на приобретение отделочных материалов для проведения ремонта в жилом готовом помещении;

- расходы, связанные с разработкой и проектированием нового дома, составлением соответствующей документации;

- затраты, направленные на оплату услуг сторонних организаций, осуществляющих поставку сетей коммуникаций (свет, газ).

Выплаты не осуществляются за приобретение нежилой недвижимости, «апартаментов», дачи, не предназначенной для постоянного проживания.

Как высчитывается подлежащая выплате сумма

Рассчитать размер выплаты не сложно. Необходимо исходить из стоимости приобретенной недвижимости, затрат, а также налоговой ставки в размере тринадцати процентов. Как уже было сказано, получить выплату можно только в размере не более 260 000 рублей, рассчитанную исходя из стоимости недвижимости равной 2 000 000 рублей.

Учтите! Приобретение квартиры в ипотеку связано с дополнительными расходами, направляемыми на погашение процентов по кредиту. В этом случае государство дает возможность получить выплату в размере до 390 000 рублей.

Едино разово получить выплату можно только в том случае, если общий размер уплаченного НДФЛ более суммы, подлежащей компенсации. Иначе оплата будет происходить по частям.

Пример

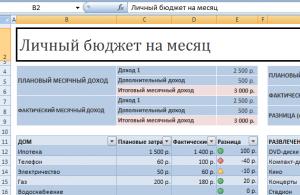

Гражданин Сидоров Н. на протяжении 3 лет исправно работает на предприятии, получая ежемесячно заработную плату в размере 15 000 рублей. В 2017 году он приобрел квартиру стоимостью 1 300 000. В акте приема-передачи имущества указано, что квартира сдана без отделки. На ремонт он потратил 350 000 рублей. Сидоров Н. подал заявление в ИФНС на получение имущественного вычета.

Сумма выплаты составит:

(1 300 000 + 350 000) * 13% = 214 500 рублей.

Рассчитаем единовременную выплату, которую Сидоров Н получит в текущем году:

(15 000 * 13%) * 36 = 70 200.

Таким образом, за приобретение недвижимости гражданин Сидоров Н. в 2017 году получит 70 200 рублей. Однако он имеет право не оплачивать НДФЛ на оставшуюся сумму 144 300 или получить компенсацию в последующее годы, когда база будет сформирована в полном объеме.

Не использовали налоговый вычет первый раз, воспользуйтесь при второй покупке жилья

Существуют некоторые правила получения выплаты за приобретение недвижимости, на которые следует обратить внимание. В 2014 году вступили в силу изменения, в соответствии с которыми граждане получили возможность получать выплату не только при первичном приобретении жилой собственности.

Важно! Стоимость недвижимости, за которую можно получить вычет осталась прежней — 2 миллиона рублей.

Существует два важных условия:

- первая приобретенная недвижимость должна быть куплена до 2014 года;

- гражданин РФ не воспользовался правом получения выплаты.

Таким образом, если человек не знал о своем праве получения выплаты при приобретении первой квартиры, он сможет воспользоваться им во второй раз. Главное условие – это начисление компенсации за покупку жилья один раз в жизни.

260 тысяч рублей для пенсионеров

Пенсионеры, которые недавно вышли на заслуженный отдых и получают обеспечение от государства, также имеют право воспользоваться имущественным вычетом.

Однако существуют некоторые ограничения:

- постоянное место жительство на территории РФ в течение последних шести месяцев;

- получение пенсионного обеспечения на протяжении не более 36 месяцев подряд.

Пенсионерам предоставляется возможность вернуть уплаченный НДФЛ за 3 последних налоговых периода. Таким образом, пенсионеру выплачивается сумма, накопленная за четыре последних года, но не более 260 000 рублей.

В сумму НДФЛ входят не только доходы от получения заработной платы, но и средства, получаемые от сдачи квартиры в аренду, продажи дома, автомобиля и тому подобное. Если пенсионер ранее уплачивал налог от подобных видов деятельности, он может вернуть его назад.

Пошаговая инструкция для получения 260 000 рублей

Получить выплату можно двумя законными способами: в налоговой инспекции, у работодателя. Однако, воспользовавшись первым вариантом, налогоплательщик сможет увидеть живые деньги только в конце года, после окончания текущего налогового периода. Средства можно направить на любые цели. Государство не регулирует направление компенсации.

Второй вариант подходит для тех, кто продолжает официально работать и не желает больше уплачивать НДФЛ. Причитающаяся сумма пойдет на его погашение. Работник будет получать заработную плату в полном размере, без вычета 13%.

Например, если раньше полная сумма заработной платы сотрудника составляла 20 000 рублей, но на руки он получал: 20 000 – (20 000 *13%) = 17 400 рублей. Теперь 2 600 не будут удерживаться из заработной платы.

Обратите внимание! Для того чтобы получить выплату, необходимо определиться с вариантом возврата. От этого будет зависеть процедура подачи документов.

Однако при обоих вариантах необходимо:

- собрать полный пакет документов;

- предоставить налоговую декларацию 3-НДФЛ;

- дождаться уведомления о проведении камеральной проверки предоставленной документации.

Затем стоит выбрать один из предложенных вариантов получения компенсации.

Забрать деньги одной суммой

В случае если гражданин выбрал вариант получения компенсации на руки, необходимо дождаться уведомления о возможности возврата НДФЛ. Затем составляется заявление, направляемое в федеральную налоговую службу.

В нем в обязательном порядке содержится информация:

- ФИО налогоплательщика, контактная информация, адрес места проживания;

- реквизиты личного расчетного счета в банке.

ВНИМАНИЕ! Посмотрите заполненный образец заявления в налоговую на возврат налога по 3-НДФЛ:

Заявление прилагается к полному пакету документов и подается сотруднику ФНС. Бумаги проверяются, выносится решение о выдаче, средства перечисляются.

В счет будущего налога

Помните! Если налогоплательщик желает направить сумму компенсации в счет будущего НДФЛ, полученное уведомление о возможности получения выплаты направляется работодателю. Кроме того, пишется заявление в свободной форме.

Однако в нем следует указать обязательную информацию:

- требование не вычитать НДФЛ до окончания налогового периода;

- требование не вычитать НДФЛ до исчерпания средств.

Если после направления заявления работник увольняется, а сумма остается не оплаченной, то он имеет право обратиться в ФНС за получением остатка.

Посмотрите видео. Как получить от государства 260 000 рублей налогового вычета:

Необходимые документы

Для получения компенсации от государства за приобретенную недвижимость необходимо собрать пакет документов:

- в бухгалтерии своей организации необходимо получить справку по форме 2-НДФЛ за последний отчетный период;

- документы, подтверждающие расходы на приобретение недвижимости (квитанции, чеки, ордера, все, что может подтвердить затраты);

- копия паспорта гражданина РФ (необходимо отсканировать все страницы, даже пустые);

- свидетельство о заключении/расторжении брака (если собственность приобретается как совместная);

- документы, удостоверяющие право собственности на недвижимость (договор купли-продажи, контракт долевого участия в строительстве);

- подтверждение проведения регистрации сделки.

Вышеуказанные документы являются обязательными для предоставления. Однако в некоторых случаях может потребоваться предоставить другие бумаги.

Помните! Копии в обязательном порядке заверяются нотариусом под его личную подпись и печать. Также на каждом документе ставится оттиск «копия верна». После сбора документов заполняется налоговая декларация по форме 3-НДФЛ.

Дополнительные документы при ипотеке

Если недвижимость приобретена на средства, предоставленные банком, налоговой службе потребуется представить дополнительные документы:

- действующий ипотечный договор;

- справку о начислении процентов за весь период;

- справку о внесении ежемесячных платежей и отсутствии задолженности.

Как получить от государства 260 000 рублей и возможно ли это? Да, вполне. У многих людей, узнавших об этом, появляются и жгучее желание поскорей разузнать подробности. Действительно, четверть миллиона - деньги неплохие. 99,9% населения, услыхав об этой сумме, сразу прикидывают, на что бы они её потратили. Но всё не так просто. К сожалению, в России просто так деньги никому не дают. Нужно соответствовать кое-каким условиям.

Общее положение

Первое, что стоит отметить вниманием, рассказывая о том, как получить от государства 260 000 рублей, так это основное условие. И заключается оно в следующем: каждый может стать обладателем данной суммы, но только единожды за всю свою жизнь. Ну а второе условие такое - эти деньги выдают людям, купившим жилье. Или собирающимся его прибрести.

260 000 рублей от государства может получить каждый гражданин РФ, оплачивающий подоходные налоги. Выдают сумму тому, кто приобретает жилье себе или несовершеннолетнему ребёнку.

Конкретизация средств

Говоря о том, как получить от государства 260 000 рублей, нужно отметить вниманием один немаловажный нюанс. Указанная сумма - максимальная. Вообще, как правило, гражданину выдают 13% от стоимости жилья, на которое он положил глаз, при этом она не должна превышать двух миллионов рублей. Вот и получается максимум в 260 000 руб.

В том случае, если квартира/дом стоят меньше 2 000 000 руб., то недостающую сумму человек может «добрать» тогда, когда будет осуществлять следующую покупку недвижимости.

Пару слов об ипотеке. Люди, оформляющие данный вид займа, особенно интересуются тем, как получить от государства 260 000 рублей. Что ж, помимо пресловутых 13%, они имеют право на возвращение 13% с уплаченных процентов по кредиту. Что это значит? Элементарную вещь. Человек, купивший жильё в ипотеку, имеет полное право на более «привлекательную» сумму. Но и тут есть своё ограничение. Оно равно не двум, а трём миллионам рублей.

Вычет

Все документы для возвращения денег, уплаченных по процентам, подаются в налоговую службу. Туда необходимо отнести несколько бумаг. Потребуются налоговая декларация по НДФЛ за 12 месяцев, справки о доходах с места работы, документы на производственные расходы и подтверждающие право на жилье. Если всё это есть, то человек имеет возможность получить 260 000 рублей от государства. Налоговый вычет будет произведён, только перед всем этим инспекторы должны рассмотреть заявление человека и проверить бумаги. Потом средства перечисляют по указанным реквизитам. Но нужно понимать, что делается всё далеко не за неделю. Ждать придётся долго.

На что ещё можно потратить деньги?

Есть ещё бесчисленное множество нюансов, касающихся того, как получить от государства 260 000 рублей. «Доступно каждому!» - такой слоган слышится повсеместно. На деле всё не совсем так. Хотя да, каждому, кто намеревается строить или покупать дом, квартиру, дачу или другое жилое имущество. Деньги нельзя пустить на то, на что захочется. Ими можно оплатить проект и смету, материалы для строительства и отделки, труд ремонтников, проведение и подключение коммуникаций.

Правда, ещё совсем недавно стали давать разрешение на так называемую перекредитацию. Что это значит? Например, человек узнал о выгодных ипотечных предложениях другого банка. Но слишком поздно - кредит-то он уже оформил давным-давно. Ничего страшного. Он может взять там кредит и погасить за счет этих средств ипотеку. После чего уже отдавать долг на более выгодных условиях данному банку. При чем тут государства? При том что её тоже можно пустить на оплату процентов.

Прочие документы

Многие люди интересуются тем, как получить от государства 260 000 рублей. Советы тех, у кого это уже получилось, нередко могут помочь упростить себе задачу. Как показывает практика, в налоговую нужно принести как можно больше разнообразных документов. При себе должно быть не только свидетельство о гос. регистрации права собственности на имущество. Ещё важно взять договор о его приобретении. Там должна быть обозначена стоимость жилья. Если это участок с домом, то цена указываться в отдельности - как за постройку, так и за землю.

Ещё обязательно иметь акт о приёме-передаче жилища налогоплательщику. Помимо этого, важно наличие договора участия в долевом строительстве и уступки права требования на квартиру/дом/участок. И наконец, необходимо предоставить судебное решение, являющееся окончательным подтверждением права собственности человека.

Но даже это ещё не всё. Все документы на оплату тех или иных расходов должны быть у человека при себе. Это квитанции, кассовые и товарные чеки, выписки, расписки, платежные поручения… и всё перечисленное обязано содержать в себе ФИО человека, подающего заявление на получение материальной помощи.

Кредитные бумаги

Если человек оформлял ипотеку, то ему ещё потребуется предоставить дополнительные документы. Вместе с ними получится самая настоящая увесистая папка. Так вот, нужны ипотечный/кредитный договор, график погашения займа и «капающих» процентов, а ещё справка, выданная банком. В ней должна содержаться подробная информация о процентах, которые гражданин уже успел выплатить. Доказательством тому будет являться выписка со счета. Естественно, её также понадобится предъявить.

Вот как получить от государства 260 000 рублей на недвижимость. Документов очень много. Больше даже, чем на получение ВНЖ в какой-нибудь высокоразвитой стране. И это даже вызывает улыбку, учитывая, что речь идет максимум о 260 тыс. руб.

Пример

Чтобы понять, как всё работает, нужно перенести теорию на практику. Достаточно будет одного примера.

Итак, есть человек, условно его можно назвать Антоном. Он трудоустроен и в месяц получает 45 тысяч рублей. Но также он уплачивает 13% от этой суммы в качестве налога. Эта сумма составляет 5 850 р. Получается, что за один год Антон выплатит 70 200 рублей. И это как раз та сумма, которую государство вернёт Антону в виде Но нужно помнить, что право получить такую «привилегию» действует лишь в том году, когда он приобретает имущество.

Антон решает купить квартиру за 2 000 000 рублей. И, в соответствии с законом, ему полагается пресловутый 13-процентный вычет - 260 000 р. Если зарплата Антона останется такой же, то в течение трех лет он будет получать вычет в размере 70 200 рублей, и потом ещё один год - 49 400 р. Вот как получить от государства до 260 000 рублей. Простые налоги, которые человек просто легально не платит, работая - вот что подразумевает эта А если ещё вспомнить, сколько всяческих бумаг надо предоставить, чтобы получить разрешение от налоговой! В итоге ведь, по сути, человеку выдают заработанные им же деньги. Не удивительно, почему многие сейчас предпочитают работать без трудоустройства - это действительно выгодней.

Что ещё стоит знать

Стоит также отметить, что пресловутые 13%, кровно заработанные, между прочим, можно вернуть в качестве компенсации за платное лечение (дорогостоящую операцию, например) или за учёбу. Естественно, потребуется предоставить массу бумаг, как и в ранее упомянутом случае. Но кроме актов на покупку жилья и всего прочего, нужно будет собрать договор о платном лечении/обучении, лицензию учреждения (клиники или вуза), платёжные квитанции и НДФЛ. Затем - всё так же. Подача документов в налоговую и долгое ожидание. Если верить отзывам, то заявление могут рассматривать до трёх месяцев. После принятия решения в течение 30 дней человеку на счет придут деньги.

Что ж, как можно видеть, соблазнительные 260 000 рублей просто так никому не дают. Только налогоплательщикам и из их же средств. Впрочем, если человек трудоустроен и ежемесячно отдает 13% в казну государства, он просто обязан воспользоваться такой возможностью и, что называется, забрать своё. В конце концов, 260 тысяч - это тоже деньги, и неплохие.

Кстати, есть и более выгодные предложения. Например, «молодая семья». В рамках этой программы тоже выдают деньги на приобретение жилья. Документов и волокиты много, но зато можно получить не 13, а 30 процентов или даже 35% (при наличии ребёнка).

Некоторым гражданам полагается сумма размером 260 000 рублей от государства. Однако далеко не все могут рассчитывать на ее получение. Для этого необходимо выполнение ряда условий и соответствие самого заявителя требованиям законодательства. Размер выплаты обусловлен максимальной планкой имущественного вычета, так как он предоставляется в объеме 13% от величины 2 млн. руб. Регулируются вопросы предоставления выплаты НК РФ.

Как получить?

С 1 января 2018 года введены поправки в НК РФ, определяющие возможность гражданам получить сумму имущественного вычета до 260 тысяч рублей. Она полагается в виде возврата перечисленного в бюджет объема подоходного налога. Причем если у налогоплательщика не очень большой доход подавать документы можно несколько лет подряд пока сумма не достигнет максимального порога.

Для получения этих средств необходимо действовать согласно пошаговой инструкции :

- Подготовка документов требуемых в конкретном случае.

- Обращение в налоговую службу.

- Получение средств, которые предполагаются в зависимости от полученных доходов и стоимости приобретенной недвижимости.

- Для обращения обязательно потребуются документы, которые подтверждают наличие затрат и налогооблагаемого дохода.

Любой налогоплательщик, имеющий доступ в личный кабинет на сайте ФНС и ЭЦП может представить документы в режиме онлайн. Для этого необходимо действовать согласно пошаговой инструкции:

- Войти в личный кабинет.

- Выбрать вкладку «Физические лица».

- Кликнуть по услуге «Налог на доходы физлиц и страховые взносы».

- Пройти в пункт «Декларация по форме 3-НДФЛ».

- Выбираем пункт «Заполнить декларацию онлайн».

- Если файл уже подготовлен в специальной программе, выбирают пункт «Отправить сформированную декларацию». Если же необходимо оформить ее с нуля, кликаем «Заполнить новую».

- Вносим корректные данные и отправляем, прикрепив необходимые документы.

Есть вопрос или нужна помощь юриста? Воспользуйтесь бесплатной консультацией:

После подписания и отправки можно отслеживать статус заявления в личном кабинете. После проверки представленных документов статус появится «Принят». После этого пользователь отправляет реквизиты для перечисления средств и ожидает их поступления.

Вычет при покупке жилья

Размер предоставляемой суммы в 260 тысяч рублей предполагается именно при покупке жилья стоимостью не более 2 млн. руб. Даже если объект был приобретен за более высокую цену, для расчета вычета принимается только указанная сумма.

Обращаться в налоговую можно не только при покупке квартиры, но и дома, земельного участка.

Также налогоплательщик вправе возместить уплаченный налог при проведении ремонта, если купил квартиру без чистовой отделки у застройщика.

Вычет «на себя»

Другим видом стандартного налогового вычета является получение средств «на себя». Такая возможность предоставляется исключительно определенным категориям налогоплательщиков, включая инвалидов ВОВ, ликвидаторов последствий катастрофы в Чернобыле. Таким категориям предоставляется ежемесячный вычет в объеме 3000 руб.

Объем в 500 руб. предполагается для обладателей звания Герой СССР и России, инвалиды детства, кавалеры Ордена Славы и т.д. Способ предоставления – вычет из облагаемой подоходным налогом суммы (3000 или 500 руб.).

Вычет на ребенка

Многие налогоплательщики пользуются вычетом на детей, который предоставляется в размере:

- 1400 руб. на первого и второго;

- 3000 руб. для каждого следующего.

Способ предоставления такой же, как в случае получения вычета «на себя». Для оформления потребуется представить работодателю заявление и свидетельство о рождении детей.

При наличии права на 2 вычета заинтересованное лицо получает максимальный из них.

Обучение

Кроме стандартных существуют социальные вычеты. Одним из них выступает возможность возмещения суммы налога, уплаченной за обучение. При этом действуют определенные правила:

- сумма оплаты берется не более 50 000 руб. в год;

- ребенку не более 24 лет;

- обучение на очной форме.

Для получения денежных средств необходимо обратиться в ИФНС с заявлением, формой 2-НДФЛ и бумагами, подтверждающими расходы:

- договор с учебным учреждением;

- квитанции об оплате;

- лицензия на осуществление образовательной деятельности.

Сумму получают на банковскую карту, счет или сберегательную книжку в зависимости от выбора заявителя.

Здоровье

Вторым видом социального возмещения налога является средства, потраченные на лечение. Для оформления заинтересованное лицо обращается в ИФНС и представляет следующие виды документов:

- договор с медицинской организацией;

- чеки, квитанции, подтверждающие расходы;

- справка от врача, подтверждающая необходимость проведения лечения;

- справка 2-НДФЛ;

- декларация 3-НДФЛ.

Пенсия

На отчисления в Пенсионный фонд налогоплательщик вправе также получить возмещение налога согласно п.5 ст. 219 НК России. Для этого сумма дополнительных взносов принимается не более 120 тыс. руб., а заинтересованному лицу необходимо обратиться в отделение ФНС в любой период года.

Благотворительность

Социальным вычетом является сумма, возмещаемая с благотворительных перечислений. Она не может быть более 25% от дохода заявителя. Однако законодательством предусмотрены случаи, когда он не может быть предоставлен:

- если деньги не напрямую перечислялись в соответствующие организации;

- расходы, которое понесло физическое лицо, предполагали для него обретение выгоды;

- деньги перечислены в адрес не благотворительной организации а физического лица.

Кто может претендовать на возврат имущественного налогового вычета?

В случае с приобретением квартиры или другой недвижимости претендовать на получение возмещения может исключительно налогоплательщик, ранее не получавший подобные средства от государства.

Повторно сделать это не удастся.

При получении других видов вычетов заявитель обязательно должен быть налогоплательщиком и иметь право на оформление согласно нормам НК РФ. Кроме того, обязательно представление подтверждающих документов.

Кто не может претендовать?

Повторное представление вычета на приобретение жилья невозможно. Кроме того, лицо, не выплачивающее налог с доходов, не может получить возмещение от государства.

Для уточнения перечня лиц, имеющих право в конкретном случае, необходимо обратиться в налоговую службу для уточнения.

В результате, сумму до 260 000 руб. может получить каждый налогоплательщик, купивший жилье. Сумма не выплачивается единовременно, а объем представления зависит от дохода заинтересованного лица. Для оформления необходимо обратиться в отделение налоговой службы и представить подтверждающие документы.

Внимание! В связи с последними изменениями в законодательстве, информация в данной статьей могла устареть. Вместе с тем каждая ситуация индивидуальна.

Для решения своего вопроса заполните следующую форму или позвоните по телефонам, указанным на сайте, и наши юристы Вас бесплатно проконсультируют!

Немногие знают, что каждый россиянин имеет право раз в жизни получить от государства 260 000 рублей. Это право возникает, если вы покупаете или уже купили жилье.

Сумма полагается любому гражданину РФ, который платит подоходный налог и покупает недвижимость для себя или для несовершеннолетнего ребенка.

Сколько именно можно получить: 13% от стоимости квартиры (но не более чем с 2 000 000 рублей) — т.е. максимум 260 000 р. Если жилье стоит меньше 2 000 000 р., то можно «добрать» недостающую сумму в момент следующей покупки недвижимости.

Если жилье куплено в ипотеку, то, кроме 13% от стоимости жилья, вы также имеете право получить 13% от суммы уплаченных процентов по ипотеке. Т.о. те, кто покупает недвижимость в ипотеку, имеют возможность получить больше 260 000 рублей (ограничение – 3 млн. руб.).

Документы подаются в налоговую по месту постоянной регистрации. Сделать это можно после оформления права собственности или — в случае покупки квартиры в строящемся доме — с момента подписания акта приема-передачи.

Возвращать будем НДФЛ – налог на доходы физических лиц, по-старому «подоходный налог». Судя по названию, налогом облагаются полученные доходы налогоплательщика по нескольким ставкам, основная ставка – 13%. Каждый работающий гражданин прекрасно знает, что такое НДФЛ, потому что работодатель регулярно вычитает из его зарплаты 13%. В этом случае все заботы об исчислении, удержании и оплате налога ложатся на плечи бухгалтерии работодателя. Она же и отчитывается в налоговую о всех суммах удержанного НДФЛ. Гражданину с налоговой инспекцией взаимодействовать не требуется.

Налоговые вычеты по НДФЛ – это льготы, которое предоставляет государство по подоходному налогу. Тема эта очень большая и неоднозначная, содержит в себе много нюансов.

В частности, имущественный налоговый вычет можно получить в размере понесенных расходов:

1. На строительство или покупку квартиры, жилого дома, другого жилого имущества, земли, в том числе (касается только первичного жилья):

Расходы на проект и сметы;

Расходы на строительные и отделочные материалы;

Расходы на работы и услуги по отделке и ремонту;

Расходы на подключение к коммуникациям.

2. На проценты по кредитам, полученным для целей, указанных в п. 1.

3. На проценты по кредитам, полученным для погашения кредитов, указанных в п. 2 (перекредитование). Например, если вы узнали, что в другом банке можно получить ипотеку с более низким процентом, вы можете взять там кредит и погасить первый, то есть перекредитоваться. Эта возможность появилась совсем недавно.

Максимальная сумма имущественного вычета при покупке квартиры – 2 млн. руб., таким образом из бюджета можно вернуть до 260 тыс. руб. живых денег на свой счет в банке, если, конечно, позволяют доходы. Дополнительно можно получить вычет по расходам на проценты .

На эти суммы можно уменьшить налогооблагаемый доход и вернуть из бюджета удержанный подоходный налог только по ставке 13%. Если вы получали, к примеру, дивиденды, которые облагаются по ставке 9%, то по дивидендам нельзя получить вычет.

Данный имущественный вычет предоставляется один раз в жизни. При приобретении имущества в собственность несовершеннолетнего за него вычет может получить законный представитель, то есть родитель, опекун, попечитель. Так как ребенок своих доходов не имеет, то вычет производится из доходов законного представителя, облагаемых по ставке 13%.

Пример:

В течение 2012 года гражданин получал зарплату по 25000 руб. в месяц. Общий доход за год = (25000 х 12 мес.) = 300000 руб. Из его зарплаты ежемесячно удерживался подоходный налог по ставке 13%, который равен (300000 х 13%) = 39000 руб. Эта сумма была уплачена в бюджет работодателем.

Гражданин в сентябре 2012 года взял ипотеку под 12% годовых на 20 лет и купил квартиру стоимостью 2,5 млн. руб. За сентябрь-декабрь 2012 он заплатил банку проценты по ипотеке (2500000 х 12% / 12 мес. Х 4 мес.) = 100000 руб.

В данном случае он не может запросить вычет более 300 тыс. руб., то есть больше полученного дохода за 2012 год. Таким образом, гражданину вернется сумма в размере (300000 х 13%) = 39000 руб. Рекомендуется в налоговой декларации за 2012 год указать, что к вычету предъявляются 100000 руб. уплаченных процентов и 200000 руб. расходы на покупку квартиры.

Остается неиспользованной сумма (2000000 – 200000) = 1,8 млн. руб. Напомню, что максимальная сумма вычета 2 млн. руб. плюс проценты по кредиту. Остаток неиспользованного вычета можно перенести на следующие годы, и получать вычет, пока не исчерпается.

Если же квартира стоит менее 2 млн. руб., например, 1,4 млн. руб., то сумма вычета ограничена стоимостью квартиры.

Способы получения имущественного вычета при покупке квартиры Существует два способа получить имущественный вычет – в налоговой инспекции и у работодателя.

В первом случае вам придется ждать окончания года, в котором у вас появилось право на вычет, затем ждать еще примерно полгода, пока рассмотрят документы и перечислят деньги. Зато можно получить сразу большую сумму и потратить ее на всякие плюшки или направить на погашение ипотечного кредита. Многие так и делают, особенно в первый год.

Во втором случае, при получении вычета у работодателя у вас попросту не будут удерживать налог на доходы физических лиц, вы будете получать полную зарплату – ваша «грязная» зарплата превратится в «чистую». Тоже хороший вариант.

Первый способ – в налоговой инспекции

По окончании года, в котором появилось право на имущественный вычет, нужно подать в налоговую инспекцию по месту жительства заявление на предоставление имущественного налогового вычета примерно по такой форме:

— Документы на произведенные расходы.

— После чего налоговая инспекция рассмотрит ваше заявление, проверит все документы, и перечислит денежные средства по указанным реквизитам. Занимает эта процедура довольно длительное время.

Второй способ – у работодателя

Можно не ждать окончания года, а возвращать налог с покупки квартиры у работодателя — налогового агента. Налоговый агент – это организация или индивидуальный предприниматель, который удерживает из ваших доходов подоходный налог и перечисляет в бюджет. Предоставление вычета у работодателя означает, что у вас не будут удерживать подоходный налог с зарплаты в течение всего года, или до того момента, когда вычет исчерпается.

Шаг 1 . Собрать документы о покупке жилья или земельного участка. На всякий случай взять в бухгалтерии справку о полученных доходах по форме 2-НДФЛ, и реквизиты организации с указанием ИНН, КПП, адреса места нахождения. Написать заявление о получении уведомления примерно по такому образцу:

К заявлению на вычет по НДФЛ нужно приложить:

— Налоговую декларацию по НДФЛ за год.

— Справки 2-НДФЛ с каждого места работы (выдает бухгалтерия по заявлению работника).

— Документы, подтверждающие право на жилье.

Шаг 2 . Сдать документы с заявлением в налоговую инспекцию по месту регистрации. В течение 30 дней получить уведомление.

Уведомление содержит информацию о работодателе – налоговом агенте, который будет предоставлять имущественный вычет работнику, а также год, за который можно дать вычет. Если физическое лицо работает у нескольких работодателей, то по мнению налоговиков, он не может получить несколько уведомлений для нескольких работодателей. Исключение составляют случаи, когда работник уволился раньше, чем успел отдать уведомление, или когда организация ликвидировалась. Эти моменты нужно уточнять в вашей налоговой инспекции, так как в каждом монастыре свои порядки.

Шаг 3 . Предоставить в бухгалтерию уведомление из налоговой инспекции и заявление о предоставлении вычета.

Работодатель должен предоставлять вычет с начала того месяца, в котором работник подал ему заявление с уведомлением. Например, если уведомление подано в июне 2013 года, то НДФЛ, удержанный с января по май 2013 года, работник может вернуть, подав соответствующие документы в налоговую инспекцию, то есть по первому способу предоставления имущественного вычета.

Документы, подтверждающие право на имущественный налоговый вычет

Перечень необходимых документов зависит от конкретного случая. Не все документы из списка могут у вас оказаться, и не все будут нужны. Главное, что нужно запомнить, документы должны подтверждать право на купленное жилье или земельный участок, подтверждать оплату все расходов, в том числе процентов по целевому кредиту на покупку жилья или земли.

Перечень документов, подтверждающих право на жилье:

Документы, подтверждающие уплату процентов по целевому кредиту:

— Кредитный или ипотечный договор, договор займа.

— График погашения кредита (займа) и процентов.

— Справка из банка о фактически уплаченных процентах за отчетный год.

— Выписка со счета, подтверждающая уплату процентов.

Социальная политика России в последнее время удручает. С 1 июля тарифы ЖКХ поднялись на 4%, бензин всё дорожает, теперь ещё и пенсионный возраст и НДС собираются повысить. Расплачиваться за всё это будем мы, рядовые граждане.

Но можно ли что-нибудь получить от государства? Да, и это налоговые вычеты. Если вы покупали квартиру, дом, участок под строительство или иную недвижимость, то можете получить компенсацию из уплаченных налогов - те самые 13% подоходного налога.

В конце мая я собрал документы на имущественный вычет за квартиру и благополучно сдал их в налоговую. Теперь жду деньги. В статье расскажу, какие документы нужны, чтобы оформить всё с первого раза, откуда брать данные для заявлений и справок и что делать в налоговой, чтобы меньше стоять в очереди. Эта инструкция для тех, кто подаёт декларацию на имущественный вычет впервые в жизни.

Как это работает

Имущественный вычет - государственная компенсация гражданам, покупающим . Государство в виде льготы возвращает часть подоходных налогов, которые мы уплатили. С 2014 года у вычета есть верхний предел: 2 миллиона рублей по стоимости недвижимости и 3 миллиона рублей по уплаченным процентам за ипотеку.

Это не значит, что вы получите 2 или 3 миллиона рублей, нет. Государство заплатит только 13% - не более 260 000 рублей за квартиру и не более 390 000 за проценты по кредиту на приобретение жилья. То есть как раз 13% от 2 и 3 миллионов соответственно.

Если вы брали ипотеку до 2014 года, то можете вернуть 13% с любой суммы уплаченных процентов без ограничений. Не обязательно подавать сразу на вычет и за стоимость жилья, и за уплаченные проценты.

Если на момент покупки жилья вы состояли в браке, то оно считается общим имуществом. С 2014 года каждый супруг может получить вычет за такую квартиру. Здесь важно помнить об ограничениях в 2 миллиона на человека. Если квартира стоила 4 миллиона рублей или больше, то всё просто: каждый супруг как бы вкладывает по 2 миллиона своих денег, поэтому может получить полный вычет.

Если квартира обошлась дешевле 4 миллионов, то каждый супруг заплатил менее 2 миллионов. Тут неважно, кто в семье работал и получал больше. Это общее имущество. Поэтому нужно распределять доли по супругам, чтобы не возникло ситуации, при которой каждый супруг подаёт на максимальный вычет, хотя реально потратил на жильё менее 2 миллионов.

Пример. Иван да Марья поженились и через год купили квартиру за 3 миллиона. На семейном совете они решили, что доля Марьи составляет 2 миллиона, а Ивана - 1 миллион рублей. Марья получает полную сумму вычета - 260 000 рублей, а муж - 130 000 рублей. При следующей покупке недвижимости Иван может вновь подать на вычет из оставшегося у него 1 миллиона и получить ещё 130 000 рублей.

Какие нужны документы

- Справка 2-НДФЛ: в ней написано, сколько вы заработали и уплатили налогов за каждый месяц в году. Попросите в бухгалтерии по месту работы. Если трудитесь в нескольких организациях или сменили несколько работодателей - берите у всех.

- Налоговая декларация 3-НДФЛ. Её мы сформируем самостоятельно в программе, покажу ниже.

- Документ, подтверждающий право на жильё:

- свидетельство о госрегистрации (если покупали квартиру до 15 июля 2016 года);

- договор о долевом участии с актом приёма-передачи (если покупали квартиру по договору долевого участия);

- договор купли-продажи с выпиской из Единого госреестра недвижимости (если покупали после 15 июля 2016 года и не по долевому участию). Выписку можно заказать в любое время, на сайте Росреестра описаны способы.

- Документ об оплате: бумага, которая подтверждает, что вы потратили деньги на покупку квартиры, например расписка, банковская выписка, квитанция и тому подобное.

- Заявление на получение вычета: скачайте форму отсюда , как заполнить - покажу ниже.

- Паспорт и ИНН. Их нет в перечне обязательных документов, но лучше взять оригиналы и копии (у паспорта - страниц 2–3 и страницы с пропиской).

Если у вас ипотека, то дополнительно нужно взять у банка, где её оформляли:

- документ, подтверждающий уплату процентов по кредиту;

- копию кредитного договора;

- справку о сумме уплаченных процентов.

Если вы женаты/замужем и квартира стоит менее 4 миллионов рублей, то нужны:

- копия свидетельства о браке;

- заявление о распределении имущественного вычета между супругами. Пример заявления .

Если квартира стоит более 4 миллиона рублей, то эти документы не нужны.

Совет: лучше распределить доли так, чтобы большая доля была у супруга, который платит больше налогов. Тогда суммарный вычет получите быстрее.

Как правильно заполнить бланки

Декларация 3-НДФЛ

Медленно, но верно для госучреждений пишутся программы по заполнению бланков. Для 3-НДФЛ есть специальная - «Декларация». Загружайте отсюда , устанавливайте и запускайте. Для каждого года качайте свою версию. Ниже на картинках покажу, что куда писать и откуда брать данные. В примере использую версию 2017 года.

- Вкладка «Задание условий». Выбирайте в типе декларации - 3-НДФЛ.

- «Номер инспекции» - нажмите на кнопку с многоточием, выбирайте налоговую инспекцию того района, куда будете подавать документы. Первые две цифры номера - код региона.

- Номер корректировки - 0, так как мы подаём декларацию первый раз и исправлений нет.

- ОКТМО - берите отсюда . Укажите свой регион и населённый пункт, жмите «Найти».

- Переходим во вкладку «Сведения о декларанте». Здесь ваши паспортные данные и ИНН.

- Далее вкладка «Доходы, полученные в РФ». Выбирайте жёлтое 13.

- В блок «Источники выплат» вносите данные о работодателе. Все данные есть в справке 2-НДФЛ. Жмите на плюс, вносите данные. Если работодателей было несколько, вносите всех. Галочку внизу не ставьте.

- Блок ниже - ваши ежемесячные доходы. Выделяйте в блоке «Источники выплат» работодателя и заполняйте доходы: они будут относится именно к этому работодателю. Все данные есть в 2-НДФЛ. Жмите на плюс в блоке доходов, укажите код, сумму, месяц. Чтобы быстрее выбрать код, просто наберите его с клавиатуры, а не проматывайте список.

- Если коды и суммы доходов повторяются, то проще не вбивать каждый раз цифры, а выделить строку дохода и нажать «Повторить доход». При необходимости откорректируйте.

- Облагаемая сумма дохода = общая сумма дохода. Сумма налога исчисленная и удержанная - в 2-НДФЛ эти суммы указаны, обычно 13% от общего дохода. Налоги вбиваются без копеек, принцип округления: от 1 до 49 копеек - копейки отбрасываются, от 50 до 99 копеек - сумма округляется до рубля в большую сторону. Если получилось 12 500,37 - пишите 12 500; если 12 500,76 - пишите 12 501.

- После внесения всех данных по доходам переходим во вкладку «Вычеты». Снимите галочку «Предоставить стандартные вычеты» и жмите на «Имущественный». Ставьте галочку «Предоставить имущественный налоговый вычет». В остальных вкладках аналогичных галочек быть не должно !

- Жмите на плюс и вбивайте свои данные.

- Если вы участвовали в долевом строительстве, то выбирайте инвестирование, в остальных случаях - договор купли-продажи.

- Кадастровый номер объекта смотрите или в свидетельстве о госрегистрации, или в договоре купли-продажи, или в выписке из ЕГРН.

- Дату регистрации берите из документов, подтверждающих собственность.

- Год начала использования вычета. Если запрашивали вычет в прошлые годы, то укажите год, когда запрашивали впервые. Если ранее не запрашивали - то ставьте 2017 год.

- Стоимость объекта (доли): цена квартиры из договора купли-продажи. Проценты, которые вы уплатили банку по ипотеке, сюда не входят .

- Проценты по кредитам за все годы - для тех, у кого ипотека.

- Жмите «Да», возвращайтесь в основное окно. «Вычет у налогового агента…» - ничего не пишите, это для случая, когда вы получали вычет через работодателя (такой вариант здесь не рассматриваю). Поле «Вычет по предыдущим годам» неактивно, так как год начала использования вычета в нашем случае 2017-й.

Декларация готова. Сохраните её на всякий случай. Из режима «Просмотр» документ можно напечатать или сохранить в PDF. Обязательно сохраняйте декларации, они вам пригодятся в будущем.

Заявление на имущественный вычет

В нём всего три страницы, трудности возникнут только при заполнении первой, о ней и поговорим.

- Вверху пишите свой ИНН. КПП оставьте пустым, это для организаций.

- Номер заявления - 1. Если подаёте сразу несколько заявлений за разные годы, то на каждый год нужно своё заявление. Например, если получаете вычет за 2016 и 2017 годы, то в заявлении на 2016 год пишите 1, на 2017-й - 2. В нашем случае - 1.

- Представляется в налоговый орган - вводите код налоговой инспекции, тот же самый, что и в декларации 3-НДФЛ. Или см. п. 6 ниже.

- На основании статьи : 78. После точки ничего не вводите. Ниже в оба поля ставьте 1.

- В размере : вбейте сумму налогов, которую уплатили в 2017 году. Смотрите её в справке 3-НДФЛ в поле 050 раздела 1 и в поле 130 раздела 2. Складывайте, так получите размер вычета.

- Код по ОКТМО : это не код из 3-НДФЛ, это код вашей налоговой. Берите вот отсюда . Введите свой адрес, система выдаст код ОКТМО. Здесь же будет и код налоговой инспекции.

- Налоговый период : вбивайте ГД.00.2017, если получаете вычет за весь 2017 год. Если не за весь год, то на последней странице бланка есть примечания, какие цифры писать.

- Код бюджетной классификации : введите 1821 0102 0100 1100 0110 без пробелов. Это код налога, который вы платите в бюджет, его вам и будут возвращать.

- Заявление составлено на : 3 страницах. А вот копии документов считайте сами - сколько листов у вас получается. Лучше заполнить, как соберёте все документы, чтобы наверняка. Можно вписать от руки.

- Остальное вбивайте, как на картинке. Внизу слева впишите дату, когда пойдёте в налоговую сдавать документы. Не забудьте поставить подпись.

На второй странице укажите банковские реквизиты. Налоговая может перевести деньги прямо на банковскую карту. Реквизиты для Сбербанка или «Альфабанка» можно посмотреть в их мобильных приложениях. Внизу укажите свои паспортные данные. Если в поле «Кем выдан» не хватает места, то разумно сокращайте, не пишите слово в слово.

На третьей странице вновь укажите паспортные данные.

Всё, заявление готово. Теперь вам осталось прийти в налоговую и сдать документы.

Как подавать документы

Если собираетесь в налоговую, закажите талон онлайн. Здесь целый ряд преимуществ:

- Не придётся вводить свои данные в терминале в отделении: экраны терминалов капризные и не дают вбить текст с первого раза.

- Вы точно будете знать дату и час своей записи, спокойно приедете к назначенному времени.

- Если талонов нет, то вы узнаете об этом не в отделении, а дома / на работе - не будете зря мотаться.

- Терминалы иногда глючат и не выдают талоны: при мне так и случилось, люди не могли записаться в очередь, а я просто распечатал свой талон и прошёл в зал. Like a boss.

Чтобы заказать талон, пройдите по ссылке , согласитесь с условиями. На следующей странице выберите «Физическое лицо», вбейте фамилию и имя. Если укажете почту, придёт письмо с данными о записи. Далее выберите регион, отделение, куда пойдёте сдавать документы. Услуга - «Приём налоговой и бухгалтерской отчётности (в т. ч. 3-НДФЛ)», подуслуга - «Приём деклараций 3-НДФЛ».

В меню «Показать дни записи» выбирайте удобное время. Вылезет окошко, вбейте цифры с картинки и получите форму с ПИН-кодом. Его надо ввести в терминале в налоговой, чтобы получить талон к нужному специалисту. Далее остаётся только дождаться своей очереди - время приёма колеблется в пределах 15 минут от указанного в талоне. Это нормально.

Почему-то нигде в интернете не пишут, что, кроме всех тех бумаг, что принесли с собой, придётся заполнить ещё одну - опись подаваемых документов. Можно скачать примеры бланков в свободной форме, но лучше взять бланк в самом отделении, потому что он уже предзаполнен, вам останется только вписать количество страниц каждого документа и свои данные. Кроме того, справа вверху будет обращение к начальнику отделения (примерно такое же, как вы пишете в заявлении на отпуск своему руководителю), а его имя вы вряд ли знаете. Поэтому проще взять бланк в налоговой, спросить у сотрудника имя начальника и спокойно заполнить все поля. На каждый пакет документов за определённый год - отдельная опись. Без неё документы не примут, так что придите на 10 минут раньше приёма по талону и заполните бланки, это недолго.

Сотрудник налоговой бегло проверит документы, поставит визы и проверит паспорт. Три месяца бумаги проверяются в камеральном отделе, и если всё в порядке, то в течение четвёртого месяца деньги придут на счёт. Если есть ошибки, позвонят и попросят внести правки.

Что важно знать

- Имущественный вычет в размере 260 000 рублей государство даёт только один раз.

- Если получаете зарплату в конверте и не платите налоги - компенсации не будет.

- Если купили квартиру до 2014 года, то получаете вычет по закону до 2014 года. До 2014-го вычет привязывался к объекту недвижимости и получить его можно было только один раз независимо от цены жилья. То есть, если в 2013-м вы получили вычет за квартиру стоимостью 1 миллион рублей (вам вернули 130 000 рублей), то больше получить вычет вы не сможете. И добрать со следующей покупки до 260 000 рублей не получится. Планируете покупать новое жильё? Тогда не берите вычет со старой квартиры, если она стоила менее 2 миллионов.

- После 2014 года вычет привязан к человеку. То есть теперь можете несколько раз запрашивать вычет с разных объектов недвижимости, пока не получите свои 260 000 рублей.

- Налоги возвращаются за три последних года. То есть, если купили квартиру в 2015-м, то можете вернуть налоги за 2018, 2017 и 2016 годы. За 2015-й налог уже не вернут. Если суммы налогов за три года не наберётся на 260 000 рублей, то в следующем году вновь подавайте декларацию, и государство вернёт уплаченные налоги.

Пример. При зарплате в 30 000 рублей в год вы уплатите налогов 30 000 × 12 × 0,13 = 46 800 рублей. Это меньше, чем 260 000 рублей, поэтому вычет будете получать на протяжении почти шести лет. Каждый год нужно подавать декларацию, и каждый год налоговая будет возвращать вам по 46 800 рублей или другую сумму - в зависимости от того, сколько налогов вы уплатили в конкретный год.

Не бойтесь заморочиться с бумагами - компенсация за это более чем приятная. Надеюсь, статья была полезной. Если возникнут вопросы, пишите в комментариях: всё, что знаю по теме, - расскажу. Успехов с вычетами, друзья!