Этот вопрос интересует всех налогоплательщиков, особенно физических лиц и начинающих предпринимателей. Вообще, не стоит беспокоиться слишком сильно: в современном мире подача декларации для отчета о доходах и расходах перед государством, как правило, происходит без особых проблем. Главное - знать, кто, когда и в каком порядке должен отчитываться. Так что давайте как можно скорее изучим с вами данный вопрос.

Для всех

Сначала нужно понять, все ли должны отчитываться перед государством. Может быть, кто-то имеет право не думать о том, каков срок подачи налоговой декларации? Вообще, такая категория граждан есть. Но она встречается не слишком часто. Да и при определенных обстоятельствах гражданин должен будет все равно отчитаться.

Итак, о подаче декларации в налоговые органы думать должны все налогоплательщики, у которых имеется тот или иной доход. Плюс все совершеннолетние граждане. А вот дети и безработные, у которых вообще нет никакой прибыли, освобождены от данного отчета. В принципе, можно сказать, что все совершеннолетние налогоплательщики отчитываются. В какие сроки нужно уложиться в том или ином случае? И как подавать декларацию в соответствующие органы?

От системы

Однозначно ответить не получится. Ведь очень многое зависит от разнообразных факторов, которые оказывают влияние на срок подачи единой налоговой декларации (и не только ее). Например, как нетрудно догадаться, стоит для начала определиться, кто является налогоплательщиком - физическое лицо, организация или вообще индивидуальный предприниматель.

Второй шаг, который поможет разобраться в нашем сегодняшнем вопросе, - это учет системы налогообложения. От нее очень многое зависит. Так, срок подачи налоговой декларации изменяется вместе с системой, по которой рассчитываются налоги, положенные к уплате. Некоторые отчеты должны быть ежегодными, какие-то раз в квартал или даже полгода. Подробнее обо всем этом далее.

Общая система

Каков срок НДФЛ (а также НДС)? К слову, речь идет об общей системе налогообложения. Именно такой принцип чаще всего выбирается организациями, в некоторых случаях - предпринимателями. как правило, с ней не сталкиваются.

Так, согласно современным правилам, отчет по НДС вы должны будете предоставлять раз в квартал, а НДФЛ - раз в год. Причем в текущем году отчетность составляется за предыдущий период. До какого числа следует разделаться с данной проблемой?

Здесь сроки довольно гибкие. Поэтому придется или воспользоваться для запоминания специальным бухгалтерским календарем отчетов (его можно увидеть в режиме онлайн, например, на сайте ФНС), или самостоятельно запомнить все даты, которые актуальны для общей системы налогообложения.

НДС

Что ж, для начала стоит обратить внимание на НДС. Как мы уже выяснили, срок подачи налоговой декларации, а точнее, частота отчетности - раз в квартал. А вот точные даты, после которых у вас начнутся проблемы с налоговыми органами, пока неизвестны. Но это легко исправляется.

Когда нужно отчитаться за 4 квартал прошлого года, делать это необходимо до 25 января текущего, 1 квартал нынешнего - до 25 апреля. Если же этот день выпадает на выходной или нерабочий праздничный, придется отчитываться к ближайшему рабочему дню (обычно дают отсрочку). За 2 квартал каждого года необходимо подавать отчетность до 25 июля, за 3 - до 25 октября. Именно такие сроки подачи налоговой декларации по НДС установлены государством.

УСН

Об НДФЛ стоит поговорить немного позже. Ведь эта встречается чаще всего. Так что пока стоит изучить все остальные типы систем налогообложения, а также сроки, в которые придется уложиться для отчета перед государством.

Следующий вариант, который встречается очень часто, - упрощенная система налогообложения. Ее еще называют "упрощенка". Чаще всего используется индивидуальными предпринимателями. Сроки подачи налоговой декларации для ИП и организаций при УСН отличаются. Не сильно, но отличия имеют место.

Первое, что следует отметить, - отчеты проводятся при подобной системе раз в год. Причем за предшествующий период. То есть в 2014 году декларация предоставляется за 2013-й, в 2015-м - за 2014-й и так далее. Ничего трудного.

А вот сроки в данном случае довольно гибкие. Время подготовиться есть. Организации в обязательном порядке должны отчитаться перед государством до 31 марта. Опять же, если день выпадает на нерабочий или праздник, дается небольшая "отсрочка". А вот срок подачи упрощенной налоговой декларации для индивидуальных предпринимателей - 30 апреля. Не позднее данного числа вы должны в полной мере произвести отчет. Можно сказать, что ИП имеют возможность "тянуть" до окончания налогового отчетного периода. А вот организациям придется "уложиться" в срок за месяц до этого.

ЕНВД

Также имеет место система налогообложения под названием ЕНВД. Отчитываться перед государством придется раз в квартал. То есть в год получается 4 раза. В принципе, ничего трудного в этом нет. Главное, знать, в какие сроки вы должны уложиться.

Чтобы долго не разбираться с цифрами, можно сказать проще: отчеты по ЕНВД подаются по тому же принципу, что и НДС. То есть до 25 января, апреля, июля и октября соответственно за каждый квартал. Обратите внимание, что до 25.01 декларация подается за предыдущий год. Ничего трудного для запоминания в этом нет.

Физические лица

А вот в случае с физическими лицами придется изрядно постараться, чтобы не запутаться. Ведь, помимо уже перечисленных случаев, придется обращать внимание на тип налога, который должен быть задекларирован. Этот фактор играет важную роль, когда должна быть составлена налоговая декларация. Сроки подачи для физических лиц установлены, но отличаются друг от друга в том или ином случае.

Например, если речь идет о транспортном налоге, то придется отчитываться раз в год. При этом срок установлен до 1 февраля. Кроме того, данное правило распространяется на отчет за землю. Так что затягивать с этим процессом явно не стоит.

Имеет место и так называемый налог на прибыль. Отчетность тут подается раз в квартал, причем нужно уложиться не более чем в 20 дней после окончания периода. А лучше к самому его концу. Именно такое правило действует в России на данный момент. Когда речь идет о на прибыль, то срок подачи декларации - до 28 марта. Как видите, большинство отчетов необходимо предъявлять или к концу месяца, или ближе к окончанию отчетного периода. В принципе, ничего трудного или сверхъестественного для понимания в этом нет. Кстати, организации за прибыль должны производить отчетность ежемесячно.

НДФЛ

Пожалуй, самый важный и распространенный вариант, который только может встретиться, - это подача декларации 3-НДФЛ в налоговую. Сроки для нее установлены довольно гибкие. Причем они едины для всех систем налогообложения, где только имеется данный вариант. Запомнить правила очень легко. Никаких многочисленных временных рамок у вас не будет. К слову, отчитываться по НДФЛ необходимо раз в год. Это не так часто, как можно заметить.

Так, подача декларации 3-НДФЛ в налоговую, сроки которой установлены единые для всех систем налогообложения, а также для всех типов налогоплательщиков, происходит до 30 апреля каждого года. То есть, другими словами, до конца налогового отчетного периода. Запомнить это легко и просто.

Если же вы имеете ежеквартальный отчет (6-НДФЛ), то придется за каждый квартал подавать декларацию соответственно до 4 мая, 1 августа и 31 октября. Именно такие сроки установлены в 2016 году.

Что нужно

А как подавать декларацию для отчета перед государством? Данный процесс на самом деле не такой уж и трудный, как может показаться на первый взгляд. Основная проблема здесь - это заполнение самой декларации. Необходимо просто подготовить документы, которые помогут вам в этом, чтобы не возникло лишних вопросов.

Что может пригодиться? Все зависит и от системы налогообложения, и от налогоплательщиков, и от налога, который будет уплачиваться (или мог бы оплачиваться - не все декларации требуют платежей, бывают исключения). Вот полный перечень всего, что может потребоваться в том или ином случае, независимо от нюансов:

- реквизиты налогоплательщика (паспорт для ИП и физлиц, реквизиты - для организаций);

- справки, подтверждающие доходы (договоры купли-продажи и так далее);

- ИНН плательщика;

- реквизиты источников доходов (обычно для налога на прибыль);

- справки о расходах;

- данные о транспортном средстве (транспортный налог, продажа авто);

- свидетельства о собственности.

В принципе, это все. Теперь остается просто внести все данные в соответствующие поля в декларации, а затем подать ее в налоговую. Лучше всего пользоваться компьютером для этого. Там все пункты подписаны предельно понятно, даже новичок справится с сопоставлением данных из документов с отведенными для них полями на электронной отчетности.

Важно заранее узнать срок подачи налоговой декларации для ИП в 2018, чтобы не разгневать своего налогового инспектора. Ежегодно предприниматели обязаны сдавать отчетность о своей деятельности в ИФНС и делать регламентированные законом выплаты.

У ИП есть выбор, по какой схеме они это будут делать. Чаще всего они выбирают упрощенную систему налогообложения.

Однако есть и те, кто не подходит по параметрам для УСН и вынужден выбрать, к примеру, ОСНО (общую систему).

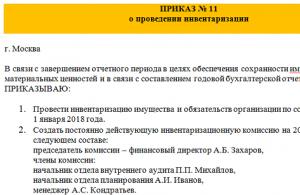

Налоговая декларация ИП

Декларация – специальный документ о , предоставляемый в налоговую инспекцию в определенном порядке

раз в год.

Декларация – специальный документ о , предоставляемый в налоговую инспекцию в определенном порядке

раз в год.

Заполняется по форме установленного образца, в которой отображаются:

- доходы,

- расходы,

- страховые выплаты

- и других параметры.

Большинство ИП, подходящих по требованиям для применения УСН, выбирают именно эту систему налогообложения. Заполнить годовую отчетность по упрощенке гораздо легче.

Если у индивидуального предпринимателя за отчетный период не было деятельности и прибыли, он всё равно обязан подать в ИФНС нулевую декларацию. Необходимо указать в документе, что за истекший период движения средств по расчетным счетам не происходили.

Примите во внимание: ИП в любом случае должны уплачивать за себя фиксированные страховые взносы. Если в отчетный период имелась прибыль, то на сумму страховых взносов за себя ИП могут уменьшить авансовые взносы и налог.

Сроки подачи документов в 2018 году

- По единому налогу на временный доход (ЕНВД) индивидуальные предприниматели заполняют и сдают отчетность за каждый квартал. Крайние сроки в 2018 году: 20 числа апреля, июля, октября и января (2018 года).

- Декларацию по НДС индивидуальные предприниматели сдают в ИФНС до 20 числа месяца, следующего за тем, когда был принят на учет купленный импортный товар.

- Согласно закону нулевая, как и обычная, отчетность по УСН за отчетный период должна быть передана в ИФНС до 30 апреля 2018 года. Подается в инспекцию по месту жительства.

- Если предприниматель завершает деятельность, то он обязан подать декларацию до 25 числа месяца, следующего за месяцем завершения деятельности.

- ИП, потерявший возможность использовать УСН, обязан до 25 числа месяца, следующего за кварталом утраты этой возможности, предоставить декларацию.

Есть несколько способов передачи отчетности:

- Личное посещение ИФНС и передача документов собственноручно.

- Отправить с бумагами человека с доверенностью, которую лучше заверить у нотариуса.

- Электронная сдача отчетности доступна тем, кто прошел соответствующую регистрацию.

- По почте. Бумаги отправляются ценным письмом с описанием вложений. Выбор такого метода позволяет сэкономить время. Отправить письмо может любой человек.

Когда подается декларация по УСН

Индивидуальные предприниматели, выбравшие упрощенку, обязаны сдать отчетность в госорган по месту жительства до 30 апреля 2018 года.

Индивидуальные предприниматели, выбравшие упрощенку, обязаны сдать отчетность в госорган по месту жительства до 30 апреля 2018 года.

Это крайняя дата подачи документов.

Важно знать: Если данное требование не будет выполнено, к ним будет применено административное наказание в виде штрафа. При не сдаче нулевой декларации штраф –1 тысячу рублей. В случае, если за налоговый период имелась прибыль, штраф будет существенно больше.

Если у инспектора возникнут какие-либо вопросы по предоставленным сведениям, вам будет необходимо предоставить подтверждения. Закон обязывает хранить документы, подтверждающие деятельность индивидуальных предпринимателей на протяжении 6 лет.

Смотрите видео, в котором специалист разъясняет, как выполнить подачу декларации в налоговую:

Каждому трудоспособному гражданину России важно знать базовые правила заполнения налоговой декларации 3-НДФЛ, и когда необходимо подавать декларацию. Эта информация позволит вам грамотно действовать в налоговом правовом поле России и оптимизировать свои финансы - платить меньше налогов.

Сроки подачи налоговой декларации

По общему правилу, налоговая декларация представляется в налоговую инспекцию по месту жительства не позднее 30 апреля года, следующего за отчетным годом .

Исключения из общего правила ():

- В случае прекращения деятельности ИП, нотариуса, адвоката и иного лица, занимающегося частной практикой, до конца налогового периода, физическое лицо обязано представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде в 5-дневный срок со дня прекращения деятельности.

- При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению, и выезде его за пределы РФ налоговая декларация предоставляется не позднее, чем за 1 месяц до выезда его за пределы РФ.

Сроки уплаты налога на доходы физических лиц

Налог, исчисленный исходя из налоговой декларации, уплачивается не позднее 15 июля года, следующего за отчетным годом .

Уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен п. 3 ст. 229 Налогового Кодекса РФ (см. выше в разделе "Сроки подачи налоговой декларации" - подраздел "Исключения из общего правила"), производится не позднее чем через 15 календарных дней с момента подачи декларации .

В каких случаях подается декларация 3-НДФЛ

- при оформлении налоговых вычетов по НДФЛ;

- при продаже имущества в прошлом году;

- при наличии статуса самозанятого лица (ИП, адвокаты, нотариусы) и в иных случаях.

Разберем более подробно каждый из вышеуказанных вариантов.

3-НДФЛ для налоговых вычетов

Законодательством нашей страны предусмотрено несколько видов вычетов:

- Имущественный . Оформляется при:

- Социальный

. Используется при:

оплате обучения - собственного или на имя детей / братьев / сестер до 24 лет не более 15 600 руб. в год, в отношении детей - не более 6 500 руб. в год на каждого из них оплате лечения - собственного или супруга(-и) / родителей / детей до 18 лет не более 15 600 руб. в год, а при дорогостоящем лечении - 13% от фактических расходов покупке полиса медстрахования не более 15 600 руб. в год

оплате дополнительных пенсионных взносов по договорам пенсионного обеспечения - в отношении себя лично либо близких родственников оплате подтверждения своей профквалификации осуществлении пожертвований не более 25% от суммы дохода - Стандартный . Это вычет для родителей, приемных родителей и их супругов, опекунов и попечителей, установленный в следующих размерах:

3-НДФЛ при продаже имущества

Если в прошлом году вы продали имущество, нужно подать декларацию в срок до 30 апреля 2019 года .

Здесь есть одно исключение - если вы владели проданной собственностью более 3-х лет (или 5-ти лет - при продаже недвижимости, приобретенной по возмездной сделке после 2016 года), сдачи декларации не требуется .

Что касается налога с продажи, то он уплачивается при одновременном соблюдении 2-х условий:

1)

имущество находилось в собственности менее 3 лет (или 5 лет - см. выше)

И

2)

сумма продажи превышает 1 000 000 руб. для недвижимости

и 250 000 руб. для иного имущества

.

При этом доход от продажи может быть уменьшен на сумму налогового вычета, предоставляемого при продаже имущества:

- для основных объектов недвижимости (дома, квартиры, комнаты, дачные и садовые домики, земельные участки) – в размере 1 000 000 руб.

- для иного имущества (за исключением ценных бумаг) - в размере 250 000 руб.

Обратите внимание!

Вышеуказанный лимит в 1 000 000 руб. (250 000 руб.) установлен на все проданные объекты, а не на каждый из них. Это значит, что если вы продали 2 разных объекта недвижимости (или иного имущества), то вычет в 1 000 000 руб. (250 000 руб. соответственно) делится на оба таких объекта.

Еще один важный момент - если расходы при покупке ранее этого имущества (не другого!) составили более 1 000 000 руб. и этот факт можно документально подтвердить (договором купли-продажи, распиской и др.), вы вправе уменьшить свой доход от продажи данного имущества не на размер вышеуказанного вычета, а на сумму фактических расходов . В этом случае налог составит 13% от разницы между доходом от реализации и расходами при приобретении. Если расходы превышают доход, налог платить не нужно.

Изменения в законодательстве!

Для недвижимости, приобретаемой с 2016 года, действуют другие правила (на основании 382-ФЗ от 29.11.2014

):

- срок нахождения недвижимого имущества в собственности для освобождения от уплаты НДФЛ при продаже - 5 лет (однако при приобретении данной недвижимости по безвозмездным сделкам сохраняется прежний 3-летний срок);

- при сумме сделки менее 70% от кадастровой стоимости объекта (по состоянию на 1 января года заключения сделки), налог платится с суммы, составляющей вышеуказанный процент - 70% от кадастровой стоимости .

3-НДФЛ для самозанятых лиц и в иных случаях

Декларацию по НДФЛ обязаны представлять ИП (только применяющие традиционную систему налогообложения), нотариусы, адвокаты и те физлица, с которых не удерживался налог при выплате им доходов.

Также обязанность подачи 3-НДФЛ распространяется на лиц, получающих:

- вознаграждения по гражданско-правовым договорам (например, при сдаче жилья в аренду);

- доходы из источников за пределами России (требование не распространяется на военнослужащих);

- доход в денежной либо натуральной форме путем передачи им в дар;

- выигрыши в лотереях, азартных играх и т.д.;

- вознаграждения, причитающегося им как наследникам либо правопреемникам авторов результатов интеллектуальной собственности (произведений искусства, науки, изобретений и т.д.).

Если же у вас нет времени или желания самостоятельно разбираться в нюансах сдачи отчетности, вы можете воспользоваться бесплатным сервисом нашего портала - онлайн-тестом, который за считанные минуты определит,

По общему правилу представлять в ИФНС отчетность по форме 3-НДФЛ к определенному сроку должны:

- предприниматели, применяющие общий режим налогообложения (либо спецрежимники в отношении доходов, облагаемых НДФЛ);

- нотариусы, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой;

- обычные физлица, декларирующие облагаемые НДФЛ доходы, в том числе с которых налог не был удержан (п. 1 ст. 227 , п. 1 ст. 228 НК РФ).

Срок подачи налоговой декларации 3-НДФЛ

Декларацию по форме 3-НДФЛ (утв. Приказом ФНС России от 03.10.2018 N ММВ-7-11/569@) нужно подать в ИФНС не позднее 30 апреля года, следующего за отчетным (п. 1 ст. 229 НК РФ). Причем, если последний день выпадает на выходной или нерабочий праздничный день, то крайний срок представления переносится на первый рабочий день, следующий за этим выходным/праздником (п. 7 ст. 6.1 НК РФ).

Сдача 3-НДФЛ в 2019 году

Крайний срок подачи декларации 3-НДФЛ за 2018 год приходится на 30.04.2019.

Сроки сдачи 3-НДФЛ за 2019 год

Представить декларацию по форме 3-НДФЛ за 2019 г. нужно не позднее 30.04.2020.

Чем грозит нарушение срока подачи 3-НДФЛ

Нарушение срока сдачи 3-НДФЛ влечет за собой штраф в размере 5% от суммы налога к уплате согласно этой декларации за каждый полный/неполный месяц со дня, установленного для представления декларации 3-НДФЛ, но не более 30% от указанной суммы и не менее 1000 руб. (п. 1 ст. 119 НК РФ). Т.е., если, например, ИП сдаст с нарушением срока декларацию 3-НДФЛ с нулевым налогом к уплате в бюджет, то, несмотря на то, что его декларация нулевая, ему все равно грозит штраф в размере 1000 руб.

Определить сумму штрафа за просрочку сдачи 3-НДФЛ поможет наш .

Кроме того, если ИП/нотариус/адвокат не представит вовремя декларацию 3-НДФЛ, то налоговики подождут еще 10 рабочих дней после окончания срока для ее представления и заблокируют банковские счета нерадивого плательщика (п. 3 , 11 ст. 76 НК РФ).

Когда срок сдачи 3-НДФЛ можно нарушить

Такое право есть только у «физиков», НДФЛ с доходов которых полностью удержан налоговым агентом, но они решили вернуть налог из бюджета для чего заявляют свое право, например, на имущественный НДФЛ-вычет. В этом случае физлицо вправе подать декларацию 3-НДФЛ в абсолютно любое время в пределах трех лет с момента уплаты НДФЛ в бюджет (п. 7 ст. 78 НК РФ). Т.е., к примеру, в 2019 году физлицо может заявить свое право на вычет, представив в ИФНС декларацию за 2018 г., 2017 г. или 2016 г.

Срок подачи налоговой декларации это календарная дата, не позднее которой можно предоставить отчетность в налоговые органы.

Самой распространенной формой отчета для физических лиц считается .

Сроки подачи налоговой декларации ясно оговорен пунктом первым, статьи 229 налогового кодекса России, в нем прописано, какого числа подается декларация в налоговую.

Подать такой документ надо не позднее 30 апреля года, следующего за периодом, о котором ведется отчет.

Например, если вы декларируете свои доходы за 2015 год, то подать бумаги в УФНС надо успеть до 30 апреля 2016 года.

Если вы подаете декларацию на налоговый вычет время подачи налоговой декларации не регламентировано, поскольку этот вид декларирования не является обязательным.

Декларацию 4-НДФЛ , существующую для самозанятых людей и индивидуальных предпринимателей, нужно сдавать в налоговую службу каждый месяц.

В такой декларации указывается предполагаемый доход, чтобы чиновники смогли определить необходимый к уплате аванс. Срок сдачи налоговой декларации 4-НДФЛ в первый раз — через 5 дней после открытия индивидуального предприятия.

6-НДФЛ подается налоговыми агентами. Это форма декларации, созданная специально для предпринимателей, нанимающих к себе людей на работу. Заполняется сразу несколько таких документов: квартальные, полугодовые, за 9 месяцев и год.

Крайний срок подачи всех отчетов — это неполный месяц по истечению срока деятельности, о котором отчитывается предприятие. Например, если полугодовой налоговый период для фирмы кончился в конце июля, то в течение августа есть срок подать декларацию в налоговую службу.

Отчет по уплате подается в УФНС в срок до 25 дней, прошедших с предыдущего налогового периода.

Документ об уплате налога на прибыль подается либо за 28 дней после прошедшего отчетного периода, либо не позднее 28 марта текущего года, если речь идет о налоговом периоде.

Документ об уплате подается в тот же день, когда он оплачивается.

Период по платежу составляет один год. По прошествии надо успеть до 1 февраля заполнить и подать налоговую форму.

Форма по имущественному налогу подается в ФСН не позднее 30 марта года, следующего за истекшим периодом.

Форма по имущественному налогу подается в ФСН не позднее 30 марта года, следующего за истекшим периодом.

Форма отчета по отправляется в ФСН каждый месяц, но не позднее его последнего дня.

Отчет об уплате ЕСХН отправляется в налоговые органы каждый год, не позднее 31 марта. Тот же срок предусмотрен для подачи отчета об уплате УСН.

Периодом отчетности по налогу на игорный бизнес считается месяц. Отчетность по текущему периоду предоставляется не позднее 15 числа следующего месяца.

До какого числа подают декларацию в налоговую по форма отчетности по ? Эта форма отправляется в федеральную службу не позднее 20 числа каждого следующего квартала.

Декларации по налогам на использование животных ресурсов подаются каждый месяц, исходя из даты, когда вы получали лицензию. Подать форму надо не позднее 10 дней с даты получения лицензии.

Транспортный налог — налоговая декларация представляется по разному в каждом регионе России.

Кроме вышеперечисленных, существует множество платежей, регулируемых на местном уровне, либо дополнительных выплат, формально не считающимися налогом. Уточнять срок предоставления налоговой декларации по ним следует в справочной службе УФНС вашего региона.

Когда подается налоговая декларация? Срок подачи декларации обычно составляет около 20 дней с момента, когда закончился отчетный период. Имейте это ввиду, потому что подав все документы в УФНС в течение двух недель, можно не бояться штрафов.

Сколько ждать ответа от УФНС?

Каков срок проверки налоговой декларации? По 78 статье налогового кодекса, ответ на поданные документы должен прийти не позже, чем через месяц.

Но это в теории.

На практике же придется столкнуться с дополнительными бюрократическими процедурами , которые в законе не оговорены, зато якобы содержатся в одном из решений высшего арбитражного суда за 2005 год.

Сотрудники УФНС всегда до последнего настаивают на своей правоте, ссылаясь на этот документ, хотя в нем ни слова не сказано про нужные нам формы налоговых деклараций.

Он скорее затрагивает дела коммерческих фирм. К сожалению, УФНС может пропустить мимо ушей все ваши претензии и начать трехмесячную проверку.

Бывают даже случаи, когда чиновники прямо отказываются принимать декларацию, если к ней приложено заявление по вычету налога. В таких случаях остается только заказным письмом отправлять к ним вашу заявку.

Если вы хотите отстоять свое право на быстрый сервис до конца, пишите жалобу непосредственно руководителю УФНС в регионе. Жалоба составляется исключительно в официальной форме и присылается также по почте. Если и это не поможет, смело подавайте на УФНС в суд.

Срок хранения налоговых деклараций

Согласно приказу министерства культуры №558 от 25.08.2010 , все виды налоговых отчетов подлежат хранению сроком в 5 лет. Цифровые документы хранятся столько же, сколько бумажные.

Если документы, связанные с отчетностью, становятся аргументом в судебном споре, то срок может быть продлен до неопределенного времени. Все данные с проверок, проводимых службой, также хранятся 5 лет.

Что считается несвоевременным предоставлением документа?

Каждый налогоплательщик обязан предоставлять декларацию вовремя.

Каждый налогоплательщик обязан предоставлять декларацию вовремя.

Представление налоговой декларации с нарушением срока влечет за собой наказание .

Если происходит нарушение сроков подачи налоговой декларации хотя бы на один день, это уже можно считать несвоевременной подачей декларации.

Особенно строго следят за налоговыми агентами . Здесь сдача деклараций в налоговую и сроки должны четко соблюдаться, иначе статьей 119 налогового кодекса предусмотрен штраф за несвоевременную налоговую декларацию, который зависит от уплачиваемой суммы.

Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества)

- Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета

влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

- Непредставление управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества в налоговый орган по месту учета в установленный законодательством о налогах и сборах срок

влечет взыскание штрафа в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

За первый месяц неуплаты начисляется 5% и каждый месяц сумма будет увеличиваться на столько же. Всего же процент штрафа может дойти до 30%. Но это касается только обязательных налоговых деклараций, и в особенности — 6-НДФЛ.

Если вы подаете 4-НДФЛ декларацию не вовремя, то последствия куда менее неприятные. В налоговом кодексе четко не прописано, какие санкции нужно наложить на такого должника. Обычно отделываются предупреждением, но в совсем крайнем случае могут выписать штраф примерно в 200 рублей.

За необязательные налоговые декларации, например, по социальному вычету, получить штраф в принципе невозможно. Их можно подавать в любой срок.

Самое тяжелое в случае с декларациями — не составить их или подать вовремя, а дождаться реакции от чиновников. Всеми силами оттягивая начало своей работы, они проводят многомесячные проверки, заставляя людей напрягать нервы. Но проблем с законом точно можно избежать, запомнив несколько дат, когда сдается налоговая декларация, прописанных законодательством.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: