Статистика драматична. Банки и кредитные организации лишаются лицензий — один за другим. За прошлый 2015 год свирепый Центробанк заработал 93 звездочки на фюзеляж, за нынешний 2016 — 77. Но год-то еще не закончился — возможно, они собираются поставить новый рекорд. Банкопад, одним словом. Что делать бизнесу? Как обезопасить себя и проверить надежность банка заранее? Разберемся […]

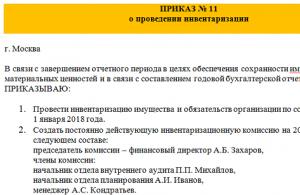

Хорошо быть физиком. E всегда будет равно mc² — понял один раз, значит, будешь понимать всегда. О бухгалтерском мастерстве этого, к сожалению, не скажешь. Во всяком случае, в России. Было одно правило, стало другое правило… Перепутал правила — штраф. Но сегодня мы защитим вас от ошибок еще в одной области, важной для бухгалтеров. Стоит ли […]

Вы не хотите, чтобы инспекторы нашли в действиях вашей компании схему ухода от налогов. Не будем сейчас разбираться, есть ли она там — это не столь важно. Если она есть — ее могут как найти, так и не найти. Если ее там нет — ее тоже могут как найти, так и не найти. Разумеется, ваша […]

Рано или поздно вам наверняка придется с этим столкнуться. Ведь вам не нужна «атака клонов» вашего предприятия? Клонов, которые, во-первых, незаслуженно используют заслуженную вами репутацию, а во-вторых — неуклонно портят ее? Нет, не нужна. Так вот — зарегистрированный товарный знак, конечно, не уничтожает возможность такой атаки полностью. Но он хотя бы дает вам средства, чтобы […]

Ну вот. Одной рукой российские власти облегчают судьбу микропредприятий, другой — облагают весь малый бизнес новой отчетностью. За опоздания с которой, конечно же, собираются серьезно штрафовать. Давайте разберемся и подготовимся. Надо сразу оговориться, что эта форма не должна стать ежегодной головной болью для российского бизнеса. Нет — по идее создателей, сдать ее предстоит только один […]

Налоговые коррективы и нововведения ожидают россиян с 1 января 2018 года. В текущем году Госдумой РФ были рассмотрены и приняты ряд законопроектов, затрагивающих такие аспекты, как начисление , НДФЛ, налога на имущество, индексация зарплат и прочее. Представляем обзор всех ключевых поправок в налоговом законодательстве, которые, потенциально, могут диктовать налоговые условия в 2018 году.

Что изменится в отрасли НДС с 2018 года?

Потенциальное повышение ставки НДС до 22% с привычного ранее тарифа 18% – этот вопрос сейчас активно обсуждается Правительством РФ, где идея находит своих сторонников и противников. По прогнозам аналитиков, повышение ставки НДС до 22% может быть реализовано ближе к концу 2018 года.

В свою очередь, с 1 октября 2017 года появилась еще одна льготная категория НДС с 0% ставкой – это лизинг медицинских изделий с правом выкупа (поправка к Статье 149 НК РФ). Также, в 2018 году, вероятно, сохранятся и налоговые льготы для отдельных отраслей – сельскохозяйственной промышленности, сферы образования, медицины, финансового сектора.

Изменения по НДФЛ с 2018 года

Во-первых, известно, что с 2018 года ФНС России активно готовит внедрение новой формы 6-НДФЛ, в том числе, и обновленные способы его расчета. Кроме расчета налога, и изменения формата документа (он станет электронным), изменится также и порядок его заполнения.

Во-вторых, в 2018 году в справках 2-НДФЛ появятся новые коды доходов и вычетов.

В-третьих, перспектива повышения ставки НДФЛ с 13% до 15% в Правительстве обговаривается еще с 2016 года, и, по мнению многих аналитиков, данную поправку, в конце 2018 года, скорее всего, примут. Вместе с тем, чиновники предлагают также зафиксировать и размер минимального дохода, который будет освобождаться от уплаты НДФЛ.

Изменения в отрасли страховых взносов с 2018 года

ФНС РФ анонсировала с 1 января 2018 года новую форму расчета по страховым взносам, а также регламент ее заполнения – кроме электронного формата бланка изменятся также отдельные параметры расчета. При этом, использовать обновленную версию нужно будет в отчетных документах за 2017 год.

Тарифы страховых платежей в 2018 году

Согласно принятым накануне поправкам к Ст. 426 НК РФ, до 2020 года в отрасли страховых платежей сохранятся действующие тарифы. 30 % – именно столько будет составлять общий тариф страховых взносов, где 22% – это пенсионные взносы, 5,1% – медицинские взносы, 2,9% – взносы на материнство. Льготное налогообложение продлится в 2018 году, согласно законодательству, для IT-компаний: их общий тариф страховых взносов будет составлять 14%, где 8% –пенсионные взносы, 4% – медицинские, и 2% будет отчисляться на социальное страхование.

Уклонение от уплаты страховых взносов – уголовно наказуемо

В 2018 году неуплата обязательных страховых взносов может обернуться привлечением к уголовной ответственности, речь идет о долгах в крупном и особо крупном размерах – от 5 млн. рублей, возникших у компаний после 10 августа 2017 года. Соответствующие коррективы в уголовное законодательство были приняты Федеральным законом № 250-ФЗ от 29 июля 2017 года. Помимо накладывания крупных штрафов (до 300 тыс. рублей), осужденные могут привлекаться к принудительным работам, лишаться возможности заниматься определенными видами деятельности, и даже отбывать срок в местах лишения свободы.

Как будет исчисляться на имущество физических лиц в 2018 году

В 2018 году россияне будут платить налог на свое недвижимое имущество по новым правилам: согласно коррективам в налоговом законодательстве, этот платеж будет составлять 0,1 % от кадастровой стоимости объекта. В категорию объектов налогообложения будут входить:

жилые объекты (частные дома, квартиры, комнаты);

гаражи и паркоместа;

недостроенное жилье;

хозяйственные сооружения до 50 кв. м, расположенные на дачных участках.

Устанавливать кадастровую цену недвижимого имущества будут профильные специалисты в привязке к региону, локации объекта, условиям местности, типу конструкции и пр.

Исчисление земельного налога

В 2018 году система исчисления платы за использование земельных ресурсов для россиян будет базироваться на кадастровой стоимости участка и региональном коэффициенте ставки налога. При этом в компетенции местных властей – определение по своему усмотрению налогового коэффициента в пределах 0,1–1,5 процента Различным отраслям экономики могут быть предоставлены специальные налоговые льготы, в зависимости от категорий земель. Аналогично, на местном уровне могут определяться и категории граждан-физических лиц, потенциально претендующих на льготное налогоисчисление.

Повышение МРОТ и индексация заработных плат в 2018 году

Анонсированное ранее повышение размера минимальной зарплаты с 1 января 2018 года до 85% от уровня , зафиксированного во 2 квартале 2017 года на отметке в 11163 рублей, сможет отобразиться в сумме в 9489 рублей.

В то же время, дополнительные меры предусмотрены и в сфере индексации зарплат. Согласно законопроекту, содержащим поправки к Ст. 134 ТК РФ, государство потенциально может обязать компании и учреждения не реже 1 раза в год поднимать уровень заработных плат наемным работникам в связи с проявлениями тенденций к росту цен на товары и услуги для населения. При этом, увеличивать зарплату нужно исходя из инфляционных показателей в каждом конкретном регионе.

Курортный сбор в 2018-2022 годах

С начала 2018 года вводится новый обязательный платеж – курортный сбор будут платить отдыхающие, приезжающие в Крым, Алтайский, Краснодарский и Ставропольсий край. До 2022 года, а именно столько будет действовать курортный сбор, эти регионы станут экспериментальными – в Госдуме будут решать вопрос целесообразности сбора во всех регионах РФ.

При этом, размер курортного сбора будет устанавливаться на уровне местных муниципалитетов. Известно, что в 2018 году эта сумма будет на уровне 50 рублей в сутки, а с 2019 года может повыситься до 100 рублей в сутки. Сбор будет входить в стоимость проживания в гостиницах, домах отдыха, пансионатах. Примечательно, что данная мера будет касаться также и тех работников, кто будет приезжать в эти регионы в командировку.

Уплата и взыскание налогов и взносов, налоговые проверки, привлечение к налоговой ответственности (часть первая НК РФ)

С 1 января 2017 года

С 1 января 2017 года

Коэффициент капитализации зависит от суммы долга, величины собственного капитала заемщика и доли участия иностранной компании, контролирующей задолженность, в его капитале. Если по сравнению с предыдущим отчетным периодом коэффициент изменился, может возникнуть вопрос о корректировке базы по налогу на прибыль. В НК РФ теперь установлено, что в такой ситуации расходы в виде процентов по контролируемой задолженности пересчитывать не нужно (п. 4 ст. 269 НК РФ). Аналогичного подхода придерживались финансовое ведомство и ВАС РФ.

Изменения предусмотрены Федеральным законом от 15.02.2016 N 25-ФЗ

С 2017 года вступил в силу Закон о независимой оценке квалификации. Чтобы стимулировать участие в оценке, будут введены, например, положения об учете стоимости оценки в расходах по налогу на прибыль (пп. 23 п. 1 ст. 264 НК РФ).

Для проведения независимой оценки квалификации работника требуется его письменное согласие. Учесть расходы организация может, если оценка проведена на основании договора об оказании соответствующих услуг и ей подвергалось лицо, заключившее с налогоплательщиком трудовой договор.

Сроки хранения документов, подтверждающих расходы на независимую оценку квалификации работника, установлены в новом абз. 5 п. 3 ст. 264 НК РФ.

С 2017 года применяется новый Общероссийский классификатор основных фондов (ОКОФ). В связи с этим изменилась и классификация основных средств по амортизационным группам.

Минфин разъяснял, что новшества затрагивают основные средства, которые введены в эксплуатацию не ранее 2017 года.

Изменения предусмотрены Постановлением Правительства РФ от 07.07.2016 N 640

Упрощенная система налогообложения (глава 26.2 НК РФ)

C 1 января 2017 года

Плательщики УСН могут зарабатывать больше, не опасаясь "слететь" со спецрежима

Как известно, плательщики УСН утрачивают право применять этот спецрежим, если по итогам отчетного или налогового периода их доходы оказались больше предельной величины. С 2017 года она увеличена до 150 млн руб. (абз. 1 п. 4 ст. 346.13 НК РФ). Такое нововведение в НК РФ внес ноябрьский закон. Ранее планировалось меньшее увеличение лимита - согласно июльскому закону он должен был составить 120 млн руб.

Рост предельной величины дохода выгоден для бизнеса, ведь для 2016 года она была гораздо меньше - 79,74 млн руб.

На 2017 - 2019 годы действие нормы об индексации предельной величины доходов приостановлен, а на 2020 год коэффициент-дефлятор будет равен 1.

И Федеральным законом от 30.11.2016 N 401-ФЗ

УСН могут применять и компании с более дорогими основными средствами

С 2017 года предельная величина остаточной стоимости основных средств составляет 150 млн руб. (пп. 16 п. 3 ст. 346.12 НК РФ). Это на 50% больше той величины, что действовала в 2016 году. Напомним, превышения лимита остаточной стоимости основных средств достаточно, чтобы утратить право на "упрощенку".

Изменения предусмотрены Федеральным законом от 03.07.2016 N 243-ФЗ

Вступила в силу норма, которая позволяет перейти на УСН большему числу компаний

С 2017 года установлено: организация вправе перейти на УСН, если ее доходы за девять месяцев года, в котором подается уведомление о переходе на спецрежим, не превышают 112,5 млн руб. (абз. 1 п. 2 ст. 346.12 НК РФ). Такое нововведение в НК РФ внес ноябрьский закон. Ранее планировалось меньшее увеличение лимита - согласно июльскому закону он должен был составить 90 млн руб.

По поводу начала применения лимита, предусмотренного июльским законом, высказывалась ФНС. Из разъяснения следует, что повышенный лимит действует при переходе на УСН не ранее чем с 2018 года. Можно предположить, что и изменения, предусмотренные ноябрьским законом, не касаются тех организаций, которые планировали перейти на УСН в 2017 году.

Ведомство обратило внимание и на то, какой предельный размер доходов применялся для перехода на спецрежим с 2017 года. Доходы организации за 9 месяцев 2016 года не должны были превысить 59,805 млн руб.

Полагаем, норма НК РФ об индексации предельного размера дохода допускает иное прочтение. Однако оно может привести к судебному разбирательству.

Норму об индексации порогового значения пока не планируют исключать из НК РФ. Однако на 2017 - 2019 годы ее действие приостановили, а на 2020 год коэффициент-дефлятор будет равен 1.

Компания на УСН вправе учесть в расходах стоимость независимой оценки квалификации работников

С 2017 года вступил в силу Закон о независимой оценке квалификации. Чтобы стимулировать участие в оценке, введены, например, положения об учете ее стоимости в расходах по налогу при применении УСН (пп. 33 п. 1 ст. 346.16 НК РФ). Такие затраты признаются по тем же правилам, что действуют при учете стоимости независимой оценки квалификации в расходах по налогу на прибыль.

Изменения предусмотрены Федеральным законом от 03.07.2016 N 251-ФЗ

Единый налог на вмененный доход (гл. 26.3 НК РФ)

С 1 января 2017 года

Коэффициент-дефлятор, необходимый плательщикам ЕНВД, остался на прежнем уровне

При исчислении ЕНВД базовая доходность умножается на коэффициент-дефлятор (К1). Для 2017 года он составляет 1,798. Такая же величина устанавливалась на 2016 и 2015 годы.

Приказ Минэкономразвития России от 03.11.2016 N 698

Налог на имущество организаций (глава 30 НК РФ)

С 1 января 2017 года

Каждый регион сам вправе решать, будет ли у юрлиц льгота по движимому имуществу

С 1 января субъекты РФ наделены правом устанавливать на своей территории льготу в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств (ст. 381.1 НК РФ). Если регион не воспользуется этим правом, то с 2018 года эта льгота на его территории действовать больше не будет.

Страховые взносы на обязательное пенсионное страхование, обязательное медицинское страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (глава 34 НК РФ)

С 1 января 2017 года

Увеличена предельная база по "больничным" и пенсионным взносам

Предельная база по взносам на обязательное социальное страхование на случай болезни и в связи с материнством составляет 755 тыс. руб., а по взносам на обязательное пенсионное страхование - 876 тыс. руб. На 2016 год лимиты устанавливались на уровне 718 тыс. руб. и 796 тыс. руб. соответственно.

В 2017 году взносы на случай временной нетрудоспособности и в связи с материнством не начисляются на суммы выплат и других вознаграждений, превышающие предельную величину базы. А вот пенсионные взносы после того, как исчерпан лимит, взимаются по меньшему тарифу - не 22%, а 10%. Такие же правила фактически действовали и в прошлом году.

Для медицинских взносов предельная база не устанавливается с 2015 года. Этими взносами облагаются выплаты независимо от их величины нарастающим итогом с начала года.

Постановление Правительства РФ от 29.11.2016 N 1255

При камералке инспекция вправе истребовать данные о суммах, не облагаемых страховыми взносами

Проводя камеральную проверку расчета по страховым взносам, инспекция теперь может истребовать у юрлица сведения и документы, которые подтверждают обоснованность отражения сумм, не подлежащих обложению взносами, а также сведения и документы, которые подтверждают обоснованность применения пониженных тарифов взносов (п. 8.6 ст. 88 НК РФ).

По правилам, действовавшим до 2017 года, подобными полномочиями наделялись ПФР и ФСС. Однако с периодов, начавшихся не ранее 2017 года, согласно общему правилу камеральные проверки по взносам проводят налоговые органы, руководствуясь требованиями НК РФ, а фонды проверют прошлые периоды.

До 1 января 2017 года НК РФ допускал истребование инспекцией документов и сведений при камеральной проверке только в некоторых случаях. Например, когда по проверяемому налогу юрлицо применило льготу.

Изменения предусмотрены Федеральным законом от 30.11.2016 N 401-ФЗ

Страховые взносы, которые организация должна уплатить в бюджет, может перечислить любой

С 2017 года ст. 45 НК РФ дополнена п. 9, согласно которому на страховые взносы распространяется положение Кодекса о том, что за плательщика внести сумму в бюджет может другое лицо. Полагаем, это же правило применяется при уплате пеней и штрафов. Однако нововведения не затрагивают взносы на травматизм, а также пени и штрафы по ним, поскольку действие НК РФ на эти платежи не распространяется.

Утративший силу Закон о страховых взносах подобного порядка уплаты не устанавливает.

Полагаем, изменения касаются уплаты взносов и за периоды, начавшиеся до 2017 года, если фактически денежные средства перечисляются в 2017 году.

Изменения предусмотрены Федеральным законом от 30.11.2016 N 401-ФЗ

Командировка по России: выплачивать суточные свыше 700 руб. стало еще менее выгодно

В НК РФ появилась норма, из которой следует, что на суточные свыше 700 руб. за день поездки по России и свыше 2500 руб. за день загранкомандировки нужно начислять страховые взносы (п. 2 ст. 422 НК РФ).

Согласно утратившему силу Закону о страховых взносах суточные взносами не облагались. ПФР и ФСС отмечали, что взносы не начисляются на суточные, которые выплачены по нормам, установленным в коллективном договоре или локальном акте.

Взносов на травматизм изменение не касается. На них, как и прежде, не распространяется действие НК РФ. А в Законе о страховании от несчастных случаев на производстве не внесены поправки, ограничивающие необлагаемую сумму суточных.

Отметим, что ФСС рассматривал вопрос обложения суточных по Закону о страховых взносах и Закону о страховании от несчастных случаев на производстве. Из разъяснения следует вывод: поскольку величину суточных работодатель фиксирует в коллективном договоре или локальном акте, выплаты не облагаются взносами именно в этом размере.

Изменения предусмотрены Федеральным законом от 03.07.2016 N 243-ФЗ

Вступили в силу новые правила, по которым сдается отчетность по страховым взносам

Расчет по взносам на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование нужно представлять в налоговый орган раз в квартал не позже 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ). Новшество связано с тем, что НК РФ дополнен положениями о взимании страховых взносов (кроме взносов на травматизм).

Из разъяснения ФСС следует, что расчет нужно подавать за периоды, начинающиеся не ранее 1 января 2017 года. Отчетность по взносам, в том числе уточненная, за более ранние периоды сдается по старым правилам. Они таковы: электронную 4-ФСС нужно представить в территориальный орган ФСС не позднее 25-го числа, бумажную - не позже 20-го числа месяца после отчетного периода. РСВ-1 в электронном виде следует направить в территориальный орган ПФР не позднее 20-го числа, в бумажном - не позже 15-го числа второго месяца, следующего за отчетным периодом.

Крайний срок уплаты взносов остался прежним - 15-е число месяца, следующего после месяца, за который они начислены.

Изменения предусмотрены Федеральным законом от 03.07.2016 N 243-ФЗ

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

С 1 января 2017 года

Организация не подтвердила основной вид деятельности - ФСС определяет класс риска по ЕГРЮЛ

Правила, действовавшие до 2017 года, предусматривали следующее. Если основной вид экономической деятельности страхователя не подтвержден, взносы на травматизм считаются по тарифу, установленному для самого опасного из видов деятельности, которые реально осуществляются. Проверяющие часто определяли его по ЕГРЮЛ, не выясняя, ведется ли эта деятельность. С их подходом не соглашались суды, но с 2017 года он закреплен в НПА.

Изменения предусмотрены Постановлением Правительства РФ от 17.06.2016 N 551

Продолжают действовать прежние тарифы взносов на травматизм

В 2017 году, как и прежде, работодатели должны платить взносы на травматизм по тарифам, действующим с 2006 года.

Напомним, какой именно тариф должна применять организация, зависит от класса профессионального риска, к которому отнесен ее основной вид деятельности, а также от назначенных скидок и надбавок.

Изменения предусмотрены Федеральным законом от 19.12.2016 N 419-ФЗ

Персонифицированный учет и отчетность

С 1 января 2017 года

Вступил в силу закон о новых сроках подачи персонифицированной отчетности

Крайний срок представления ежемесячной персонифицированной отчетности (форма СЗВ-М) перенесен с 10-го на 15-е число месяца, следующего за отчетным.

Помимо этого, данные, которые работодатели по старым правилам подавали раз в квартал в составе РСВ-1, теперь нужно направлять в ПФР ежегодно (не позже 1 марта следующего года). Исключение - информация о величине дохода, облагаемого взносами на обязательное пенсионное страхование, и их размере. Периодичность представления этих сведений осталась прежней, однако передавать их требуется в налоговый орган.

Изменения предусмотрены Федеральным законом от 03.07.2016 N 250-ФЗ

Бухгалтерский учет

С 1 июля 2017 года

МРОТ возрастет до 7800 руб.

Сейчас МРОТ равен 7500 руб. в месяц, но с 1 июля 2017 года его значение увеличится на 300 руб.

Бухгалтеру важно следить за изменениями МРОТ не только для того, чтобы соотносить эту величину с зарплатами в организации. МРОТ используется, например, при расчете пособия по больничному для нового работника, который раньше нигде не трудился.

Изменения предусмотрены Федеральным законом от 19.12.2016 N 460-ФЗ

По материалам: consultant.ru

Изменений в налоговом законодательстве в 2017 году немало. Поэтому начнем с наиболее важных из них, которые будут актуальны для большинства организаций и предпринимателей.

1. Уже с 30 ноября 2016 года платить налоги, сборы, пени, штрафы за налогоплательщика, а также за налогового агента абсолютно легально может другое лицо (п. 1, 8 ст. 45 НК РФ). Это нововведение распространяется как на юридических, так и на физических лиц. Ранее, как вы помните, в НК РФ было указано жесткое правило о том, что обязанность по уплате налога может выполнить только сам налогоплательщик (п. 1 ст. 45 НК РФ в ред., действ. до 30.11.2016).

Но есть важный нюанс: если вы уплатили налог за другое лицо, то вернуть его уже не получится.

2. Налоговую задолженность компании, которая образовалась по итогам проверки и является не погашенной более 3 месяцев, контролеры из ИФНС теперь могут взыскать не только с ее материнской, дочерней или зависимой фирмы, но и с физлица, связанного с организацией-должником (пп. 2 п. 2 ст. 45 НК РФ). Это может быть, например, учредитель организации, владеющий 50%-ной долей в уставном капитале или более, директор либо акционер (если они участвовали в операциях по выводу выручки или активов должника).

Поправки по налогу на прибыль: ставка, резервы по сомнительным долгам и др.

1. Главное, что меняется с 2017 года, - это соотношение между федеральным и региональным бюджетом в части уплаты налога на прибыль (п. 1 ст. 284 НК РФ Хотя общая ставка остается на прежнем уровне - 20%.

Кроме того, теперь пониженная ставка для отдельных категорий налогоплательщиков может быть установлена региональными властями на уровне 12,5% (ранее нижний предел составлял 13,5%). Схожая ситуация сложилась с максимальной ставкой по налогу на прибыль у организаций - резидентов особых экономических зон: крайнее значение составляло 13,5%, а теперь - 12,5% (п. 1 , 1.7 ст. 284 НК РФ в ред., действ. с 01.01.2017).

2. Новые правила установлены для определения максимальной суммы резерва по сомнительным долгам. С 2017 года в качестве максимальной суммы берется (п. 4 ст. 266 НК РФ

- при создании резерва по итогам отчетного периода - 10% от выручки (без НДС) за предыдущий год или за текущий отчетный период в зависимости от того, какая из величин будет больше;

- при создании резерва по итогам года - 10% от выручки (без НДС) за текущий год.

Вместе с тем изменился и порядок расчета суммы сомнительного долга в том случае, когда у налогоплательщика перед контрагентом есть встречное обязательство. При подсчете долга сумма просроченной дебиторской задолженности должна быть уменьшена на кредиторскую задолженность перед тем же контрагентом (п. 1 ст. 266 НК РФ в ред., действ. с 01.01.2017).

3. По-новому придется учитывать организациям и убытки прошлых лет. С 2017 по 2020 год налоговую базу можно будет уменьшать на них не более чем на 50% (от суммы базы), но не только в течение 10 лет с года возникновения убытка (п. 2, 2.1 ст. 283 НК РФ в ред., действ. с 01.01.2017).

4. Список расходов для целей налогообложения прибыли пополнился затратами на обучение и экзамены в рамках программы профстандартов, а также на проведение независимой оценки квалификации (пп. 23 п. 1 , п. 3 ст. 264 НК РФ в ред., действ. с 01.01.2017). Кстати, эти же расходы с 2017 года смогут учитывать и упрощенцы с объектом «доходы минус расходы» (пп. 33 п. 1 ст. 346.16 НК РФ в ред., действ. с 01.01.2017).

НДС: основные изменения налогового законодательства в 2017 году

- Выдача поручительств и гарантий организацией, не являющейся банком, с 2017 года освобождается от обложения НДС (пп. 15.3 п. 3 ст. 149 НК РФ в ред., действ. с 01.01.2017). Поэтому выставлять счет-фактуру должнику такая компания больше не должна.

- Изменилась ставка НДС в отношении услуг по перевозке пассажиров железнодорожным транспортом на поездах дальнего следования по территории РФ. Ранее применялась ставка 10%, а с 2017 года - 0% (пп. 9.3 п. 1 ст. 164 НК РФ в ред., действ. с 01.01.2017). Эта информация актуальна в первую очередь для тех организаций, в которых работников часто направляют в командировки.

- Электронные услуги, оказываемые иностранными организациями, местом реализации которых признается территория РФ, с 2017 года облагаются НДС в соответствии с новыми требованиями (п. 1 ст. 174.2 НК РФ в ред., действ. с 01.01.2017). Российским компаниям - заказчикам таких услуг придется выступать налоговыми агентами.

- Организации, получающие субсидии из бюджета любого уровня - федерального, регионального, местного, - на возмещение расходов по оплате товаров (работ, услуг), с 1 июля 2017 года должны будут восстанавливать НДС по этим товарам (работам, услугам). Затем восстановленный налог можно будет учесть в числе прочих расходов (пп. 6 п. 3 ст. 170 НК РФ в ред., действ. с 01.01.2017, ст. 264 НК РФ). До указанной даты данное правило распространяется только на «федеральные» субсидии.

Штрафные нововведения

С 2017 года в НК РФ прямо предусмотрен штраф за непредставление / несовременное представление пояснений, если (п. 1 ст. 129.1 , п. 3 ст. 88 НК РФ в ред., действ. с 01.01.2017):

- были обнаружены несоответствия или противоречия между сведениями, содержащимися в декларации налогоплательщика, и сведениями, имеющимися у налоговиков;

- была уменьшена сумма налога к уплате в уточненной декларации по сравнению с ранее представленной;

- был заявлен убыток в декларации по налогу на прибыль или декларации по УСН с объектом «доходы, уменьшенные на величину расходов».

Размер штрафа составляет 5 тыс. руб., а при повторном непредставлении такого рода пояснений в течение календарного года - 20 тыс. руб. (п. 1 , 2 ст. 129.1 НК РФ в ред., действ. с 01.01.2017).

Кстати, пояснения к электронной НДС-декларации с 2017 года надо сдавать только в электронном виде. Бумажные пояснения налоговики не примут и зафиксируют у себя, что налогоплательщик просто их не представил (п. 3 ст. 88 НК РФ в ред., действ. с 01.01.2017). А это в свою очередь приведет к штрафу в 5 тыс.руб. или 20 тыс. руб. Данное правило распространяется также на пояснения, затребованные налоговиками по итогам проверок деклараций за периоды 2016 года.

«ОСновные» изменения налогового законодательства в 2017 году

С 2017 года действует новая Классификация основных средств, включаемых в амортизационные группы (Постановление Правительства РФ от 07.07.2016 N 640). Она основана на новом Общероссийском классификаторе основных фондов - ОКОФ (Приказ Росстандарта от 12.12.2014 N 2018-ст).

Перемен в Классификации достаточно много: во-первых, в нее добавили объекты, которых в предыдущем варианте Классификации в принципе не было, во-вторых, многие ОС «переехали» из одной амортизационной группы в другую.

Отметим, что по новой Классификации определять СПИ и амортизационную группу нужно по тем основным средствам, которые вводятся в эксплуатацию, начиная с 2017 года (п. 1 ст. 258 НК РФ).

Спецрежимы: изменения налогового законодательства с января 2017 года

С 1 января 2017 года начинают действовать (Распоряжение Правительства РФ от 24.11.2016 N 2496-р):

- перечень кодов видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности, относящихся к бытовым услугам;

- перечень кодов услуг в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, относящихся к бытовым услугам.

Иными словами, теперь организация (ИП) может быть уверена, что оказывает бытовые услуги, если она ведет деятельность «с кодом» из приведенных перечней. Это важно, если налогоплательщик применяет ЕНВД (пп. 1 п. 2 ст. 346.26 , ст. 346.27 НК РФ в ред., действ. с 01.01.2017) либо патентную систему налогообложения. Ведь региональные власти вправе определить дополнительный перечень «патентных» видов деятельности, относящихся к бытовым услугам (пп. 2 п. 8 ст. 346.43 НК РФ в ред., действ. с 01.01.2017).

Кроме того, вмененщикам-работодателям наконец-то разрешили уменьшать ЕНВД на сумму уплаченных за себя фиксированных взносов на обязательное пенсионное и медицинское страхование (пп. 1 п. 2 ст. 346.32 НК РФ в ред., действ. с 01.01.2017). Ранее такого права у них не было.

Перемены для применяющих УСН

Для упрощенцев актуальны следующие изменения в налоговом законодательстве с 01.01.2017:

- лимит остаточной стоимости основных средств установлен в размере 150 млн. руб. (пп. 16 п. 3 ст. 346.12 НК РФ в ред., действ. с 01.01.2017);

- лимит доходов - также в размере 150 млн. руб. (п. 4, 4.1 ст. 346.13 НК РФ в ред., действ. с 01.01.2017).

При превышении любого из указанных лимитов организация (или ИП) на УСН должна будет перейти на общий режим налогообложения с того квартала, в котором произошло превышение (п. 4 ст. 346.13 НК РФ в ред., действ. с 01.01.2017).

Еще одно новшество: упрощенцы с объектом «доходы минус расходы» должны платить минимальный налог (п. 6 ст. 346.18 НК РФ) на тот же КБК, на который перечисляют деньги упрощенцы, закончившие год с большей прибылью - 182 1 05 01021 01 1000 110 (Письмо Минфина от 19.08.2016 N 06-04-11/01/49770).

Изменения в налоговом законодательстве с октября 2017 года по пеням

Ставка, по которой с 1 октября 2017 года должны рассчитываться пени для организаций, будет зависеть от длительности просрочки. Если она составит не более 30 дней, то применяться будет 1/300 ставки рефинансирования в день, если более 30 дней - то 1/150 ставки рефинансирования начиная с 31-ого календарного дня просрочки (п. 4 ст. 75 НК РФ в ред., действ. с 01.10.2017).

Для граждан и предпринимателей порядок расчета пеней останется прежним.

Вступает в силу с 1 июля 2017 года. Здесь меры значительно ужесточились. Теперь автобусы, выпущенные более 10 лет назад, не допускаются к столь ответственному мероприятию. Транспорт более «молодого» возраста помимо установленных требований к техническому состоянию, должен быть оснащен тахографом и спутниковой системой ГЛОНАСС.

Основание: Постановление № 652 от 30 июня 2015 года «О внесении изменений в некоторые акты Правительства Российской Федерации в части совершенствования правил организованной перевозки группы детей автобусами».

Относительно перевозки детей на легковом автотранспорте также появились изменения в ПДД: теперь детские кресла могут устанавливаться только на заднем сидении . Соответственно, дети до семи лет могут передвигаться на легковом транспорте только на заднем сидении. При этом они должны быть зафиксированы в удерживающем устройстве, которое должно соответствовать параметрам ребенка.

А теперь внимание: это нововведение дает понять и то, что дети не могут находиться на переднем сидении , даже если именно там установлено детское кресло. До 1 января этот момент оставался непроработанным. Теперь же, в постановлении строго указывается место, где разрешается устанавливать детское кресло, и тот факт, что ребенка без него перевозить запрещается.

Соответственно посадить свое чадо рядом с водителем уже не получится – штраф 3 000 рублей. За оставление ребенка без присмотра в салоне автомобиля – штраф 500 рублей.

Техосмотр: нововведения 2017 года

Согласно новому закону, теперь техосмотр должны проходить все ТС , независимо от предназначения. Штраф за отсутствие техосмотра составит от 500 до 800 рублей, но это только на первый раз.

Второе попадание грозит водителю либо более крупным штрафом (5 000 р.), либо лишением прав на срок 1-3 месяца.

Однако правительство предусмотрело и некоторые изменения в процедуре прохождения ТО. В первую очередь это отразилось в расценках. Согласно новому законопроекту цены прохождения ТО будут иметь два передела: максимальный и минимальный.

Аренда автомобилей чиновниками

Вступает в силу 1 января 2017 года. До начала 2017 года чиновники могли брать в лизинг или арендовать автомобили мощностью более 200 л.с. и стоимостью более 2,5 млн.р., но не на бюджетные деньги. То есть они могли приобрести дорогой автомобиль на свои финансовые средства и использовать его в качестве рабочего. Теперь же эти ограничения легли и на личные финансы. Теперь, чиновники не могут даже за собственные деньги купить или арендовать мощный автомобиль . Более того даже перемещаться на такси, мощность которого более 200 л.с., для них станет нарушением законодательства.

Основание: Постановление «О дополнении требований к отдельным видам товаров, работ, услуг, закупаемым государственными органами и государственными внебюджетными фондами». Законопроект был подписан Дмитрием Медведевым 5 декабря 2016 года и вступил в силу 1 января 2017 года.

Интересная инфографика:

Тонировка

Вступает в силу с 1 января 2017 года. Одна из самых наболевших тем автовладельцев – наказание за тонировку . Однако правительство не идет на уступки и не смягчает свои требования. Скорее наоборот – увеличен штраф за тонировку и ужесточены меры при повторном нарушении.

Так если до 2017 года автовладелец мог просто снять пленку со стекол в присутствии сотрудника ГИБДД и спокойно ехать дальше, то теперь таким маневром уже не отделаться. Дума разработала целый алгоритм карательных мер для любителей темноты в салоне:

- При первом попадании – штраф 500 р. Снимать пленку в данном случае уже бесполезно. Указанную сумму все равно придется заплатить.

- Второе попадание – штраф 5000 р.

- Третье попадание – лишение прав на срок 2-6 месяцев.

Таким образом, самые заядлые любители тонировки могут остаться без прав на полгода.

Полисы ОСАГО в 2017 году

Относительно полисов ОСАГО на 2017 год предусмотрено сразу три нововведения :

С 1 января 2017 года вступает в силу закон, согласно которому все страховые компании должны предоставлять своим клиентам возможность оформления полисов ОСАГО в электронном виде . Это должно значительно облегчить процедуру получения страховки и исключить ставшего привычным навязывания различных дополнительных услуг.

В случае если страховая компания не предоставляет подобную услугу, то она может понести штраф 300 000 рублей. Законопроект пока рассчитан на 6 месяцев.

Если в течение этого периода ситуация с получением страховки не улучшится, то правительство обещает монополизировать всю систему. Это значит, что появится одна компания, которая будет специализироваться только на выдаче полисов ОСАГО. Остальные страховые компании будут лишь посредниками между этой компанией и автовладельцами.

Основание: Федеральный закон от 23 июня 2016 г. N 214-ФЗ «О внесении изменений в Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Вступает в силу с 1 января 2017 года. Еще одно новое изменение в ПДД: теперь при расчете его стоимости будет учитываться не 9 факторов, как это было раньше, а 10. Десятым фактором станет количество нарушений ПДД . Таким образом, любители нарушать правила теперь будут нести дополнительные убытки.

На 2017 год, точнее до 1 июля , продлен досудебный порядок решения споров со страховыми компаниями . Если до 2014 года для того, чтобы получить страховку необходимо было в обязательном порядке обращаться в суд, то начиная с 2014 года необходимость в этом возникает только в случае, если страховая компания отказывается в выплате страховки.

ЭРА-ГЛОНАСС

Вступает в силу с 1 января 2017 года. С 2017 года система ЭРА-ГЛОНАСС станет обязательной для всех импортируемых автомобилей . Сюда входят автомобили, которые должны получить ОТТП (одобрение типа ТС) после начала 2017 года. Если же срок получения ОТТП вышел, то установка ЭРА-ГЛОНАСС не нужна. Стоит добавить, что процедура подключения автомобиля к системе обойдется автовладельцу в довольно крупную сумму. Это может обусловить отказ иностранных автомобильных концернов в поставке автомобилей в РФ.

Так, BMW уже отозвал серию кабриолетов 4 и 6 серий, т.к. установка ГЛОНАСС значительно влияет на стоимость самого автомобиля, которая и без того слишком высока.

Система должна облегчить систему оповещения о ДТП. При возникновении ДТП с участием легкового ТС оповещение происходит автоматически, с участием коммерческого транспорта – оповещение производится вручную с помощью кнопки.

Замена и получение водительских прав в 2017 году

Вступает в силу с 1 февраля 2017 года. А здесь ситуация стала более привлекательной. Для того чтобы заменить права теперь не нужно ехать в ГИБДД. Эту услугу, начиная с 1 февраля, будут предоставлять многофункциональные центры (МФЦ) . Среди прочих изменений также планируется увеличение госпошлины за получение водительских и за свидетельство о регистрации ТС. Пока размер этих пошлин составляет 2 000 и 2 850 рублей соответственно. Как сильно они изменятся, пока неизвестно.

Платон-2017

Сложная ситуация с платежной системой «Платон» продолжает нарастать. В 2017 году размер платы для грузовых автомобилей увеличится в 2 раза . В феврале 2017 года размер платы за 1 км для грузовых автомобилей составит 2,6 рублей, а уже в июне – 3,06.

Парковка в ипотеку

Вступает в силу с 1 января 2017 года. Попыталась Дума решить проблему и с нехваткой парковочных мест. Теперь машиноместа могут стать частной собственностью автовладельца. Купить парковочное место можно в любой прилегающей к зданиям и сооружениям территории, отмеченной в кадастровом учете. Также там должны быть отмечены границы и разметка территории.

При покупке парковочного места автовладелец может отметить его краской на полу, специальными наклейками или любыми другими заградительными элементами, не выходящими за пределы купленной территории. Правительство предусматривает возможность покупки парковочного места в ипотеку и оформления места в собственность.

Запрет для неэкологичных грузовых ТС в Москве

Начиная с 1 января 2017 года грузовым автомобилям с двигателями класса меньше «Евро-3» будет запрещено въезжать внутрь ТТК . Автомобили класса «Евро-2» и ниже не смогут перемещаться и внутри ТТК, и внутри МАД. Такие меры должны улучшить экологическую обстановку в Москве.

Электронные ПТС

С 1 июля 2017 года в силу вступает закон об электронных ПТС . В Евразийском экономическом союзе подобная система функционирует уже с августа 2016 года. Это нововведение дает владельцам авто сразу несколько преимуществ:

- При покупке автомобиля с пробегом покупатель сможет без труда узнать всю информацию и об автомобиле, и о его владельце;

- В электронном ПТС можно будет сохранять информацию о пройденных ремонтных работах, ТО и пр.

- Если автомобиль является залоговым имуществом в банке, то этот факт также будет отражаться в электронном ПТС.

Важно: Электронный ПТС позволит избежать мошеннических схем, при которых автовладельцы продают свои автомобили, находящиеся в залоге у банка, и перестают выплачивать платежи по кредиту. Это приводит к тому, что залоговый автомобиль конфискуется, а новый автовладелец остается и без денег, и без машины.

Имущественный налог для предприятий на автомобиль

В 2017 году должен вступить в силу закон, согласно котором юридические лица могут не платить налог на автомобиль в случае, если ТС меньше 3 лет. Такая мера, по мнению Дмитрия Медведева, должна решать сразу две проблемы: заставить владельцев предприятий регулярно обновлять автопарк и у величить спрос на отечественные автомобили.

ГОСТ для камер ГИБДД

Вступает в силу с 1 июня 2017 года. Федеральное агентство по регулированию составило список требований, которым должны соответствовать все технические средства визуального наблюдения, используемые ГИБДД. Оборудование для фиксации может быть магнитным, индуктивным, радиолокационным, пьезоэлектрическим, лазерным. Независимо от типа аппаратуры, она должна соответствовать следующим требованиям :

- Диапазон измеряемых скоростей должен составлять 20-250 км/час;

- Распознавание номеров тс должно быть точным на 90%, независимо от времени суток и погодных условий;

- Снимок, предоставляемый аппаратурой, должен быть высокого качества и позволять находить на тс отличительные знаки.

Существующие камеры, которые не соответствуют указанным требованиям, должны быть заменены до 1 июня 2017 года. Дополнительные камеры должны быть установлены в местах повышенной опасности и на участках, где произошло более 3 случаев ДТП в течение одного года.

Штрафы за тюнинг автомобиля

В 2017 году водителям уже не удастся безнаказанно тюнинговать автомобиль, и дополнять его оригинальной атрибутикой. Большинство реконструкций тс могут обойтись автовладельцу в небольшой штраф – всего 500 рублей. Но стоит отметить нарушения, которые чреваты крупными потерями для водителя:

- Установка на передней стороне тс красных фар – за такое нарушение водителю грозит лишение прав на срок 4-6 месяцев;

- Установка мигалок и/или звуковых оповещателей – лишение прав на срок от одного года до полутора лет;

- Использование знака «инвалид» на кузове автомобиля – штраф 5000 рублей;

- Использование цветографических схем служб экстренной помощи – лишение прав на срок от одного года до 1,5 лет;

- Установка цветографии такси – штраф 5 000 рублей.

Остались и нарушения, за которые водитель может отделаться штрафом 500 рублей :

- Использование дополнительных топливных баков;

- Демонтаж и установка ГБО, изменения в ПДД в 2017 году добавляют эти работы к нарушениям;

- Замена типа кузова ТС;

- Монтаж лебедок и подъемников на грузовых ТС;

- Использование ксеноновых и диодных ламп в качестве внешних световых приборов или в дополнение к ним;