К счету привязана карта.

Я Кузьмин А.Ю., владелец расчетного счета №40817810********2606 в АО «Банк Русский Стандарт» (адрес: ул. Ярослава Гашека, д. 5, лит. А, пом. 8Н).

К счету привязана карта.

15.12.2017г. карту заблокировали. При звонке по телефону в отделение АО «Банк Русский Стандарт» по ул. Ярослава Гашека, д. 5, лит.А, пом. 8Н сотрудники банка не смогли внятно объяснить причину блокировки карты.

16.12.17 и 17.12.17 были выходные дни. 18.12.17г. из письма в мой адрес по электронной почте от АО «Банк Русский Стандарт» стало ясно, что срок предоставления документов по банковской операции истекает вечером 18.12.2017 г. Возможность предоставления документов в этот срок физически отсутствовала.

На мое письменное заявление №7803-13996 от 20.12.2017 г. выдать мне мои денежные средства, перечисленные как доход от моего ИП, в сумме 74093,26 коп., и закрытии счета ответили письмом. Этим письмом (от 21.12.2017 г.,№РС-М0318/75898 АО «Банк Русский Стандарт»), банк отказал в выдаче денежных средств. В отказе - ссылка на 115 - Ф.З. о противодействии в отмывании доходов и т.д и т.п. Однако, в том же Федеральном законе (115 Ф.З.) прописано, что для полной блокировки я, или мой ИП должен состоять в "Черном списке" Росфинмониторинга. В таком списке я не состою. Если есть подозрения или иное, в нашей конституции действует принцип презумпции невиновности.

Также, согласно ст. 65 АПК РФ, банк обязан доказать, что у него имелись основания для приостановления или отказа в проведении операций по поручению клиента. Мои операции полностью легальны.

Счет я открыл 20.10.2017 г. За это время перечислил на карту собственные средства, примерно -140тыс рублей. На 20.02.2018 Банк "Русский Стандарт" незаконно удерживает 74 тыс руб. Считаю, что денежные средства банк удерживает в собственных коммерческих интересах, прикрываясь 115-Ф.З.

На заявление 7803-13997 от 20.12.2017 г., о закрытии счета ответа не поступило. Со слов сотрудников банка, счет должны закрыть через 60 дней. Главой 8.3 Ф.З. -115 После истечения 7 дней после получения письменного заявления клиента банк выдает с банковского счета клиенту наличными денежными средствами либо осуществляет перевод денежных средств платежным поручением!

До 20.02.2018г. года беспокоивший меня вопрос о судьбе моих денежных средств остался не урегулирован — Банк незаконно удерживает мои денежные средства. Счет не закрыт. Закрытие счета затягивают, т. к. после закрытия счета банк обязан перечислить средства. (Глава 8. №153-И от 30.05.2014 г.)

Этот банк на каждом этапе нарушает закон о банковской деятельности и обычаи делового оборота. На мои заявления о закрытии счета и возврате (со всеми разъяснениями и выдержками из ГК РФ об их неправоте) средств ограничиваются стандартными отписками.

Банк и его сотрудники нарушают закон о банковской деятельности. (ст. 845 ГК РФ, ст. 848 ГК РФ). На мои законные требования отвечают - это не в наших полномочиях. В письме на прямой вопрос об отказе в закрытии счета отвечают выдержками из 115 Ф.З. без всякой вытекающей из этих статей логики. На другие статьи закона и конституцию РФ не обращают внимания.

Прослеживается одно - как можно дольше удерживать денежные средства.

В сложившейся ситуации мне были причинены значительные неудобства и нравственные страдания.

Администратор портала 11.03.2018 9:56

По ситуации - без оценки.

Русский Стандарт 21.02.2018 17:10

Здравствуйте, Антон!

Изначально, позвольте Вас заверить, что Банк, действует в строгом соответствии с действующим законодательством.

Карты были заблокированы для установления источника происхождения денежных средств в рамках исполнения Банком требований Федерального закона №115-ФЗ. В соответствии с условиями Клиент обязуется не использовать Счет для осуществления операций, связанных с предпринимательской деятельностью. Отмечу, что на основании пункта 11 статьи 7 Федерального закона №115-ФЗ Банк вправе отказать в выполнении распоряжения Клиента о совершении операции, в том числе в выдаче наличных денежных средств через кассу Банка.

К сожалению, Вы так и не предоставили полный комплект запрошенных Банком документов, предоставленные документы не могут служить основанием для снятия блокировки.

20.02.2018 Договор *6782 был закрыт. Для получения остатка средств, Вам необходимо обратиться в любой офис Банка и предоставить реквизиты для перевода денежных средств со счета в другую кредитную организацию, не забудьте захватить с собой паспорт РФ.

С уважением,

Алексей

АО «Банк Русский Стандарт»

Онлайн-резервирование

Счёт без визита в банк

Процедура может выполнена двумя способами:

- онлайн (в маркет-плейсе для бизнеса);

- в офисе банка (только при наличии отделения в вашем городе).

В первом случае договор заключается следующим образом:

- Вы выбираете к оформлению необходимые услуги.

- С вами связывается представитель банка и уточняет детали, согласовывает место и время встречи.

- В назначенное время подписывается договор обслуживания.

- Специалист банка выдаёт вам параметры доступа к системе дистанционного банковского обслуживания (ДБО).

В противном случае:

- Вы самостоятельно предоставляете в отделение все необходимые документы, пишете заявление на подключение к обслуживанию.

- Дожидаетесь одобрения заявления со стороны банка.

- Получаете подписанный договор и параметры доступа к интернет-банкингу.

Документы для открытия счёта индивидуального предпринимателя (ИП)

- свидетельство о постановке на учёт в налоговой;

- паспорт;

- выписка из ЕГРИП.

Заявление, анкету, карточку с подписями и печатями поможет заполнить представитель банка.

В случае, если с момента регистрации прошло более 3 месяцев, необходимо будет предоставить бухгалтерские документы (выписку из налоговой об отсутствии задолженностей, заверенную декларацию и/или бухотчётность).

Документы для открытия счёта юридического лица (ООО)

- устав;

- выписка из ЕГРЮЛ, свидетельство о регистрации и постановке на учёт;

- карточка с подписями и оттисками печатей;

- паспорта всех лиц, указанных в карточке;

- документы, подтверждающие назначение на должности;

- договор аренды или свидетельство о праве собственности на недвижимость, где ведётся деятельность.

Если подписание договора происходит по доверенности, нужна сама доверенность и паспорт ответственного лица.

После 3 месяцев с момента регистрации могут понадобиться бухгалтерские документы и отчётность (баланс, налоговая декларация, справка из налоговой об отсутствии задолженностей и т.д.).

Рейтинги

Forbes: надёжные российские банки 2019 - 76 местоПо версии агентства Markswebb Rank & Report.

Условия расчётно-кассового обслуживания в банке Русский Стандарт

«Русский стандарт» предлагает предпринимателям только ряд стандартных тарифных планов без специальных пакетов.

Стоимость открытия второго и последующего счетов

Стандартные тарифы на открытие первого счёта в «Русском стандарте» можно найти в таблице выше. Второй и последующие счета обойдутся по 1700 р. за каждый.

За ведение каждого открытого р/с взимается ежемесячная плата - 800 р. (если работа со счётом происходит через систему ДБО).

Стоимость валютного счёта

Комиссия за открытие валютного счёта не отличается от оплаты за рублёвый счёт - 2000 р. за первый и 1700 р. за последующие.

Ведение - 800 р./месяц (за каждый открытый).

Если по счетам нет оборотов, то оплата за ведение не взимается. Если оборотов нет более 12 месяцев - активируется абонплата 1500 р./месяц (но не более остатка на счёте).

Валютный контроль

По каждой операции контроля валютных сделок в рамках принятого на учёт контракта взимается комиссия 0,12% (минимум 500 р., максимум 45 000 р.).

Принятие контракта на учёт - 1500 р.

Если операции не требуют постановки контракта на учет, банк взимает 0,08% с каждого перевода/поступления (минимум 300 р., максимум 15 000 р.).

Предоставление ведомости контроля - 300 р.

Продление операционного дня

После окончания стандартного операционного дня клиенты могут оформить срочный перевод в системе БЭСП. Услуга будет оплачиваться исходя из комиссии 0,01% от суммы каждого платежа (но не менее 250 р, максимум - 1 000 р.).

Если сумма перевода превышает 100 млн. р., то его отправка происходит в системе БЭСП автоматически с взиманием соответствующей комиссии.

Тарифы по индивидуальным банковским картам

Специально для ИП, решившим вывести средства с р/с на личную карту.

Банк предлагает широкую линейку карт для физлиц, среди которых:

- виртуальные;

- предоплаченные;

- кредитные;

- дебетовые.

Например, карта «Банк в кармане Стандарт» предоставляет следующие возможности:

- до 5% начисляется на остаток и на специальный накопительный счёт (по карте необходимо выполнить условия программы - оплатить покупки минимум на 3000 р. в предыдущем месяце, по счёту проценты начисляются в любом случае);

- до 15% кэшбэк (максимальная выгода при покупках в магазинах партнёров, в специальных категориях - 5%, по остальным товарам - 1%);

- дополнительные скидки по специальной программе «Клуб скидок» - до 30%;

- бесплатное снятие в банкоматах «Русского стандарта» и «Бинбанка» (в остальных 2%, но не менее 100 р.);

- SMS-сервис (59 р./месяц).

Стоимость обслуживания карты - 900 р./год, при выполнении специальных условий оплата может быть отменена на втором и последующих отчётных периодах.

Корпоративные карты

Карты для бизнеса выпускаются на общих условиях для всех новых клиентов (ТП К1). Условия обслуживания выглядят следующим образом:

- Обслуживание (включая выпуск и перевыпуск по окончанию срока действия) - 1200 р./год.

- Выдача наличных в устройствах самообслуживания РСБ, а также в банкоматах сторонних банков и в пунктах выдачи - от 1,25% (минимум 175 р.) до 5% в зависимости от общей суммы снятий в месяц (до 500 тыс. р. - 1,25%, 500 тыс.-1 млн. р. - 2,5%, 1-3 млн. р./месяц - 5%). Есть лимиты на суммы операций в течение дня и по итогам месяца.

- Внесение - 0,15% (только через собственные банкоматы «Русского стандарта»).

- SMS-уведомления - 120 р./месяц по первой карте, по второй и последующим - 60 р./месяц (за каждую).

Тарифы могут быть изменены только для действующих клиентов в рамках тарифных планов ТП К2 и ТП К3.

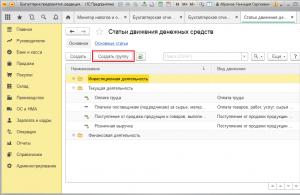

Интернет-банкинг и ДБО

Управление расчётным счётом в «Русском Стандарте» осуществляется при помощи продукта Correqts компании ООО «БСС».

Программное обеспечение реализует выполнение всех необходимых функций онлайн:

- формирование, подписание и отправка расчётных документов, в том числе массовые платежи;

- общение с представителями технической поддержки;

- обмен электронными документами;

- контроль остатков, статусов платежей и документов.

Высокая безопасность использования системы ДБО достигается за счёт использования:

- аппаратных USB-токенов с сертификатами ключа;

- автономных генераторов одноразовых паролей (EToken PASS).

Последние могут использоваться без подключения к ПК, не зависят от сети приёма оператора сотовой связи или скорости доступа к Интернету.

Для работы ДБО потребуется ПК с операционной системой Windows 7 или выше, а также современный браузер.

Плата взимается только за аппаратные ключи доступа (генераторы паролей), использование системы ДБО - бесплатно.

Мобильного приложения нет.

SMS-информирование предоставляется только для корпоративных карт, услуга платная (зависит от количества подключаемых карт и тарифа РКО).

Эквайринг

Торговый

Подключение за 2 дня онлайн. Комиссия 1,8 – 2,5 %. Покупка терминала 13,3 тыс. р. (Verifone VX805), можно в рассрочку/аренду. Платёжные системы VISA, MasterCard, МИР, UnionPay, JCB, American Express, Diners Club, Золотая корона.Интернет

Платёжные системы VISA, MasterCard, МИР, UnionPay, JCB, American Express, Diners Club, Золотая корона.Дополнительные услуги

Зарплатный проект

Временно приостановлен для новых клиентов

Корпоративные карты

MasterCard Business 1200 р./год

В отличие от юридических лиц индивидуальные предприниматели не обязаны для осуществления своей деятельности. Возможность выбора всегда радует, но в этом случае нужно определить уже для себя, без учета законодательных норм, нужен ли вам расчетный счет или без него вполне можно обойтись.

Все финансовые операции предприниматели могут совершать в наличной и безналичной форме. Давайте посмотрим, в чем преимущества каждой из них.

Плюсы и минусы расчетного счета

Плюсов у наличных расчетов для предпринимателя несколько. В первую очередь, нет необходимости посещать банк и платить ему за расчетно-кассовое обслуживание (далее - РКО). Кроме того, при отсутствии банковского счета с вас никто не сможет требовать сдачи наличной выручки в банк и вводить (как это происходит с юридическими лицами). Если вы работаете только с физическими лицами, невозможно применить ограничения по расчету наличными деньгами.

Но если вы планируете производить расчеты с другими ИП и юридическими лицами, счет лучше открыть. Это во всех отношениях удобнее для контрагентов - юридических лиц, и вы не будете сужать круг клиентов за счет тех, кто работает только по безналичной оплате. К тому же наличные расчеты с юридическими лицами ограничены по сумме в 100 000 руб., соответственно, если вы планируете проведение операций на большую сумму, придется придумывать, каким образом разграничить платежи, чтобы вписаться в действующий лимит по расчету наличными.

Кроме того, расчетный счет избавит вас от необходимости устанавливать контрольно-кассовую технику (если вы не предполагаете вести как наличные, так и безналичные расчеты), а заодно даст полную прозрачность проводимых денежных операций благодаря наличию банковских документов. Ну и нельзя списывать со счета такие моменты, как возможность потери либо кражи денежных средств при их перевозке и хранении.

К недостаткам работы с банком можно отнести дополнительные расходы на оплату расчетно-кассового обслуживания и необходимость посещения отделения банка. Опять же, как упоминалось выше, установление кассовых лимитов тоже не на руку предпринимателю. Лимит остатка кассы - это максимальная величина наличных, которая располагается вне расчетного счета. В конце дня имеющаяся сумма наличных не должна превышать лимит остатка. Все, что сверх нормы, подлежит сдаче в банк для зачисления на расчетный счет.

Если следовать букве закона, предприниматель не обязан иметь кассу, и соответственно соблюдать лимит остатка. В Правилах, утвержденных Советом директоров Банка России 19.12.1997, протокол N 47 говорится, что они обязательны для исполнения территориальными учреждениями Банка России, расчетно-кассовыми центрами, кредитными организациями и их филиалами, включая учреждения Сбербанка, а также организациями, предприятиями и учреждениями (п. 1.2 Правил). Индивидуальные предприниматели не названы среди лиц, которые обязаны следовать нормам этих документов. Но банки нередко требуют от ИП соблюдать лимит остатка кассы. Но плюсов у расчетного счета больше.

Изучаем условия банков

Итак, начнем с выбора банка. Вот основные параметры, на которые нужно обращать внимание в первую очередь:

- стоимость РКО в отделении, включая все возможные платежи: открытие расчетного счета, ежемесячное обслуживание, внесение наличных на счет, снятие средств со счета, перевод средств на другие счета;

- наличие системы "Интернет Клиент-Банк", стоимость ее установки и месячного обслуживания;

- известность и финансовая надежность выбранного банка;

- близкое к вам расположение его отделений и банкоматов, а также наличие развитой филиальной сети (если вы ведете расчеты с другими регионами);

- если многие ваши партнеры обслуживаются в одном банке, будет выгоднее обратиться в него же (поскольку внутрибанковские переводы быстрее и дешевле внешних).

Мы провели анализ стоимости расчетно-кассового обслуживания в 17 коммерческих банках и выяснили, что условия по РКО делятся на стандартные и "пакетные" (когда ИП предлагается за фиксированную ежемесячную плату получить комплекс услуг, необходимых для осуществления платежей через расчетный счет).

Из выбранных нами банков пять предлагают данные пакеты услуг: "Альфа-Банк", ВТБ-24, "Росбанк", ТРАСТ, "Сосьете Женераль". Стандартный набор пакета включает в себя открытие счета, его обслуживание, подключение интернет-банкинга и сниженную стоимость по кассовым операциям (снятие/зачисление денег на счет). Стоимость пакетов колеблется от 600 руб. (ТРАСТ) до 3400 руб. в месяц (ВТБ-24). Средняя цена - 1500 - 2000 руб.

Для предпринимателей, имеющих большие обороты через расчетный счет, пакетные предложения выгоднее, чем по тарифам. А тем, кто не планирует использовать открытый счет активно, лучше присмотреться к стандартным тарифам и выбрать наиболее подходящий для себя.

Стоимость открытия счета

: от 700 руб. ("Росбанк") до 2000 руб. (ВТБ-24). Половина банков берут за открытие рублевого счета 1000 руб. А вот валютный счет обойдется дешевле - от 500 руб. до 1200 руб.

Ежемесячное обслуживание счета

: от 500 руб. ("Зенит") до 2500 руб. ("Русский стандарт"). У большинства банков стоимость ведения счета ниже, чем его открытие и не превышает 1000 руб.

Интернет-обслуживание

: почти все банки предлагают клиентам обслуживаться дистанционно и подключать интернет-банк (далее - ИБ) или устанавливать ПО "Банк-Клиент". Последнее обойдется дороже, да и необходимости в нем нет, если у вас нет организованной бухгалтерии и расчетами занимаетесь только вы.

В банках ТРАСТ, "Росбанк" и "Банк Москвы" установка интернет-банка бесплатна, с клиента взимается только абонентская плата.

В других банках стоимость подключения колеблется от 500 руб. (ВТБ-24) до 2000 руб. ("Россельхозбанк"). Различия в стоимости обусловлены степенью защиты канала передачи информации и предоставления ключа ЭЦП.

За использование интернет-банка ежемесячно придется платить от 300 руб. (ТРАСТ) до 1000 руб. ("Сосьете Женераль"). "Абсолют Банк" не взимает абонентскую плату, только единовременный платеж 1500 руб.

Стоимость электронных платежей в интернет-банке составляет в среднем 22 руб. за документ - от 13 руб. (ТРАСТ) до 35 руб. ("Альфа-Банк").

Зачисление наличных на счет

: данная услуг бесплатна только в банке "Зенит" из изученных нами банков, остальные взимают комиссию от 0,15 процента (ВТБ-24) до 0,36 процента ("Нордеа Банк").

Снятие наличных со счета

: средняя комиссия составляет 1 процент, максимальная ставка - в "Русском Стандарте" (2%), минимальная - в "Бинбанке" (0,5%).

Снятие средств на выплату зарплаты и социальных пособий будет облагаться по гораздо меньшим ставкам.

Документы и открытие счета

Итак, выбрав банк, который вам подходит по ценовым и территориальным параметрам, уточните у операциониста список необходимых документов для открытия РС. Обычно коммерческие банки руководствуются Инструкцией ЦБ РФ от 14 сентября 2006 г. N 28-И и предлагают собрать следующий пакет документов:

свидетельство о государственной регистрации в качестве ИП (с номером ОГРНИП) - копия, заверенная нотариально или регистрирующим органом;

свидетельство о постановке на учет в налоговом органе (с ИНН ИП) - копия, заверенная нотариально или налоговым органом;

паспорта лиц, присутствующих при открытии счета (предпринимателя или его представителя, действующего по доверенности, а также лиц, чьи подписи будут указаны в банковской карточке с образцами подписей и оттиском печати) или их нотариально заверенные копии;

расписка в подтверждении фактического места пребывания ИП, если адрес регистрации не совпадает с фактическим местом пребывания;

информационное письмо Росстата с кодами статистики - его нужно самостоятельно получить в органе Росстата, если у вас такого письма нет;

лицензии (патенты) на право осуществления деятельности, если таковые имеются.

Документы, предоставляемые самим банком, которые необходимо заполнить:

заявление на открытие счета;

карточка с образцами подписей и оттиском печати ИП;

договор на дистанционное обслуживание.

Банки требуют от клиентов нотариально заверять документы, когда расчетный счет открывает представитель ИП или в банковской карточке указаны лица помимо самого ИП. Однако мы все же советуем выделить время и лично появиться в отделении для подачи документов. Потому что банки неохотно идут на открытие счета без личного присутствия владельца бизнеса.

Собрав пакет документов, необходимо подойти в отделение банка и передать его в отдел обслуживания юридических лиц. Операционист заведет и поможет вам заполнить карточку с образцами подписей и оттиском печати. Вы в его присутствии распишитесь на оборотной стороне карточки, а в незаполненных строках поставьте прочерки. Банковский сотрудник распишется и проставит печать банка. Помните, что по данному образцу вашу подпись будут сличать в дальнейшем на банковских документах. Постарайтесь расписаться так, чтобы потом проблем с идентификацией подписи не возникало. Особенно трепетно банки относятся к подписям в чековой книжке при выдаче наличных.

После оплаты открытия счета банк откроет его в течение трех - пяти рабочих дней. После открытия расчетного счета вам отдадут второй экземпляр договора и справку об открытии счета.

Практически все банки при заключении договора об РКО предлагают заключить договор о дистанционном банковском обслуживании через Интернет. Для подключения к этой системе необходимо также получить пакет документов (договор и приложения) в выбранном банке.

В течение семи рабочих дней после открытия счета вы должны сообщить об этом в налоговую инспекцию (п. 2 ст. 23 НК РФ). Для этого нужно заполнить специальную форму N С-09-1 (ее можно распечатать с сайта nalog.ru). Заполнив, занесите ее в канцелярию налогового органа. Один экземпляр отдаете сотруднику налоговой, второй - оставляете себе. На этом экземпляре должен стоять штамп с датой принятия заявления. Храните свой экземпляр, так как иногда документы в налоговой могут потеряться.

Если у вас нет возможности лично занести форму в инспекцию, отправьте ее по почте - ценным письмом с описью вложения. Важно отнести письмо на почту до окончания последнего дня установленного срока. Время на доставку письма в инспекцию уже не будет учитываться. Главное, обязательно сохраните опись и чек почты об отправке, чтобы вы могли доказать, что своевременно уведомили налоговую инспекцию об открытии счета.

Необходимо уложиться в срок, потому что банк, независимо от того, уведомите вы налоговую об открытии РС или нет, сам сообщит об этом. А вы (в случае нарушения сроков или непредставления данных сведений) заплатите штраф в размере 5000 руб. (ст. 118 НК РФ).

Отметим, что указанное правило относится только к расчетным счетам, которые открываются предпринимателями для ведения бизнеса. О счетах, открытых в личных целях, то есть не связанных с получением дохода, в налоговый орган сообщать не нужно.

В течение этих же семи дней об открытии счета нужно уведомить и управление Пенсионного фонда РФ. За нарушение этого правила в соответствии с ч. 1 ст. 15.33 Кодекса РФ об административных правонарушениях вы можете быть оштрафованы на 1000 - 2000 руб. Существует рекомендуемая форма уведомления. УПФР принимают только ее.

Если у вас есть наемные работники, и вы состоите на учете в Фонде социального страхования, его тоже нужно уведомить. Форма уведомления установлена Письмом ФСС РФ от 28 декабря 2009 г. N 02-10/05-13656.

При начале работы с расчетным счетом обращаем ваше внимание, что все ваши платежи будут мониториться банком (потому что в его обязанности входит оценка рациональности всех проводимых трансакций). Поэтому советуем проводить только обоснованные платежи, с указанием наименования платежа в платежном поручении. При этом, если вы перечисляете средства со своего расчетного на личный счет, в качестве наименования лучше указывайте: "собственные средства", "перевод собственных средств" или "получение дохода от ИП", чтобы налоговый орган не отнес эти платежи к налогооблагаемой базе.

Для облегчения предпринимательской деятельности клиентов многие банки активно развивают услуги расчётно-кассового обслуживания. Одной из наиболее востребованной является ведение расчётного счёта. Расчётный счёт в банке Русский Стандарт можно открыть на выгодных условиях, что придётся по нраву владельцам малого и среднего бизнеса.

Преимущественные особенности обслуживания

«Русский Стандарт» - российская финансовая организация, основанная в 1999 году. Штаб-квартира находится в Москве.

Платёжные реквизиты РСБ:

Благодаря честной политике, за всё время своего существования банку удалось влиться в доверие потребителей и вырваться в число крупнейших коммерческих учреждений РФ. На сегодняшний день он предоставляет массу услуг как для частных лиц, так и для предпринимателей.

Что касается исключительно ИП и ООО, то для них действуют специальные условия :

Тарифный план

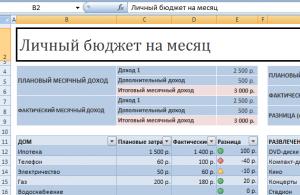

Расчётный счёт в банке Русский Стандарт не подразделяется на тарифные планы. Обслуживание идёт по единому тарифу без предоставления пакетов услуг. Стоимость операций может различаться, в зависимости от региональных особенностей. Для наглядности можно привести следующую таблицу, которая будет актуальной для москвичей и петербуржцев на 2018 год:

| Показатель | Стоимость (в рублях) или количество процентов от суммы |

| Открытие РС | 2 000 |

| Абонентская плата за обслуживание, включая доступ к интернет-сервису | 800 в месяц |

| Абонентская плата для пользователей бумажного обслуживания | 5 000 в месяц |

| Плата при условии отсутствия оборота за прошедший месяц | 0 |

| Ежемесячная плата при отсутствии оборота в течение года | 1 500 |

| Закрытие счёта | 0 |

| Взимаемая комиссия за внешние платежи (при ДБО) | 30 рублей за шт. |

| Комиссия за внешние переводы (бумажный носитель) | 150 рублей за шт. |

| Начисление процентов на остаток по счёту | 5% |

| Выпуск чековой книжки | 50 |

| Услуги инкассаторов | по договорённости |

| Снятие наличных в банкомате | 2–10% |

| Выдача наличных для выплат заработной платы | 0,5% |

Открытие расчётного счёта

Процедура открытия счёта не обременена какими-либо сложностями. Она подразумевает сбор необходимых документов и выбор подходящего способа подключения. Большей популярностью пользуется вариация получения услуги РКО путем отправки анкеты в интернете. Последовательность её действий будет таковой:

Исходя из указаний, несложно понять, как зарегистрировать счёт в онлайн-режиме, но не все клиенты желают воспользоваться именно этим методом. Поэтому в РСБ также имеются возможности для открытия РС через обращение в отделение банка или звонка в call-центр. Отдав предпочтение первому варианту, стоит заранее приготовить весь перечень бумаг.

Для ИП он будет таков:

Требования к документам для юридических лиц в банке Русский Стандарт имеют свои особенности.

Они включают в себя:

Другие опции

Расчётный счёт в банке Русский Стандарт дополнительно включает сервис для дистанционного управления им, но и в ряде других услуг, предназначенных для комфортного ведения бизнеса. Наиболее популярными являются:

Проверка реквизитов

Реквизиты РС - это «ключ» к аккаунту, позволяющий идентифицировать пользователя, производить снятие, пополнение и переводы средств. Часто также встречается ситуация, когда предпринимателю требуется указать его для заполнения отчетности или других подобных документов. Поэтому стоит рассмотреть все возможные способы для проверки, чтобы в будущем не возникало проблем с поиском необходимой комбинации:

Русский Стандарт банк является крупнейшим в РФ, он стоит почти, что на самых первых строчках по выпуску и обслуживанию кредитных карт на территории РФ. РСБ выдает, и обслуживает их. Еще банк предоставляет такие услуги как вклады частных лиц, различные переводы, различного рода накопительные и сберегательные счета, а также платежи и недавно появившееся услуга интернет-банк.

Вид кредита либо займа

Русский Стандарт выдает кредитки и международного образца, такие как Visa, Master Card, American Express. Данная организация выдает различного рода экспресс-займы, чтобы купить определенный товар.

Существует несколько видов займов. Чуть ниже приведены каждый вид займа и пояснение:

Потребительский кредит . Русский Стандарт Банк предоставляет потребительские кредиты до 1 миллиона рублей для покупки различных товаров для дома. Срок погашения не может превышать 48 месяцев. Процентная ставка при этом виде кредита будет от 19% годовых. Данный вид займа можно оформить через Интернет (он-лайн), это возможно, если вы делаете покупку в интернет-магазине.

Кредит наличными деньгами . Его можно получить в сумме до 300 тысяч рублей, на срок не более 48 месяцев, а процентная ставка будет от 36% годовых.

Банк Русский Стандарт выдает кредитные карточки с определенным лимитом. Для каждого клиента такой лимит устанавливается в индивидуальном порядке, это зависит от репутации клиента, и его уровня доходов. Максимальный лимит 750 тысяч рублей. Срок погашения до 5 лет, а процентная ставка начинается от 28%.

Для современных людей, которые захотят воспользоваться услугами данного банка можно в режиме онлайн заказать карту в Русском Стандарте. Это делается очень просто на официальном сайте данной организации.

Русский Стандарт имеет эксклюзивное право выпускать кредитки American Express в России. Карты данного банка очень распространенны и популярный на всей планете, поэтому их держатели получают много полезного и выгодного. С ними клиент может, например, получать скидки по всему миру в различных отелях, и магазинах, кафе и ресторанах.

Для современных и продвинутых людей, есть возможность подать заявку и получить онлайн в Русском Стандарте карту через Интернет (онлайн). После если ваша заявка будет одобрена вам позвонит сотрудник банка и вызовет в офис для завершения процедуры выдачи кредитки.

Получайте новые статьи блога прямо к себе на почту: